Анализ динамики котировок и доходности облигаций и управление структурой инвестиций

Выбор тактики управления зависит также от способности менеджера (инвестора) выбирать ценные бумаги и прогнозировать состояние рынка. Если инвестор не обладает достаточными навыками в выборе ценных бумаг или времени совершения операции, то ему следует создать диверсифицированный портфель и держать риск на желаемом уровне. Если инвестор уверен, что он может хорошо предсказывать состояние рынка, ему можно менять состав портфеля в зависимости от рыночных перемен и выбранного им вида управления.

3. Анализ динамики котировок и доходности ГКО-ОФЗ в 2009 г.

3.1 Первичный рынок

В соответствии с Программой государственных внутренних заимствований Российской Федерации на 2009 г., утвержденной Федеральным законом «О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов», Правительство РФ разрешило Минфину России в 2009 г. осуществить государственные внутренние заимствования посредством государственных ценных бумаг (ОФЗ и ГСО) нетто-объемом 541,9 млрд. руб. (в 2008 г. – 369,0 млрд. руб.). В условиях утвержденного дефицита федерального бюджета Правительство РФ установило максимальный номинальный объем эмиссии государственных ценных бумаг в 2009 г. на сумму 647,8 млрд. рублей.

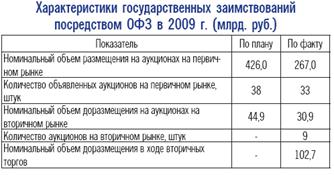

Минфин России планировал в 2009 г. провести на первичном рынке 38 аукционов по размещению ОФЗ (Таблица 1).

Таблица 1.

В январе-апреле в условиях сохранявшейся нестабильности на российском финансовом рынке спрос участников рынка ОФЗ был крайне низким. В январе гособлигации на аукционах покупали лишь крупнейшие консервативные инвесторы. В феврале эмитент был вынужден отменить 2 аукциона, а в апреле признать 2 аукциона несостоявшимися. С мая в условиях роста банковской ликвидности ситуация на первичном рынке стала улучшаться, и до июля наблюдался устойчивый, но весьма умеренный спрос на размещаемые выпуски ОФЗ. С июля спрос стал расти, достигнув максимума в октябре, а затем, несколько снизившись, сохранялся на достаточно высоком уровне до конца 2009 года. На вторичном рынке в 2009 г. периодически проводились аукционы по доразмещению гособлигаций. До начала сентября эмитент размещал гособлигации на аукционах преимущественно с премией к их доходности на вторичном рынке, а затем со значительным дисконтом.

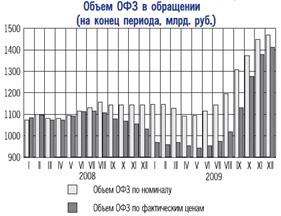

На состоявшихся в 2009 г. аукционах было продано 70% от суммарного предложенного к размещению объема (0,4‑-99,8% заявленного объема по отдельным выпускам).С августа 2008 г. до середины мая 2009 г. номинальный объем обращающихся рыночных выпусков государственных ценных бумаг сокращался, а затем стал возрастать (рис. 1). Это произошло вследствие изменения соотношения между объемами погашения и объемами размещения гособлигаций.

Рис.1.

Дюрация портфеля ОФЗ в 2009 г. снизилась (рис.2), т.к. эмитент в условиях роста стоимости заимствований сократил сроки привлечения средств для ограничения расходов на обслуживание облигационных займов.

Рис.2.

В 2009 г. инструменты размещались на срок от 1,8 до 5,2 года (средняя срочность – 3,3 года), тогда как в 2003‑-2008 гг. при более низкой стоимости обслуживания ОФЗ срочность продаваемых на аукционах выпусков варьировалась в диапазоне 2,1‑-30,0 года (среднегодовая срочность – от 4,6 до 12,0 года). Темп прироста портфеля ОФЗ по итогам 2009 г. превысил аналогичные показатели 2006-2008 гг., что обусловлено самым большим за последние десять лет объемом размещения гособлигаций. В соответствии с платежным графиком был частично погашен один и полностью погашены пять выпусков ОФЗ суммарным объемом 93,5 млрд. руб., а также выплачен купонный доход по 69 выпускам ОФЗ на сумму 91,0 млрд. руб. (рис.3). Объем рыночного портфеля ОФЗ по номиналу за 2009 г. увеличился на 325,7 млрд. рублей.

Рис.3.

По итогам 2009 г. в структуре держателей гособлигаций произошли изменения, отражающие восстановление интереса широкого круга участников рынка к ОФЗ. Доли портфелей дилеров-резидентов (банков и финансовых компаний) и нерезидентов возросли до 45,7% (уровень начала 2008 г.) и 1,7% соответственно. Несколько снизилась концентрация ОФЗ в портфелях крупнейших пассивных инвесторов (например, портфель Пенсионного фонда РФ по итогам 2009 г. уменьшился на 4,5%).

3.2 Вторичный рынок

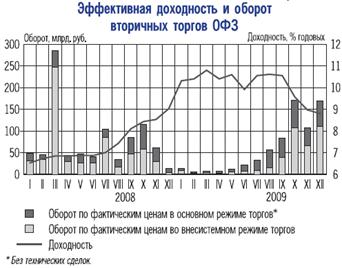

В течение 2009 г. активность участников вторичного рынка внутреннего облигационного долга существенно изменялась. В январе-марте она была самой низкой с июня 1999 года. С апреля наблюдалось постепенное оживление рыночных торговых операций, а с августа обороты вторичных торгов ОФЗ превышали докризисный уровень (рис.4).

Рис.4.

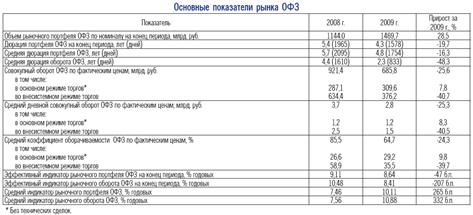

В 2009 г. совокупный объем сделок на вторичном рынке (в основном и внесистемном режимах торгов) составил 3/4 соответствующего показателя 2008 г. из-за существенного сокращения объемов квазирыночных внесистемных (адресных) сделок (табл.2).

Таблица 2.

В периоды относительной ценовой нестабильности участники рынка отдавали предпочтение операциям в основном режиме торгов (безадресные сделки). При устойчивом снижении доходности инвесторы увеличивали объемы внесистемных сделок для минимизации рискованности операций с гособлигациями. В феврале-сентябре сделки в основном режиме торгов преобладали над внесистемными сделками, а в остальные месяцы их соотношение было противоположным.

В течение 2009 г. структура торгов на вторичном рынке ОФЗ (в основном и внесистемном режимах торгов) по срочности существенно изменялась (рис. 5). На сделки с гособлигациями со сроком погашения от 1 года до 5 лет пришлось 77,0% общего оборота в основном режиме торгов и 79,4% во внесистемном режиме торгов (в 2008 г. – 32,5 и 47,1% соответственно). Вследствие этого в 2009 г. значительно снизилась дюрация оборота ОФЗ (табл.2, рис.6).

Рис.5.

Рис.6.

В январе-марте крайне низкий спрос на гособлигации, а также повышение уровня требуемой участниками рынка доходности и рисковых премий привели к существенному росту доходности по всему спектру ОФЗ. Наиболее заметное повышение доходности на вторичном рынке наблюдалось по относительно ликвидным выпускам ОФЗ со сроком погашения до 2 лет.

Изменение направления ценовой тенденции на вторичном рынке ОФЗ произошло после стабилизации курсовых ожиданий, улучшения ситуации с рублевой ликвидностью и снижения ставок по операциям рефинансирования Банка России. В апреле-июне доходность ОФЗ снижалась, изменяясь в достаточно широком горизонтальном коридоре (размах ее колебаний составил 2,0 процентного пункта), в июле-сентябре доходность изменялась в более узком коридоре (0,6 процентного пункта). С октября до конца 2009 г. размах колебаний уменьшился, а доходность ОФЗ снизилась к концу рассматриваемого периода до уровня начала декабря 2008 г. (рис.4). Снижение доходности гособлигаций на вторичном рынке было обусловлено тем, что на фоне достаточно высокого спроса на ОФЗ в условиях роста банковской ликвидности Минфин России на аукционах и на вторичных торгах задавал более низкий уровень доходности размещаемых выпусков по сравнению с рыночными ориентирами.