Анализ и классификация финансовых активов предприятия ООО Уралпромснаб

- уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации;

- ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

- аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств и других;

- пролонгации краткосрочных финансовых кредитов;

- увеличения периода предоставляемого поставщиками товарного кредита.

На основание выше изложенного можно сделать следующие выводы.

Цель этого этапа финансовой стабилизации считается достигнутой, если устранена текущая неплатежеспособность предприятия, т.е. объем поступления денежных средств превысил объем неотложных финансовых обязательств в краткосрочном периоде. Это означает, что угроза банкротства предприятия в текущем отрезке времени ликвидирована, хотя и носит, как правило, отложенный характер.

Комплексная программа оптимизации структуры источников финансирования может быть полезна не только предприятиям, находящимся на грани финансово-экономического кризиса, но и вполне благополучным. Она поможет осознать необходимость принятия важнейших управленческих решений, обозначить стратегические направления развития производства. Ее реализация приведет к улучшению хозяйственной и финансово-экономической деятельности, повышению эффективности предприятия.

В условиях рыночной экономики неизбежно возникают кризисные ситуации как для системы в целом, так и для отдельных хозяйствующих субъектов. Часто в ответ система сама вырабатывает адекватные механизмы, которые сначала проходят апробацию на практике, а затем обосновываются теоретически.

При наличии оснований о признании структуры источников финансирования активов предприятия неудовлетворительной, решение о ближайших перспективах в изменении финансового положения предприятия, равно как и действий в отношении его, делается на основании прогнозного значения коэффициента Куц, рассчитанного на конец так называемого «периода восстановления платежеспособности», равного шести месяцам. Для этого сопоставляют значения расчетного Ктл и установленного Ктл (последнее принимается равным 2).

При наличии оснований для признания структуры источников финансирования активов предприятия неудовлетворительной, а предприятия неплатежеспособным, но в случае выявления реальной возможности у него восстановить свою платежеспособность в установленные сроки (Кув > 1), принимается решение об отложении на срок до шести месяцев признания структуры баланса неудовлетворительной, а компании неплатежеспособной.

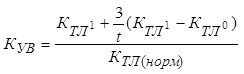

В отличие от показателей Ктл и Косе, имеющих понятную экономическую интерпретацию и алгоритмы расчета по балансу, коэффициент Кув представляет собой достаточно искусственную конструкцию, в числителе которой прогнозное значение коэффициента текущей ликвидности, рассчитанного на перспективу, а в знаменателе - его нормативное «нормальное» значение. Значение Кув может быть рассчитано различными способами. Наиболее простой, но вместе с тем весьма сомнительный по качеству прогноза алгоритм приведен в методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденных распоряжением ФСФО 12.08.94г., №31-р.

где Ктл1 , Ктл° - фактические значения коэффициентов текущей ликвидности соответственно в конце и начале отчетного периода;

- Ктл(норм) - нормативное значение коэффициента текущей ликвидности;

- 3 - количество месяцев, составляющих нормативный период восстановления платежеспособности;

- t - отчетный период, мес.

Воспользуемся данной методикой, используя при этом значения коэффициента текущей ликвидности за 2009 год.

Кув = (1,32 + 3/12 (1,32-1,20))/2 = 0,675

В соответствии с данной методикой у предприятия нет реальной возможности сохранить свою платежеспособность, т.к. значение показателя Куц меньше единицы. Однако следует отметить, что согласно этой методике предусматривается линейная экстраполяция сложившейся тенденции изменения Ктл.

Подобный алгоритм практически не предусматривает за предприятием возможности принимать какие-либо действия в отношении изменения стратегии развития предприятия. Единственным достоинством данного расчета является его простота. Вместе с тем достаточно очевидно, что любая организация может использовать разнообразные факторы для наращивания экономического потенциала, использовать все возможные, а иногда и экстраординарные меры по улучшению своего финансового положения. Это и изменение финансовой политики, повышение оборачиваемости структуры источников финансовых активов, увеличение рентабельности продаж.

Основная роль в системе антикризисного управления предприятием отводится использованию механизмов финансовой стабилизации.

Принцип «отсечения лишнего» определяет необходимость сокращения размеров как текущих потребностей (вызывающих соответствующие финансовые обязательства), так и отдельных видов ликвидных активов (с целью их срочной конверсии в денежную форму). Это возможно за счет:

- ускорения инкассации дебиторской задолженности;

- снижение периода предоставления товарного (коммерческого) кредита;

- снижение размера страховых запасов товарно-материальных ценностей;

Таблица 25 Прогнозная вероятность банкротства структуры источников финансирования ООО «Уралпромснаб»

|

Z = 1,2 К1 + 1,4 К2 + 3,3 К3 + 0,6 К4 + К5 |

Код строки |

тыс.руб. |

к-т |

тыс.руб. |

к-т |

тыс.руб. |

к-т | |

|

2007 |

2008 |

2009 | ||||||

|

1 |

3 |

-2 |

-1 |

0 |

1 |

2 |

3 | |

|

К1 |

Чистый оборотный капитал |

А290 - П690 |

7,635 |

0,12 |

13,306 |

0,18 |

13,606 |

0,28 |

|

Активы |

А300 |

65,575 |

75,724 |

47,434 | ||||

|

К2 |

Накопленная прибыль |

П460 |

- |

- |

- |

- |

- |

- |

|

Активы |

А300 |

65,575 |

75,724 |

47,434 | ||||

|

К3 |

Прибыль |

Ф.2 с.029 |

11,186 |

0,17 |

4,959 |

0,07 |

4,959 |

0,10 |

|

Активы |

А300 |

65,575 |

75,724 |

47,434 | ||||

|

К4 |

Балансовая стоимость акций |

П430 |

- |

- |

- | |||

|

Задолжность |

А244 |

- |

- |

- | ||||

|

К5 |

Выручка |

Ф.2 с.010 |

85,652 |

1,31 |

84,764 |

1,12 |

128,054 |

2,70 |

|

Активы |

А300 |

65,575 |

75,724 |

47,434 | ||||

|

Z - счет |

Расчеты |

2,02 |

1,57 |

3,37 | ||||

|

Критерий |

высокая |

очень высокая |

очень низкая | |||||