Анализ и оценка финансового состояния предприятия ООО Форсаж

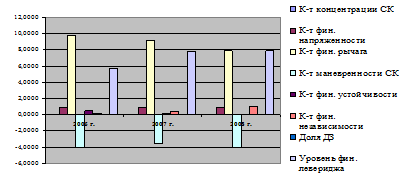

Исходя из этого, можно охарактеризовать ликвидность ООО «Форсаж» как недостаточную на протяжении всего исследуемого периода. Поэтому считаю необходимым исследовать показатели финансовой устойчивости предприятия. С этой целью рассчитаем показатели в таблице 11 и представим их динамику в виде диаграммы на рисунке 3.

Таблица 11 – Динамика финансовой устойчивости ООО «Форсаж», 2006-2008 гг.

|

Показатель |

Критерий |

2006 г. |

2007 г. |

2008 г. |

Динамика | |

|

2007/2006 |

2008/2007 | |||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

К-т концентрации СК |

|

0,0924 |

0,0985 |

0,1127 |

0,0061 |

0,0141 |

|

К-т фин. напряженности |

|

0,9076 |

0,9015 |

0,8873 |

-0,0061 |

-0,0141 |

|

К-т фин. рычага |

|

9,8221 |

9,1496 |

7,8754 |

-0,6725 |

-1,2741 |

|

К-т маневренности СК |

0,2-0,5 |

-4,0444 |

-3,5306 |

-4,0732 |

0,5138 |

-0,5426 |

|

К-т фин. устойчивости |

|

0,4696 |

0,2295 |

0,1128 |

-0,2401 |

-0,1167 |

|

К-т фин. независимости |

|

0,1968 |

0,4292 |

0,9986 |

0,2325 |

0,5694 |

|

Доля ДЗ |

|

0,0100 |

0,0245 |

0,0362 |

0,0145 |

0,0117 |

|

Уровень фин. левериджа |

|

5,7396 |

7,8198 |

7,8740 |

2,0801 |

0,0543 |

На основании этих показателей можно сформулировать следующее:

1. Динамика изменения коэффициента концентрации собственного капитала (финансовой автономии, независимости) положительная. Удельный вес собственного капитала в валюте баланса вырос с 9,24% в 2006 г., до 11,27% в 2008 году. В случае ООО «Форсаж» данное соотношение не удовлетворяет нормативному 0,5 в течение всего исследуемого периода. Что подтверждает вывод о недостаточности собственных источников финансирования.

Рисунок 3 – Динамика коэффициентов финансовой устойчивости ООО «Форсаж», 2006 – 2008 гг.

2. Коэффициент концентрации привлеченных средств (финансовой напряженности) – у данного показателя не наблюдается тенденции к росту, т.е. у предприятия велика зависимость от внешних инвесторов, что еще раз подтверждает правильность выводов, сделанных в п. 2.2-2.3 настоящей работы. Доля задолженности предприятия хотя и незначительно снизилась в исследуемом периоде, тем не менее составляет 88,73% от стоимости всего имущества к 2009 году, что отрицательно характеризует финансовое состояние ООО «Форсаж» и говорит о возможной угрозе банкротства.

3. Коэффициент капитализации (плечо финансового рычага). В 2006-2008 годах на 1 рубль собственных средств приходилось от 9,82 до 7,87 рубля заемных. В случае ООО «Форсаж» это значение достаточно велико, что может отпугнуть потенциальных инвесторов.

4. Коэффициент маневренности собственного капитала – значение этого показателя отрицательное, что говорит о преобладании суммы внеоборотных активов над собственными средствами, т.е. о финансировании за счет заемных средств не только оборотных активов, но и внеоборотных, что в принципе недопустимо, поскольку привлечение заемных источников при формировании внеоборотных активов говорит о большом риске банкротства для предприятия.

5. Коэффициент финансовой устойчивости – в 2006-2008 гг. значение показателя снизилось с 0,4696 до 0,1128 п., в целом значение коэффициента недостаточное, к тому же наблюдается отрицательная динамика, все это говорит о низком уровне финансовой устойчивости ООО «Форсаж».

6. Коэффициент финансовой независимости. В случае «Форсаж» его значение приближается к 1 из-за погашения долгосрочных обязательств.

7. Доля дебиторской задолженности. В случае «Форсаж» наблюдается рост данного показателя, что говорит об отвлечении средств из оборота предприятия, т.е. является негативной тенденцией.

8. Уровень финансового левериджа – наблюдается положительная динамика показателя - рост обязательств предприятия происходит более быстрыми темпами, чем прирост собственного капитала. Это свидетельствует о снижении финансовой устойчивости и росте риска вложения средств в предприятие.