Анализ управления оборотным капиталом

За отчетный период имущество организации в целом уменьшилось на 3 434 тыс. руб., или на 0,15 %. Это произошло за счет наращивания текущих активов (рост за период – 5,28%) на фоне сокращения внеоборотных активов (недвижимое имущество). Структура активов на начало и конец отчетного периода показана на рис. 3 и 4.

|

Сокращение стоимости недвижимого имущества произошло в основном за счет снижения стоимости основных средств, их удельный вес в составе внеоборотных активов составляет 93,4%. Сокращение стоимости основных фондов за период анализа на 25 939 тыс. руб. (967 928-1 014 249) могло произойти вследствие превышения стоимости выбывших фондов над стоимостью фондов, введенных в эксплуатацию, а так же роста износа оборудования. Рост оборотного капитала произошел за счет увеличения дебиторской задолженности и денежных средств.

В целом следует отметить, что структура совокупных активов характеризуется превышением в их составе доли оборотных средств, которая составила 55,2 % и увеличилась в течение года на 5,3%.

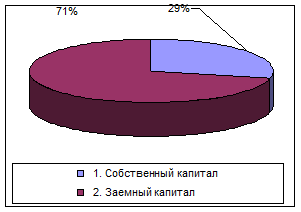

На конец отчетного периода капитал предприятия сформирован на 28,75% за счет собственных источников и на 71,25 % - за счет заемных. Следовательно, большая половина имущества предприятия принадлежит кредиторам.

Снижение удельного веса собственного капитала и рост заемных источников финансирования свидетельствует о росте зависимости предприятия от внешних источников финансирования и является негативным изменением в структуре финансов предприятия.

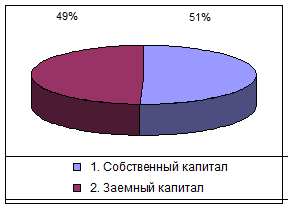

Структура пассивов на начало и конец отчетного периода показана на рис. 5 и 6.

|

Рис. 5. Структура пассивов Рис. 6. Структура пассивов на начало отчетного периода. на конец отчетного периода

Объем привлеченных кредитов и займов со сроком погашения менее года уменьшился за отчетный период на 10,9% на фоне увеличения привлечения долгосрочных кредитов, что является положительным фактором. Отметим, что проценты, уплачиваемые за кредиты, существенно влияют на результат от операционной деятельности и являются одной из основных причин уменьшения чистой прибыли предприятия. По возможности рекомендуется привлекать кредиты на более выгодных условиях для предприятия.

Наибольший удельный вес в заемных средствах занимает кредиторская задолженность 73,19 %, что делает необходимым проведение анализа состава и структуры кредиторской задолженности (табл. 2).

Таблица 2

Анализ состава и структуры кредиторской задолженности ФГУП "ОМО им. П.И. Баранова" 2006 года

|

Показатели |

Абсолютные величины, тыс. руб. |

Удельный вес, % |

Изменения | ||||

|

На начало года, тыс. руб. |

На конец года, тыс. руб. |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

в абсолютных величинах в тыс. руб. |

в удел. весах, % |

В % к величинам на начало года | |

|

Кредиторская задолженность в том числе: |

661669 |

1064115 |

100 |

100 |

402446 |

60,82 | |

|

поставщики и подрядчики |

77421 |

75910 |

11,70 |

7,13 |

-1511 |

-4,57 |

-1,95 |

|

задолжен. перед персоналом |

28885 |

36450 |

4,37 |

3,43 |

7565 |

-0,94 |

26,19 |

|

задолжен. перед бюджетом |

82044 |

96146 |

12,40 |

9,04 |

14102 |

-3,36 |

17,19 |

|

задолжен. по налогам и сборам |

408155 |

468861 |

61,69 |

44,06 |

60706 |

-17,62 |

14,87 |

|

прочие кредиторы |

65164 |

386748 |

9,85 |

36,34 |

321584 |

26,50 |

493,50 |

По данным табл. 2 видно, что кредиторская задолженность увеличилась по всем статьям, кроме задолженности перед поставщиками и подрядчиками.

Значительную долю в кредиторских обязательствах составляет задолженность перед бюджетом и внебюджетными фондами (44,06%). Следует отметить, что четверть задолженности – пени и штрафные санкции за просроченные платежи. К концу периода задолженность по налогам и сборам увеличилось на 14,87%.