Анализ финансового состояния ЗАО КСМ №1

Признаком банкротства могут быть как неожиданная система аудиторов, тик и длительное сотрудничество с одной и той же аудиторской фирмы.

Существуют признаки, указывающие на возможное ухудшение положения предприятия. Важную информацию даёт сопоставление данных финансовых отчётов фирмы с данными за ряд периодов времени и средними данными по отрасли, а также анализ бухгалтерского баланса предприятия. Анализ с предоставлением отчётности, её низкое качество должны стать поводом для анализа процесса её составления. Опоздания могут говорить о неэффективной работе финансовых служб предприятий, неудачном построении информационной системы, что увеличивает вероятность принятия неэффективных решений.

Признаком банкротства могут быть как неожиданная система аудиторов, тик и длительное сотрудничество с одной и той же аудиторской фирмы.

Статьи счетов о доходах и прибыли предприятия также могут сигнализировать о неблагополучии. Плохо, когда снижаются объем продаж, но и подозрителен их быстрый рост. Последнее может означать увеличения долговых обязательств, повышение напряженности с наличностью. Беспокойство также может вызвать увеличение накладных расходов и снижение прибили, если оно происходит медленнее роста продаж.

Современная экономическая наука имеет в своем арсенале большое количество разнообразных приемов и методов прогнозирования финансовых показателей. Однако для экспресс-анализа финансового состояния хозяйствующего субъекта потребность в большинстве из них от падает. Рассмотрим три основных подхода к прогнозированию финансового состояния с позиции возможного банкротства предприятия: а) расчет индекса кредитоспособности; б) использование системы формализованных и неформализованных критериев; в) прогнозирование показателей платежеспособности.

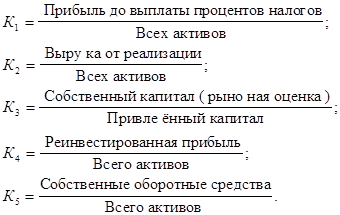

Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истёкший период. В общем виде индекс кредитоспособности ( Z ) имеет вид:

![]() ,

,

где показатели К1, К2, К3, К4, К5 рассчитываются по следующим алгоритмам

Критическое значение индекса Z рассчитывалось Альтманом по данным статической выборки и составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретного предприятия. Это позволяет провести границу между предприятиями и высказать суждения о возможном в обозримом будущем (2-3 года) банкротстве одних (Z<2,675) и достаточно устойчивом финансовым положения других (Z>2,675).

Расчет индекса кредитоспособности в наиболее законченном виде возможен лишь для компаний, котирующих свои акции на фондовых биржах. Кроме того, ориентация на какой-то один критерий, даже в весьма привлекательный с позиции теории, на практике не всегда оправдана. Поэтому многие крупные аудиторские фирмы и другие компании, занимающиеся аналитическими обзорами, прогнозирование и консультирование, используют для своих аналитических оценок системы критериев. Безусловно, в этом есть и свои минусы — гораздо легче принять решение в условиях однокритериальной, чем в условиях многокритериальной задачи. Вместе с тем любое прогнозное решение подобного рода независимо от числа критериев является субъективным, а рассчитанные значения критериев носят скорее характер информации к размышлению, нежили побудительных стимулов для принятия немедленных решений волевого характера.

В качестве примера можно привести рекомендации Комитета по обобщению практики аудирования (Великобритания), содержащие перечень критических показателей для оценки возможного банкротства предприятия. Основываясь на разработках западных аудиторских фирм и преломляя эти разработки к отечественной специфике введения бизнеса, можно рекомендовать следующую двухуровневую систему показателей.

К первой группе относятся критерии и показатели, неблагоприятные текущие значения которых и складывающаяся динамика изменения свидетельствуют о возможных в обозримом будущем значительных финансовых затруднениях, в том числе и банкротстве. К ним относятся:

– повторяющиеся существенные потери в основной производственной деятельности;

– превышение некоторого кредиторского уровня некоторой кредиторской задолженности;

–чрезмерное использование краткосрочных заёмных средств в качестве источников финансирования долгосрочных вложений;

– устойчиво низкие значения коэффициентов ликвидности;

– хроническая нехватка оборотных средств;

– устойчиво увеличивающаяся до опасных пределов доля заёмных средств в общей сумме источников средств;

– неправильная реинвестиционная политика;

– превышение размеров заёмных средств над установленными лимитами;

– хроническое невыполнение обязательств перед инвесторами, кредиторами и акционерами ( в отношении своевременности возврата ссуд, выплаты процентов и дивидендов );

– высокий удельный вес просроченной дебиторской задолженности;

– наличие сверхнормативных и залежных товаров и производственных запасов;

– ухудшение отношений с учреждениями банковской системы;

– использование ( вынужденное ) новых источников финансовых ресурсов на относительно невыгодных условиях;

– применение в производственном процессе оборудования с истекшими сроками эксплуатации;

– потенциальные потери долгосрочных контрактов;

– неблагоприятные изменения в портфеле заказов.

Во вторую группу входят критерии и показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое; вместе с тем они указывают, что при определённых условиях, обстоятельствах или непринятии действенных мер ситуация может резко ухудшиться. К ним относятся:

– потеря ключевых сотрудников аппарата управления;

– вынужденные остановки, а также нарушение ритмичности производственно - технологического процесса;

– недостаточная диверсификация деятельности предприятия, т.е. чрезмерная зависимость финансовых результатов деятельности предприятия от какого-то одного конкретного проекта, типа оборудования, вида активов и др.;

– излишняя ставка на возможную и прогнозируемую успешность и прибыльность нового проекта;

– участие предприятия в судебных разбирательствах с непредсказуемым исходом;

– потеря ключевых контрагентов;

– недооценка необходимости постоянного технического и технологического обновления предприятия;

– неэффективные долгосрочные соглашения;

– политический риск, связанный с предприятием в целом или его ключевыми подразделениями.

Не все из рассмотренных критериев могут быть рассчитаны непосредственно по данным бухгалтерской отчётности, нужна дополнительная информация. Что касается критических значений этих критериев, то они должны быть детализированы по отраслям и подотраслям, а их разработка может быть выполнена после накопления определённых статических данных.

2. Характеристика ЗАО «КСМ-1»