Анализ финансового состояния и резервов роста компании

Итоговый финансовый результат эксплуатации инвестиций компании - чистая прибыль может быть выплачена акционерам в виде дивидендов (Д), либо быть вновь вовлеченной в деятельность в качестве собственного финансового ресурса (в этом случае она становится «нераспределенной прибылью» - НРП). Инструментом распределения чистой прибыли по данным двум направлениям является показатель «норма распределения» (Нор) – доля прибыли, направляемая на выплату дивидендов.

Норма = Чистая прибыль – Нераспределенная прибыль (дивиденды) / Чистая прибыль

Норма = ЧП – НРП / ЧП = 8749 – 3660 / 8749 = 5089 / 8749 = 0,58

Норма = 9879 – 4008 / 9879 = 0,59

Внутренний темп роста показывает, на сколько может вырасти собственный капитал при заданной норме распределения и фиксированной величине рентабельности собственных средств. Рассчитаем её по 2007 году для учета на будущий период, используя уже известные показатели:

КВРакт/ 07 = 90 %, ЭФЛ/07 = 92,4%, РСC/ 07 = 164,4%, Норма распр.= 0,58

Определим внутренний темп роста: ВТР = РСС (1 – Норма)

ВТР/07 = 164,4% (1 – 0,58) = 164,4% * 0,42 = 69,05%

Это означает, что за счет собственных потоков наличных денег, которые удерживаются на предприятии, и при существующей рентабельности активов, равной 90%, оно может развиваться в планируемом периоде на 69,05%.

2. К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относится коэффициент устойчивости экономического роста (коэффициент устойчивого роста), используемый для характеристики деловой активности акционерных компаний.

Коэффициент устойчивого роста рассчитывается по формуле:

Куст.эк роста = Чистая прибыль – Дивиденды / Собственный капитал

Куст.эк роста/07 = 8749 – 5089 / 12792 = 0,2861 * 100% = 28,61%

Собственный капитал акционерной компании может увеличиваться либо за счет дополнительного выпуска акций, либо за счет реинвестирования полученной прибыли. Таким образом, коэффициент устойчивого роста показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Следовательно, показатель дает возможность оценить, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т. п.

Скорректируем основные статьи баланса на 2008 год, с учетом коэффициента устойчивого роста:

Таблица 3 Прогнозный баланс

|

АКТИВ |

2007 год |

2008 год |

|

Общая сумма активов |

28149 |

36202 |

|

ПАССИВ | ||

|

Общая сумма заемных средств |

15357 |

19751 |

|

Общая сумма собственного капитала |

12792 |

16452 |

|

Итого: |

28149 |

36203 |

Отчет о прибылях и убытках

|

Чистая выручка от реализации |

66623 |

85684 |

|

Доход от основной деятельности |

14493 |

18639 |

|

Чистый доход |

8749 |

11252 |

V. Чистый оборотный капитал

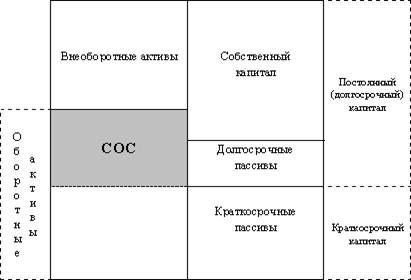

Исследуя чистый (работающий) капитал предприятия представим наглядно схему:

Заштрихованная часть схемы отображает величину имеющихся у предприятия собственных оборотных средств, т.е. той части оборотных активов, которая покрывается как собственным капиталом, так и долгосрочными пассивами, т.е. постоянным капиталом. В мировой практике ещё используются термины рабочий (работающий) или чистый рабочий капитал, величину которого можно рассчитать двумя способами:

1. Чистый оборотный капитал = Текущие активы – Текущие пассивы;

2.Чистый оборотный капитал = (Собственный капитал + Долгосрочные обязательства) - Внеоборотные активы

Рассчитаем величину чистого оборотного капитала на оба периода, используя первый метод:

ЧОК/07 = 10773 – 4280 = 6493

ЧОК/06 = 11448 – 4226 = 7222

Сравнив значения показателей за оба периода, можно сделать вывод о том, что величина работающего капитала за год снизилась на 729 тыс. руб. или на – 10,09%. Это свидетельствует о том, что эффективность производственной деятельности предприятия снижается, и при сохранении данной тенденции к понижению ЧОК возможны в дальнейшем – потеря ликвидности, периодические сбои в работе и низкая прибыль, о чем уже свидетельствует снижение этих показателей за прошедший период. Поэтому, разрабатывая краткосрочную финансовую политику предприятия, необходимо установить оптимальный уровень оборотного капитала.

Политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективности работы. Для этого необходимо соблюдение следующих принципов:

1) Соблюдение нормативных значений показателей ликвидности и обеспеченности собственными средствами и, следовательно, удовлетворительной структуры баланса.

2) Соблюдение оптимального соотношения категорий активов и обязательств, сгруппированных по ликвидности и срочности соответственно при избранной предприятием стратегии финансирования текущих активов.

3) Недопустимость приобретения основных средств за счет краткосрочных источников финансирования.

Выполнение этих принципов возможно путем установления и соблюдения оптимальной структуры чистого оборотного капитала.

Рассчитаем оптимальную структуру ЧОП. Выбор той или иной модели финансирования сводится к установлению величины долгосрочных пассивов и расчёту на её основе величины чистого оборотного капитала, как разницы между долгосрочными пассивами и внеоборотными активами:

Чистый оборотный капитал = (Собственный капитал + Долгосрочные обязательства) - Внеоборотные активы

Из всех существующих моделей наиболее приемлема и реальна компромиссная модель, когда чистый оборотный капитал равен по величине сумме системной части текущих активов (постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного и долгосрочного заемного капитала) и приблизительно половина варьирующей части текущих активов (переменная часть, которая создана за счет краткосрочных обязательств предприятия) покрываются долгосрочными пассивами: