Бюджетирование как инструмент операционного финансового менеджмента

Таблица 2 Выписка из отчета о прибылях и убытках АО «Интерсвязь» за 2005 г., руб.

|

Статьи отчета |

Сумма |

|

1 |

2 |

|

Доход (выручка) от реализации продукции (товаров, работ, услуг) |

67 224,00 |

|

Налог на добавленную стоимость |

11 204,00 |

|

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) |

56 020,00 |

|

Себестоимость от реализации продукции (товаров, работ, услуг) |

26 413,00 |

|

Валовая прибыль |

29 607,00 |

|

Прочие операционные доходы |

1827,60 |

|

Административные расходы |

9231,3 |

|

Расходы на сбыт |

1250,7 |

|

Прочие операционные расходы |

1345,60 |

|

Финансовые результаты от операционной деятельности | |

|

Прибыль |

19 607,00 |

|

Финансовые результаты от обычной деятельности до налогообложения | |

|

Прибыль |

19 607,00 |

|

Налог на прибыль от обычной деятельности |

6305,40 |

|

Финансовые результаты от обычной деятельности | |

|

Чистая прибыль |

13 301,60 |

|

Элементы операционных расходов | |

|

Материальные затраты |

6025,00 |

|

Расходы на оплату труда |

7899,00 |

|

Отчисления на социальное страхование |

3357,00 |

|

Амортизация |

4955,00 |

|

Прочие операционные расходы |

1000,00 |

|

Итого |

23 236,00 |

|

Расчет показателей прибыльности акций | |

|

Среднегодовое количество простых акций |

10 000 |

|

Скорректированное среднегодовое количество простых акций |

10 000 |

|

Чистая прибыль, приходящаяся на одну простую акцию |

1,33016 |

|

Скорректированная чистая прибыль, приходящаяся на одну простую акцию |

1,33016 |

|

Дивиденды на одну простую акцию |

0,8646 |

Указания к решению задачи «Финансовое прогнозирование и выбор источников финансирования»

1. Ознакомиться с п. 2—7 данных указаний, выполнить задание. Полученные результаты оформить в рабочей тетради.

2. Целесообразно составить уплотненный аналитический баланс и отчет о прибылях и убытках для агрегирования отдельных показателей.

3. Рассчитать аналитические показатели для определения темпа экономического роста АО: долю реинвестированной прибыли в чистой, рентабельность собственного капитала, темп экономического роста при существующих пропорциях, который сравнивается с требуемым, и определить необходимость привлечения дополнительных ресурсов.

4. Составить предварительную прогнозную отчетность и определить необходимую сумму дополнительных финансовых ресурсов.

5. Определить возможные источники финансирования в соответствии с заданными ограничениями. Составить уточненную прогнозную отчетность; определить достаточность предлагаемого финансирования.

6. При построении прогнозной финансовой отчетности предусматривается:

• для специальности 060500 «Бухгалтерский учет, анализ и аудит» — выполнить построение прогнозного баланса;

• для специальности 060400 «Финансы и кредит» — выполнить построение прогноза бюджета денежных средств, прогнозного отчета о прибылях и убытках, прогнозного баланса с обязательным использованием ПЭВМ и программы «Финансовое планирование. Прогнозный баланс». Предварительно следует ознакомиться с Контрольным расчетом, представленным в п. 3 данных методических указаний. Необходимые дополнительные сведения о функционировании предприятия, представляемые в табл. 3.15., согласовать с выполняемым примером.

7. Дополнить нижеследующие выводы необходимой информацией.

При существующих пропорциях темп экономического роста за счет собственных источников средств составляет .%.

Потребность во внешнем финансировании составляет, по предварительной оценке, . руб.

При существующих ограничениях эта потребность полностью не может быть удовлетворена, максимально возможный рост объема производства и сбыта составит .% с использованием всех возможных источников.

Темп экономического роста за счет собственных источников (самофинансирования) увеличится и составит .%. Рентабельность собственного капитала не изменится и составит .%.

Предварительная оценка финансового состояния предприятия и изменений его финансовых показателей

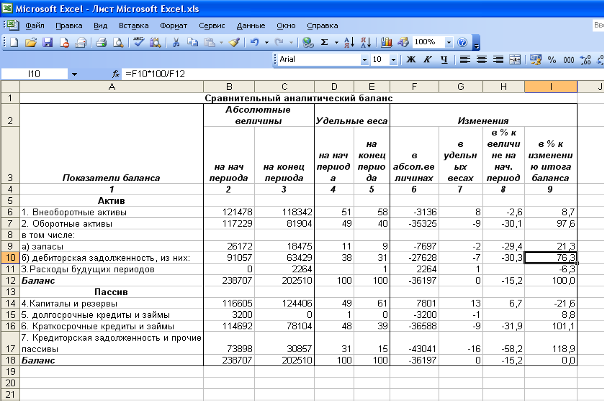

В целях проведения финансового анализа мы составим сравнительный аналитический баланс.

Рис 1. Сравнительный аналитический баланс.

Расчет изменений показателей статей баланса проводится по следующим формулам:

Графа 4,5 = 100% *аi / Б

Графа 6 = аiк- аiн( абсолютные величины)

Графа 7 = аiк- аiн (удельные величины)

Графа 8 = аiк*100% / аiн – 100

Графа 9 = (аiк- аiн)*100% / Бк-Бн, где

аi - статья аналитического баланса

аiк/ аiн – статья аналитического баланса на начало/ конец периода

Б – баланс

Бк/ Бн – баланс на начало/ конец периода

Как видим из данных таблицы, за год стоимость имущества предприятия уменьшилась на 36 197 руб., что составило 15% относительно показателя на начало года. Графа 9 показывает за счет чего это произошло. Мы видим, что на 97,6 % уменьшение произошло из-за уменьшения оборотных активов, и на 2,4 за счет уменьшения основных средств. Но в то же время увеличилось имущество предприятия на 21,6 %, погашены более чем 100,1% краткосрочные кредиты и займы, уменьшилась на 118,9 % кредиторская задолженность.

Анализ финансовой устойчивости предприятия