Гибкая риск-ориентируемая система принятия кредитного решения в процесах розничного кредитирования

Важной частью процесса принятия решения о возможности предоставления кредитного продукта физическому лицу является осуществление многосторонних проверок клиента для определения степени его потенциальной проблемности и риска невозврата им запрошенной ссуды. Как правило, данный процесс состоит из нескольких взаимосвязанных и упорядоченных процедур.

Указанные процедуры в зависимости от формы организации процесса в конкретном кредитном учреждении могут выполняться на различных этапах рассмотрения заявки с той или иной степенью автоматизации. Перечень обязательных проверок и отведенное для их выполнения время обусловлены параметрами заявки и видом запрашиваемого продукта. Например, при рассмотрении заявок на предоставление кредитных карт с незначительным лимитом банк может отказаться от контрольных прозвонов или выездов для верификации клиентских данных, применить упрощенные процедуры андеррайтинга, воспользоваться автоматическими скоринговыми алгоритмами и т.д. Многое зависит от принятой в конкретном кредитном учреждении кредитной политики, развитости системы управления рисками, алгоритмов, практически реализованных в информационных системах, и других факторов.

В настоящей статье будут рассмотрены некоторые новые подходы к организации системы принятия кредитного решения по предоставлению розничных кредитных продуктов, базирующиеся на следующих принципах:

1) проверки состоят из отдельных процедур (этапов, подэтапов), упорядоченных с учетом затрат на их осуществление и ожидаемого от их применения эффекта;

2) набор назначаемых для конкретной кредитной заявки проверочных процедур (программа проверки) определяют ее начальные параметры и ряд сопутствующих факторов;

3) в зависимости от промежуточных результатов проверки и параметров кредитной заявки, уточненных в ходе процедур проверки, начальная программа может динамически меняться, а именно: сокращаться, продлеваться, прекращаться; кроме того, может изменяться состав необходимых процедур проверки;

4) в процессе принятия решения автоматическим скоринговым алгоритмам отводится несколько иная, отличающаяся от широко применяемых роль.

ОБЩАЯ СТРУКТУРА СИСТЕМЫ

Система принятия кредитного решения в каждой конкретной кредитной организации имеет свои (порой существенные) особенности. Конкретные настроечные параметры и критерии системы также индивидуальны и во многом обусловлены действующей кредитной политикой банка и возможностями его информационных систем.

Перечислим основные этапы проверки, имеющие место в общем случае:

1) первичная оценка рисков по сделке: визуальные и документальные проверки кредитными инспекторами всех участников заявки (в том числе заемщиков, созаемщиков, поручителей, продавцов и т.п. (далее — клиентов)) в процессе очных контактов (при приеме документов) на предмет соответствия публичной и непубличной кредитной политике;

2) проверка историй клиентов на возможный негатив в прошлом (по так называемым «черным спискам», внутренним и внешним);

3) автоматизированная оценка рисков по каждому клиенту и по сделке в целом с помощью статистических (как правило, скоринговых) алгоритмов (возможно, нескольких и на разных этапах общего процесса);

4) проверка кредитных историй клиентов, как внутренних (в данной кредитной организации), так и внешних (по сведениям одного или нескольких бюро);

5) общая верификация сведений, предоставленных клиентами (в том числе о доходах, имуществе в собственности, адресах, контактах и т.п.), с целью подтверждения их точности и достоверности (по открытым и специализированным информационным источникам, путем контрольных телефонных звонков, осуществления выездов на места работы, жительства и т.п.);

6) общая экономическая оценка рисков по рассматриваемой ссуде и способности всех участников заявки выполнять запрошенные кредитные обязательства;

7) окончательное принятие решения о выдаче кредита и его лимите. Как правило, выполнение указанных процедур входит в функции различных подразделений и/или исполнителей. Иногда некоторые процедуры проводят в упрощенной форме или вообще исключают.

СТАНДАРТИЗАЦИЯ И УНИФИКАЦИЯ ПРОЦЕССА

Рассматриваемая система принятия кредитного решения предполагает, что процесс проверки четко стандартизирован и унифицирован. С этой целью в систему введены следующие понятия: «метод проверки», «глубина проверки», «стандарт проверки», «надежность клиента», «надежность заявки», «значимость заявки», «надежность канала продаж», «надежность партнера».

Метод проверки представляет собой набор действий уполномоченных сотрудников, осуществляющих проверку клиента с использованием неких технических или иных средств. Он определяет, что именно и какими способами проверяется (например, проверка адресов по специальным базам данных, совершение телефонных звонков, выездов и т.п.).

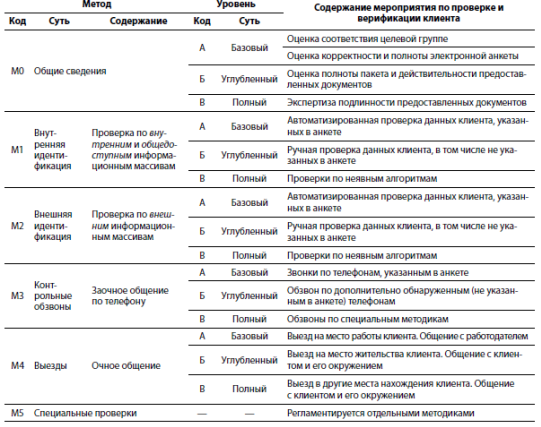

Глубина проверки устанавливает, с какой тщательностью должны выполняться действия в рамках указанного метода. Например, при верификации клиентских данных можно проверять только указанные в анкете идентификационные сведения о клиенте, адреса, контакты и т.п. на полное их соответствие без учета возможных изменений, вариантов написания, обнаруженных новых данных. Однако допустимо использовать и более «продвинутые» методики (например, алгоритмы нечеткой логики с проверкой на приближенные соответствия в рамках тезауруса), проверять все попутно обнаруженные сведения, в том числе о лицах, связанных с клиентом (например, о супруге, организации и т.п.). В зависимости от глубины проверки могут быть предусмотрены звонки по тем или иным телефонам, выезды сотрудников по разным адресам, очные и/или заочные контакты с теми или иными лицами, проведение необходимых экономических оценок в автоматическом, полуавтоматическом и/или ручном режимах. Пример организации системы методов и глубин проверок на этапе верификации клиентских данных приведен в табл. 1.

Таблица 1. Система методов и глубин проверок на этапе верификации клиентских данных

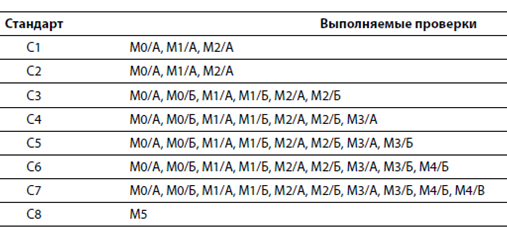

Стандарт проверки объединяет в себе оба указанных выше понятия и в совокупности определяет порядковую (ранговую) шкалу, по мере роста которой осуществляются все более серьезные проверки. Уровни градации этой шкалы могут быть с той или иной степенью подробности формализованы и описаны как программы проверок. Конкретное смысловое наполнение и количество стандартов проверки определяет кредитная организация. Пример системы стандартов проверки приведен в табл. 2.

Таблица 2. Система стандартов проверок на этапе верификации клиентских данных

Для чего нужны стандарты проверок? По каждой конкретной заявке в зависимости от ее исходных данных (сумма, срок, наличие поручителей и т.д.) и в соответствии с установленными правилами автоматически назначается тот или иной стандарт проверки, который по ходу процесса может меняться (главным образом углубляться). В ситуации неопределенности, имеющей место в начале проверки, основными факторами, определяющими степень уверенности кредитной организации в будущем успешном погашении кредита, являются надежность заявки, ее значимость и надежность канала продаж.