Государственные доходы и принципы их формирования

В соответствии с Законом РФ «Об основах налоговой системы в Российской Федерации» от 27.12.91г. с последующими изменениями и дополнениями налоги подразделяются на прямые, которые платит непосредственно налогоплательщик, и косвенные, оплачиваемые потребителем товаров и услуг, поскольку они входят в цену этих товаров и услуг. К прямым налогам относятся: налог на прибыль (доход) организаций, налог на имущество, подоходный налог с физических лиц и др. Косвенные налоги отличаются простотой внимания и включают: налог на добавленную стоимость (НДС), акцизы, таможенные пошлины.

В Российской Федерации устанавливаются и взимаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов Федерации (региональные) и местные налоги и сборы[1]. Охарактеризуем их.

Первоначально насчитывалось 17 федеральных налогов. Затем произошли изменения в налогообложении. В 1994г. налог на доходы банков и налог на доходы страховых организаций были отменены, и они стали уплачивать налог на прибыль, как другие предприятия (организации).

Произошли изменения и в организации отдельных налогов. Так, с 1 января 1996г. при обложении налогом на прибыль предприятий и организаций было отменено обложение сверхнормативной оплаты труда.

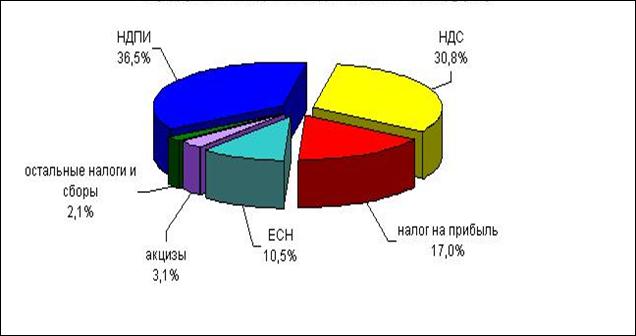

В настоящее время действует 10 федеральных налогов[2]. Основные федеральные налоги: НДС, акцизы, таможенная пошлина, налог на прибыль предприятий и организаций, налог добычу полезных ископаемых, ЕСН (см. рис.2).

Структура поступлений доходов в Федеральный бюджет по видам налогов в 2006 году (в %)

Рис.2. Структура поступлений доходов в федеральный бюджет по видам налогов в 2006г.

Важнейшее значение принадлежит налогу на добавленную стоимость (НДС), в 2006 году составили 924,2 млрд. рублей и по сравнению с 2005 годом выросли на 4,1% (36,2 млрд. рублей). С фискальной точки зрения это исключительно эффективный налог. Принципиальное отличие НДС от налога с оборота и других форм универсального акциза состоит в том, что на каждой стадии производства и реализации товара (работ, услуг) выделяется добавленная стоимость. В соответствии с Законом РФ “О внесении изменений и дополнений в налоговую систему России” от 16 июля 1992 г. налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, отнесённых на издержки производства и обращения.

Акцизы также взимаются через цены товаров и услуг. Объектом обложения акцизами выступают как объём, так и стоимость реализованных подакцизных товаров (спирт этиловый из всех видов сырья, спиртосодержащая продукция, алкогольная продукция, табачная продукция, ювелирные изделия, легковые автомобили и мотоциклы, бензин, минеральное сырьё (нефть, газ) в зависимости от установленных в отношении этих товаров налоговых ставок. По сводной группе акцизовпоступления в федеральный бюджет составили в 2006 году 93,2 млрд. рублей и выросли относительно 2005 года на 16,5%. Большие поступления обеспечивают акцизы на алкогольную продукцию, нефть и газ. Поступления акцизов на спирт этиловый из всех видов сырья и спиртосодержащую продукцию в федеральный бюджет Российской Федерации в 2006 году составили 4,1 млрд. рублей, или на 14% больше, чем в 2005 году. В федеральный бюджет в 2006 году мобилизовано акцизов на табачную продукцию, производимую на территории Российской Федерации, 35,5 млрд. рублей, что на 22,8% больше поступлений 2005 года. Поступления акцизов на нефтепродукты (бензин автомобильный, дизельное топливо и моторные масла) в федеральный бюджет в 2006 году составили 50,1 млрд. рублей и относительно 2005 года выросли на 9,3%.

Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2006 году составили 315,8 млрд. рублей и выросли по сравнению с 2005 годом на 18,1%.

Таможенные пошлины действуют на основе Закона РСФСР “Об основах налоговой системы РФ” (декабрь 1991г.) и Таможенного кодекса РФ, принятого в середине июня 1993г. Вопросы таможенного обложения решаются Государственным таможенным комитетом РФ. Таможенные пошлины в России взимаются в соответствии с таможенным тарифом, введённым с 1 июля 1993г. в соответствии с Законом РФ “О таможенном тарифе” (с последующими изменениями).

Что касается прямых налогов, то в России важное значение принадлежит налогу на прибыль предприятий и организаций. Плательщиками налога на прибыль являются российские организации и иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и(или) получающие доходы от источников в РФ. Объектом налогообложения является прибыль, получаемая налогоплательщиками. Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2006 году составили 509,9 млрд. рублей. По сравнению с 2005 годом они выросли на 146,3 млрд. рублей, или в 1,4 раза. Налога на добычу полезных ископаемых (далее – НДПИ) в 2006 году поступило в федеральный бюджет 1 094,3 млрд. рублей, в том числе на добычу нефти – 986,5 млрд. рублей, на добычу газа горючего природного – 89,9 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 7,2 млрд. рублей. По сравнению с 2005 годом поступления НДПИ выросли в 1,3 раза.

Неналоговые доходы бюджетов имеют существенные отличия от налоговых поступлений. Порядок их установления, исчисления и взимания регламентируется комплексом нормативных документов. Неналоговые доходы могут носить обязательный и необязательный характер, взиматься на добровольной и принудительной основах. У них не определены конкретные ставки, сроки уплаты, льготы и другие чисто налоговые элементы. В структуре неналоговых доходов федерального бюджета Российской Федерации наибольшую долю составляют доходы от внешнеэкономической деятельности, а вторыми по значению являются доходы от сдачи в аренду имущества, находящегося в государственной собственности. Неналоговые доходы составили 9,8% ВВП. Поступления от внешнеэкономической деятельности, включающие таможенные платежи, достигли 8,8% ВВП, что на 1,6 п.п. ВВП выше прошлогоднего показателя. К неналоговым доходам относятся:

· доходы от использования имущества, находящегося в государственной или муниципальной собственности;

· доходы от продажи имущества, находящегося в государственной или муниципальной собственности;

· доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов государственной власти субъектов Федерации;

· средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации и иные суммы принудительного изъятия;

· иные неналоговые доходы.

Хотя доля неналоговых поступлений уступает налоговым, эти доходы стали увеличиваться. С 2001г. по 2005г. наблюдается рост неналоговых доходов в процентном соотношении, особенно ярко этот рост заметен с 2003 года, когда неналоговые доходы увеличились по сравнению с 2002 годом на 0,7 %.