Государственный внутренний долг РФ, его динамика и структура

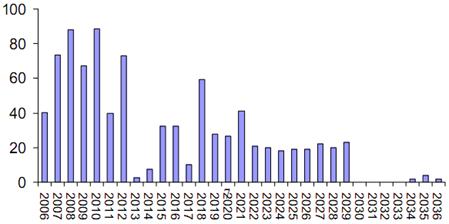

В структуре погашения долга относительно ровная кривая складывается после 2022 года (см. рис.2). Часть, относящаяся к 2020-2030 гг., - это портфель Центрального банка, который переоформили в ОФЗ. Минфин практически не допускаем платежных пиков и считает, что до 2010 г. объем погашения не превысит 100-110 млрд. руб. В условиях такого исполнения бюджета годовое погашение значительно меньше месячного поступления дохода в федеральный бюджет. Это позволяет говорить практически об отсутствии кредитных рисков.

Рис.2. Структура государственного долга РФ по срокам погашения, млрд. руб.

В апреле 2005 г. Правительство РФ рассмотрело долговую стратегию на 2006-2008 гг. В принципе документ сохраняет ту позицию, которую Минфин выбрал ранее: государственный долг Российской Федерации и совокупный государственный долг должен уменьшаться по отношению к ВВП, при этом доля государственного внутреннего долга должна расти.

2.3 Специфика управления им

Под управлением государственным долгом понимается совокупность мероприятий государства по выплате доходов кредиторам и погашению займов, изменению условий уже выпущенных займов, определение условий и выпуску новых государственных ценных бумаг.

Хотя и существует график выплат госдолга, но управление реальной динамикой долговых обязательств предполагает контроль за двумя важнейшими показателями – величиной государственного долга и стоимостью его обслуживания. В условиях экономического роста важны не абсолютные их размеры, а доля государственного долга в ВВП и соотношение реального процента (стоимости обслуживания за вычетом инфляционной составляющей) и темпа экономического роста. В настоящее время основными принципами государственной политики РФ в области внутренних заимствований являются следующие:

1. Замещение государственного внешнего долга РФ внутренними заимствованиями, т.е. увеличение размеров государственного внутреннего долга в ближайшие годы будет обусловлено использованием его на погашение внешнего долга.

2. Удлинение сроков заимствования. В настоящее время планируется отказаться от краткосрочных (до 1 года) заимствований и перейти на обслуживание ценных бумаг, носящих средне- и долгосрочный характер. Для решения этой задачи доходность краткосрочных ценных бумаг будет сокращаться до 6,5% годовых, а среднесрочных и долгосрочных повышаться — до 8,5 — 10,5%.

3. Повышение уровня рыночной ликвидности и расширение круга активных инвесторов. Для этого совместно Минфином РФ и Банком России подготовлена Программа введения института первичных дилеров и эталонных выпусков на рынке ГКО-ОФЗ. В частности, в настоящее время предусматривается, что одним из активных инвесторов на рынке государственных ценных бумаг должен стать Пенсионный фонд РФ. С этой целью в 2004 г. было принято решение осуществить первое размещение нового вида государственных ценных бумаг — государственных сберегательных облигаций — ГСО. Часть этих бумаг будет использоваться для инвестирования средств пенсионных накоплений.

Государственный внутренний долг является важным инструментом перераспределения доходов в обществе и мобилизации временно свободных средств граждан и хозяйствующих субъектов. С его помощью государство может регулировать многие экономические процессы, включая уровень ссудного процента, степень инвестиционной активности и др. [11].

Нельзя недооценивать негативные последствия внутреннего долга, потому что при определенных условиях он может стать серьезной проблемой для экономики страны. Рассмотрим некоторые из самых ярких проблем. Рост внутреннего долга опасен для страны с низким уровнем доходов, но следовательно, и сбережений. Покупка населением, субъектами хозяйствования государственных ценных бумаг является альтернативой инвестированию свободных денежных средств в производство. Поэтому наращивание быстрыми темпами выпуска государственных ценных бумаг может привести к сокращению основного капитала. Другая опасность связана с тем, что государство, продавая ценные бумаги, конкурирует на рынке ссудного капитала с частным сектором. В результате конкуренции ставка ссудного процента повышается, что ведет к совращению частных инвестиций в экономику страны, чистого экспорта и частично потребительских расходов. Негативным последствием роста внутреннего долга является увеличение суммы процентных выплат по нему. Если в экономике наблюдается стагнация или спад производства, то процентные выплаты могут оказаться неподъемными для страны. Поэтому необходимо постоянно отслеживать динамику соотношения между внутренним долгом и объемом национального производства. Если долг растет медленнее, чем объем валового внутреннего продукта, то это означает уменьшение его доли в национальном продукте. Если же темпы роста внутреннего долга обгоняют темпы роста валового внутреннего продукта, то доля государственного долга в последнем будет увеличиваться. Чтобы при этом его последствия не стали слишком тяжелыми для экономики, правительство должно предпринять определенные меры по управлению государственным долгом.

Глава 3. Основные направления совершенствования управления государственным внутренним долгом в РФ

Существует необходимость законодательного реформирования системы управления госдолгом Российской Федерации и первоочередного проведения необходимых мероприятий, к которым можно отнести:

· разработку и принятие Федерального закона о внесении в Бюджетный кодекс Российской Федерации по внесению поправок в части, касающейся вопросов управления государственным долгом;

· разработку и принятие федерального закона о государственном долге Российской Федерации;

· создание единой базы данных по государственному долгу Российской Федерации;

· разработку и утверждение единого порядка ведения Государственной долговой книги Российской Федерации, субъекта Российской Федерации и муниципальной долговой книги;

· разработку критериев и механизмов оценки эффективности заемной и долговой политики.

Можно выделить два основных направления совершенствования управления государственным внутренним долгом РФ: усиление административного контроля за финансовыми потоками, дополненное ужесточением законодательства и осуществление системных институциональных изменений, создающих благоприятный инвестиционный климат.

Первое направление - это осуществление административных мер против стандартных схем нелегального вывоза капитала - занижения экспортных цен, невозврата валютной выручки, фиктивных импортных контрактов с авансовой оплатой и завышенными ценами, коррупции на таможне, расчетов через оффшоры.

Второе направлениедля России предпочтительнее. Меры по укреплению доверия к российской экономике должны включать в себя: улучшение налоговой системы и налогового администрирования; сбалансированность бюджета; обеспечение надежной работы банковской системы; защиту прав кредиторов и инвесторов; прозрачность финансовой отчетности всех предприятий и организаций; борьба с преступностью и коррупцией, резкое улучшение работы прокуратуры и судебной системы; строгое соблюдение федеральных законов на всей территории РФ, прекращение произвола и избирательных привилегий со стороны региональных и местных властей.