Инвестиционная деятельность предприятия на примере ООО Север

Стратегическое управление инвестиционной деятельностью носит целевой характер, т. е. предусматривает постановку и достижение определенных целей. Стратегические цели инвестиционной деятельности организации представляют собой описанные в формализованном виде желаемые параметры ее стратегической инвестиционной позиции, позволяющие направлять эту деятельность в долгосрочной перспективе и оценивать ее результаты. Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям.

Во-первых, цели должны быть достижимыми. В них должен быть заключен определенный вызов для организации, ее сотрудников и финансового менеджмента. Они не должны быть слишком легкими для достижения. Но они также не должны быть нереалистичными, выходящими за предельно допустимые возможности исполнителей.

Во-вторых, цели должны быть гибкими. Стратегические цели инвестиционной деятельности организации следует устанавливать таким образом, чтобы они оставляли возможность для их корректировки в соответствии с теми изменениями, которые могут произойти в инвестиционной среде.

В-третьих, цели должны быть измеримыми. Это означает, что стратегические инвестиционные цели должны быть сформулированы таким образом, чтобы их можно было количественно измерить или оценить, была ли цель достигнута.

В-четвертых, цели должны быть конкретными. Стратегические инвестиционные цели должны обладать необходимой специфичностью, помогающей однозначно определить, в каком направлении должны осуществляться действия. Цель должна четко фиксировать, что необходимо получить в результате инвестиционной деятельности, в какие сроки ее следует достичь и кто будет ответственным лицом за основные элементы инвестиционного процесса. Чем более конкретна цель, чем яснее намерения и ожидания, связанные с ее достижением, тем легче выразить стратегию ее достижения.

В-пятых, цели должны быть совместимыми. Совместимость предполагает, что стратегические инвестиционные цели соответствуют миссии организации, ее общей стратегии развития, а также краткосрочным инвестиционным и другим функциональным целям.

Формирование стратегических целей инвестиционной деятельности организации требует предварительной их классификации по определенным признакам. С позиций финансового менеджмента эта классификация стратегических целей строится по следующим основным признакам (рис. 3).

К числу наиболее известных и широко применяемых методов разработки стратегии организации относятся SWOT-анализ и Gap-анализ. В действительности они являются не чем иным, как методами выбора стратегии организации, позволяющими остановить свой взгляд на том, или ином типе известной эталонной, конкурентной или другой стратегии деятельности организации.

Инвестиционный SWOT-анализ заключается в последовательном изучении внутреннего финансового состояния организации, в поиске положительных и отрицательных сторон, а также прогнозировании предполагаемых возможностей или угроз со стороны инвестиционной среды. На основании SWOT-анализа строится такая инвестиционная стратегия организации, которая учитывает сильные стороны и возможности и компенсирует недостатки, минимизирует при этом угрозы и снижает риск.

Инвестиционный Gap-анализ заключается в нахождении той разницы, которая существует между нынешней тенденцией развития организации и потенциально возможным путем ее развития. Ключевой вопрос Gap-анализа можно поставить следующим образом: какую стратегию должна избрать организация, чтобы активизировать свою деятельность? На основании Gap-анализа из четырех возможных стратегий избирается оптимальное направление инвестиционной деятельности.

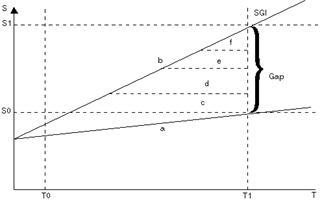

Инвестиционный Gap-анализ предполагает построение графика (рис. 3) с использованием двух важнейших инвестиционных (и экономических вообще) переменных — деньги и время. Суть построения графика заключается в том, что спроецировать нынешнюю тенденцию развития в будущее, а также найти способы оптимизации этой тенденции.

Основными переменными данной графической модели являются показатели T и S, то есть период и ожидаемая инвестиционная отдача (эффект). Показатель Т0 характеризует нынешний, современный период развития организации, а линия a — тенденцию стратегического развития организации, экстраполированную на основе предыдущих результатов деятельности. Линия а стремится к инвестиционному эффекту S0 , стратегическому периоду Т 1 (Т 1 — как минимум, пятилетний период), то есть к тому сроку, когда реализация стратегической инвестиционной программы должна быть завершена.

Рисунок 3. Классификация стратегических целей инвестиционной деятельности организации

Компания, функционирующая в условиях внутренней инвестиционной закрытости, в лучшем случае обречена на относительно стабильное положение на рынке. Лидерства на рынке и роста компании можно добиться только с помощью инвестиционных способов активизации (на графике обозначены соответственно буквами c, d, e, f), соединяющих нынешнюю тенденцию развития организации с потенциальным, возможным путем ее роста.

Инвестиционная стратегия оптимизации (на графике обозначена как c). В случае использования данного способа реализации стратегии компания инвестирует дополнительные средства в оптимизацию ныне существующих товаров (услуг).

Инвестиционная стратегия инновации (на графике обозначена как d): компания инвестирует средства в приобретение новых технологий, разработку новых товаров (услуг).

Инвестиционная стратегия сегментирования (на графике обозначена как e): компания инвестирует финансовые ресурсы с целью охвата новых рынков.

Инвестиционная стратегия диверсификации (на графике обозначена как f): наиболее дорогостоящий и рискованный способ реализации стратегии, заключающийся во вложении значительных средств в расширение объектов деятельности, номенклатуры продукции и др.

Рисунок 4. Графическая модель инвестиционного Gap-анализа

Таким образом, стратегическая инвестиционная деятельность тесно связана с такими функциями управления организацией, как маркетинг, инновация, производство и др.

Раздел 5. Налоговое регулирование инвестиционной деятельности

Под налогами, сборами и платежами понимаются обязательные безвозмездные отчисления юридических лиц и граждан в бюджетную систему в определенных законодательством размерах и сроках.

Действенным инструментом регулирования общего объема налогов и инвестиций являются налоговые льготы, предоставляемые отдельным категориям плательщиков. Так, при исчислении налога на прибыль все предприятия получают право понижать налогооблагаемую прибыль на сумму прибыли, направленную на финансирование капитальных вложений производственного и непроизводственного характера, т.е. на развитие собственной производственной базы. Льгота предоставляется при условии полного использования предприятием сумм начисленного износа на последнюю отчетную дату. Кроме того, с 1994г. освобождается от налогообложения прибыль, направленная на финансирование в порядке долевого участия капитальных вложений, а также на погашение кредитов банков, полученных и использованных на эти цели. Применяемые льготы не должны понижать фактическую сумму налога, начисленную без учета льгот, более чем на 50%.