Инвестиционные риски и способы их оценки на примере ООО Ситис

· Реклама и оплата риэлтерских услуг;

· Реализация товара.

Кредитные риски возникают на следующих этапах:

· Кредиты;

· Выплаты в погашение кредитов;

· Выплаты процентов по кредитам;

· Услуги за обслуживание ссудного счета.

Кроме того, рассматривая инвестиционные риски по трём стадиям осуществления проекта, можно отметить, что для предынвестиционной стадии характерны такие риски, как:

· удаленность от инженерных сетей и транспортных узлов,

· отношение местных властей, доступность альтернативных источников сырья,

· организация финансирования и страхования и так далее.

На инвестиционной стадии:

· платежеспособность заказчика,

· непредвиденные затраты,

· недостатки проектно-изыскательских работ и другие.

И, наконец, на стадии эксплуатации существуют риски:

· неустойчивости спроса,

· появления альтернативного конкурента,

· роста налогов,

· неплатежеспособности потребителей,

· неквалифицированной рабочей силы,

· недостаточной надежности технологий,

· вредности производства и тому подобное.

1.3 Источники информации, необходимой для оценки рисков

Измерение инвестиционных рисков

Оценка уровней риска предполагает определение источников и массивов информации, включающей статистические и оперативные данные, экспертные оценки и прогнозы, рейтинги и так далее. Принятие решений при наличии более полной и точной информации является более взвешенным, а, следовательно, менее рискованным. Информация, которая необходима для целей управления рисками, может быть разделена на следующие блоки:

· информация об участниках инвестиционной деятельности;

· информация о текущей конъюнктуре рынка и тенденциях ее изменения;

· информация о предполагаемых событиях, способных оказать значимое влияние на рынок;

· информация об изменениях в нормативной базе, воздействующих на инвестиционную деятельность;

· информация об условиях инвестиционных вложений.

Основными источниками информации являются:

1. статистическая отчетность, публикуемая государственными органами;

2. финансовая, биржевая и специализированная пресса ("Euromoney", "Institutional Investor", "Project Finance", "Деловой экспресс", "Коммерсанть", "Рынок ценных бумаг", "Финансовая газета", "Экономика и жизнь", "Эксперт" и другие);

3. подсистемы финансового рынка международных и национальных информационных систем ("Bloomberg", "Reuter", "Финмаркет");

4. специализированные базы данных (DIALOG, NEWSNET и так далее);

5. базы данных нормативных актов ("Гарант", "Консультант+");

6. системы данных рейтинговых агентств;

7. информационные системы бирж и организованных внебиржевых систем;

8. оценочные и прогностические материалы аналитических отделов банков, экспертные оценки.

Статистическую обработку информации целесообразно осуществлять на основе методов несплошного статистического наблюдения, таких, как репрезентативная выборка на случайной основе, направленный отбор информации на основе классификаций, анкетные опросы.

Риск - категория вероятностная, поэтому в процессе оценки неопределенности и количественного определения степени риска используют вероятностные расчеты.

На основе вероятностей рассчитывают стандартные характеристики риска. Рассмотрим основные из них.

Математическое ожидание (среднее ожидаемое значение, М) - средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения:

![]()

(1.1)

(1.1)

где ![]() - результат (событие или исход, например величина дохода);

- результат (событие или исход, например величина дохода);

![]() - вероятность получения результата

- вероятность получения результата ![]() .

.

Таким образом, математическое ожидание представляет собой обобщенную количественную характеристику ожидаемого результата.

Важной характеристикой, определяющей меру изменчивости возможного результата, является, дисперсия (D) - средневзвешенное квадратов отклонений случайной величины от ее математического ожидания (то есть отклонений действительных результатов от ожидаемых):

![]() ,(1.2)

,(1.2)

а также очень близко с ним связанное среднеквадратическое отклонение, определяемое из выражения:

![]() (1.3)

(1.3)

Среднеквадратическое отклонение показывает степень разброса возможных результатов по проекту и, следовательно, степень риска. При этом более рискованные инвестиции дают большее значение данной величины.

И дисперсия, и среднеквадратическое отклонение являются абсолютными мерами риска и измеряются в тех же физических единицах, в каких измеряется варьирующий признак.

Для анализа меры изменчивости часто используют коэффициент вариации (V), который представляет собой отношение среднеквадратического отклонения к математическому ожиданию:

(1.4)

(1.4)

Коэффициент вариации - относительная величина. Поэтому с его помощью можно сравнивать колеблемость признаков, выраженных в различных единицах измерения.

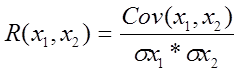

Коэффициент корреляции (R) показывает связь между переменными, состоящую в изменении средней величины одной из них в зависимости от изменения другой:

, (1.5)

, (1.5)

где ![]() .

.

Данный показатель изменяется в пределах от (-1) до (+1). Положительный коэффициент корреляции означает положительную связь между величинами, и чем ближе R к единице, тем сильнее эта связь. R=1 означает, что между ![]() и

и ![]() связь линейная.

связь линейная.

Поскольку на формирование ожидаемого результата воздействует множество случайных факторов, то он является случайной величиной.

Одной из характеристик случайной величины Х является закон распределения ее вероятностей.

Характер, тип распределения отражает общие условия, вытекающие из природы и сущности явлений, и особенности, оказывающие влияние на вариацию исследуемого показателя (ожидаемого результата).Изложенные выше показатели являются исходной базой, применяемой для количественной оценки риска с применением как статистических методов, так и других, использующих теорию вероятностей подходов.

1.4 Методы учета факторов риска и неопределенности при оценке эффективности инвестиционных проектов

Понятие «метод» (от греческого «путь сквозь») означает систематизированную совокупность шагов, которые необходимо предпринять, чтобы выполнить определенную задачу или достичь определенной цели.