Инвестиционный проект строительства спортивно-развлекательного горнолыжного комплекса

· Экспертная оценка и сравнение наиболее важных элементов уровней и иерархий будущего Проекта.

· Выявление характера и степени влияния элементов внутренней и внешней среды на цели Проекта.

· Сравнение существующих производственных технологий, систем управления, корпоративных культур и оргструктур участников Проекта с мировыми отраслевыми лидерами.

· Разработка адаптивных и упреждающих мероприятий организационного, экономического, социального и т.п. характера.

· Выбор критерии оценки достижения целей Проекта. В условиях неопределенности, могут быть использованы: дисконтирование достоверных эквивалентов, ставки дисконтирования с поправками на риск, сокращенный жизненный цикл Проекта, диапазоны значений используемых критериев.

· Анализ изменений внутренней и внешней среды с последующей корректировкой планов Проекта.

· Оценка будущей эффективности Проекта с учетом изменений.

· Мониторинг и текущий контроль хода работ, в том числе по содержанию и срокам выполнения работ. Контроллинг инвестиций при взаимодействии отдельных центров ответственности.

· Координация и экономический анализ планов и бюджетов Проекта. Анализ причин отклонений.

На последующих этапах разрабатываются организационные аспекты Проекта, особенно система отчетности для контроллинга инвестиций, отражающая планируемые и фактические результаты Проекта, показатели отклонений результатов и причины отклонений (ответственность).

В качестве критериев оценки, особенно в условиях неопределенности, могут быть использованы: дисконтирование достоверных эквивалентов; ставки дисконтирования с поправками на риск; сокращенный жизненный цикл Проекта; диапазоны значений используемых критериев.

В итоге должна быть внедрена система документооборота всего Проекта на базе современных информационных технологий, которая легла бы в основу системы подготовки и принятия управленческих решений, как на стадии реализации инвестиционного проекта, так и функционирования будущего предприятия.

2.6 Финансовые механизмы инвестирования программы (проекта)

Потребность в финансировании данного проекта как уже было отмечено выше составляла на инвестиционной стадии 5 000 000 долл. США.

Продолжительность инвестиционной фазы рассматриваемого проекта (время осуществления капитальных вложений) составляет 12 месяцев с начала реализации проекта.

В течение этого периода времени компанией было приобретено, доставлено и смонтировано основное оборудование. К моменту пуска проекта в эксплуатацию технологическое оборудование былот полностью готово к работе.

Оценка инвестиционных издержек, связанных с реконструкцией здания (без учета стоимости существующего здания) и с приобретением импортного оборудования представлена в таблице 2.

Таблица 2 Оценка инвестиционных издержек

|

Статья затрат |

Стоимость без НДС, долл. США |

Таможенная очистка, долл. США |

Полная стоимость, долл. США |

НДС к затратам, руб. |

|

Проектные работы Работы по реконструкции существующего здания Установка и подводка сетей Технологическое оборудование для всего комплекса, включая предметы интерьера |

246 500 2 094 500 1 562 500 1 096 500 |

24 650 0 0 09 650 |

271 150 2 094 500 1 562 500 1 206 150 |

1 626 900 12 567 000 9 375 000 7 236 900 |

|

ИТОГО ЗАТРАТ |

5 000 000 |

134 300 |

5 134 300 |

30 805 800 |

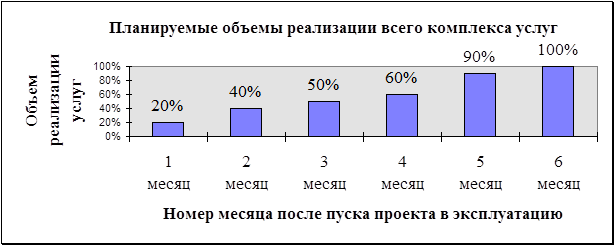

Учитывая необходимость во временных затратах в первый год эксплуатации проекта, связанных с проведением рекламных мероприятий для привлечения клиентов, новый горнолыжный центр смог достичь планируемых показателей по объему предоставляемых услуг только к началу 6 месяца своей работы.

Успешное выполнение предусмотренных рекламных мероприятий позволяет рассчитывать на объемы реализации всего комплекса услуг, указанные на рис.1.

Рисунок 1. Объемы реализации всего комплекса услуг

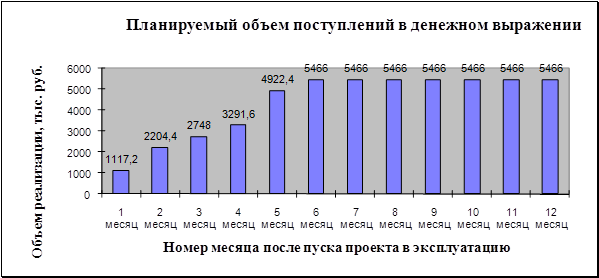

При этом планируемый объем поступлений в денежном выражении от реализации всего комплекса услуг за первый год эксплуатации представлен на рис. 2.

Рисунок 2. Планируемый объем поступлений в денежном выражении

На финансирование капитальных вложений был привлечен долгосрочный кредит в размере 5 млн. долл. США на срок от 6 до 10 лет.

Сумма кредита определена на основании величины первоначальных инвестиционных затрат в постоянные активы, стоимость которых по предварительному предложению фирмы составляет 5 млн. долл. США без учета сумм таможенных платежей.

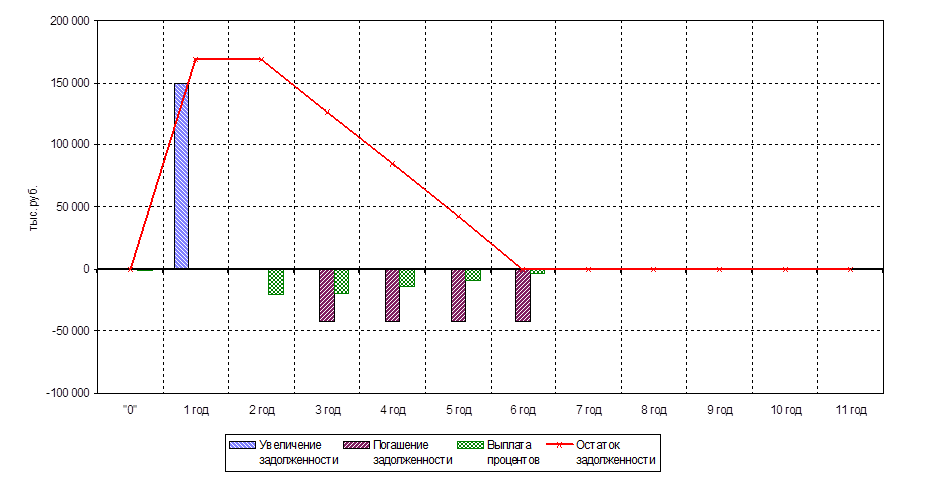

График привлечения кредита соответствует графику осуществления платежей по проекту в пользу указанной фирмы. Таким образом, привлечение кредита в размере 5 млн. долл. планируется в первом интервале планирования (первый год реализации проекта). Погашение кредита и выплату процентов предполалось осуществлять в течение последующих пяти лет.

Предполагаемые условия предоставления кредита: погашение кредита - равными полугодовыми платежами в течении 4 лет, начиная со 2-го года после пуска проекта в эксплуатацию (год выхода проекта на планируемые показатели реализации всего комплекса услуг); процентная ставка - 12% годовых с полугодовым периодом начисления и выплаты процентов; отсрочка выплаты процентов (льготный период) - 1 год (период строительства); оплата страховки - разовый единовременный платеж в размере 1% от суммы кредита. График обслуживания задолженности представлен на рис. 3. График движения денежных средств представлен на рис. 2.

Рисунок 3. График обслуживания задолженности

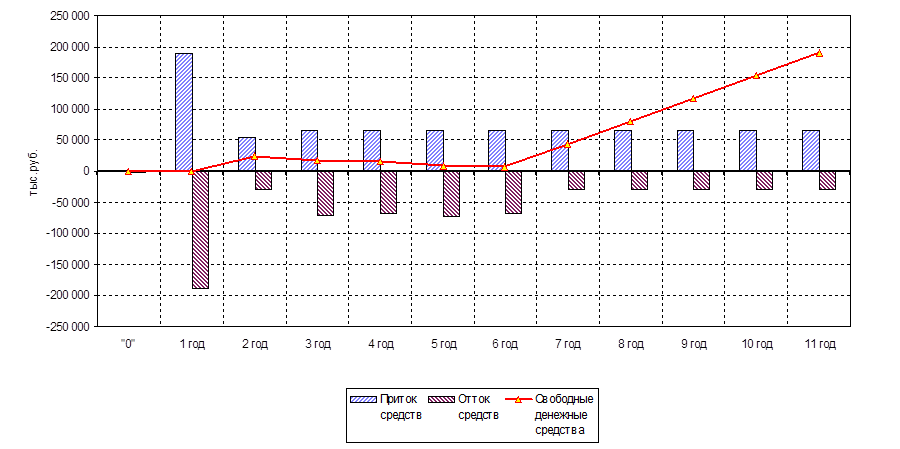

Рисунок 4. График движения денежных средств

При заложенном в расчетах уровне доходов и затрат проект необходимо признать как эффективный. Рассматриваемая инвестиционная идея характеризуется следующими показателями:

Простой срок окупаемости полных инвестиционных затрат без учета времени строительства составляет 3,8 года.

Дисконтированный срок окупаемости с учетом реальной ставки сравнения 10% годовых составляет около 6 лет от начала реализации проекта.

В качестве ставки сравнения принята существующая на момент проведения оценки ставка рефинансирования ЦБ РФ, очищенная от инфляционной составляющей (поскольку оценка проекта производится в постоянных ценах, т.е. без учета влияния фактора инфляции на результаты проекта).