Инвестиционный проект строительства спортивно-развлекательного горнолыжного комплекса

Годовой объем чистой прибыли проекта оценивается на уровне 25-30 млн. руб.

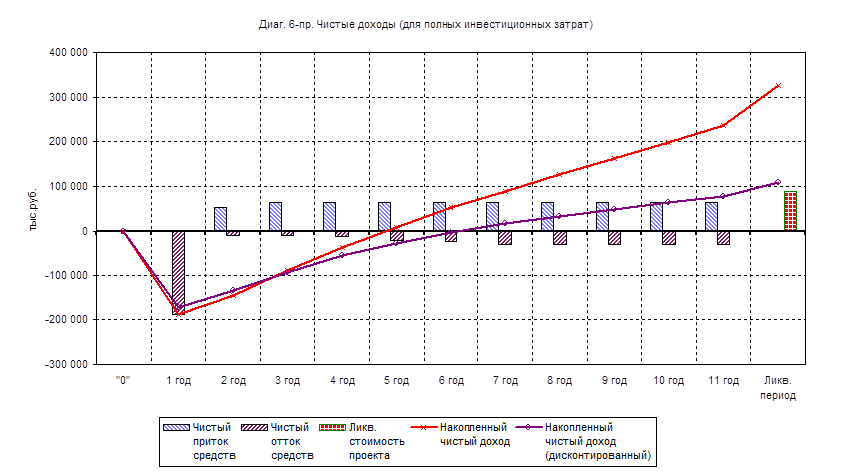

Чистая текущая стоимость проекта (NPV) при ставке сравнения 10% годовых и интервале планирования 11 лет составляет около 110 млн. руб. (или 3700 тыс. долл. США при курсе 30 руб./$ US). Положительная величина NPV подтверждает целесообразность вложения средств в рассматриваемый проект. Реальная внутренняя норма прибыли проекта (IRR), т.е. условная ставка дохода по проекту без учета инфляции, составляет 22% годовых, значительно превышает используемую ставку сравнения (10% годовых) и определяет максимальную номинальную “банковскую” ставку кредита, погашаемого в пределах срока жизни проекта (при отсутствии собственного капитала) на уровне 37% годовых (при уровне инфляции 14% годовых);

Доходность полных инвестиционных затрат определяется как отношение чистой текущей стоимости проекта (NPV) к дисконтированной величине инвестиционных затрат и составляет 65%. Чистые доходы предприятия представлены на рис. 5.

Рисунок 5. Чистые доходы для полных инвестиционных затрат

2.7 Управление инвестиционной программой (проектом)

Инвестиционная политика - существенная часть общей финансовой стратегии предприятия, заключающаяся в выборе и реализации наиболее выгодных путей расширения и обновления его активов с целью обеспечения основных направлений его экономического развития. Она нацелена на обеспечение рационального использования накоплений, оптимальное сочетание различных источников финансирования, необходимых для эффективной деятельности предприятия.

Целью инвестиционной политики предприятия является выявление и укрепление его положения на рынке, последовательное выполнение функций управления процессом коммерческой деятельности и всемерное использование современных методов хозяйствования и средств управления.

Продолжительность периода, на который обосновывается инвестиционная политика предприятия, целесообразно определить равным сроку реализации реформы предприятия.

Инвестиционная политика, разработанная работниками предприятия (и/или специализированными организациями), подлежит рассмотрению руководящими работниками предприятия.

В целях уточнения сроков проведения мероприятий в рамках инвестиционной политики предприятия и обеспечения их финансовыми ресурсами составляются бизнес-планы реализации инвестиционных проектов.

Основные разделы инвестиционной политики предприятия.

1. Общие требования к инвестиционной политике предприятия:

- соответствие мероприятий, которые предполагается осуществить в рамках этой политики, законодательным и иным нормативным и правовым актам пo вопросам регулирования инвестиционной деятельности в Российской Федерации;

- достижение экономического, научно-технического, экологического и социального эффекта рассматриваемых инвестиций;

- получение предприятием прибыли на инвестируемый капитал:

- эффективное распоряжение средствами на осуществление бесприбыльных инвестиционных проектов;

- использование предприятием государственной поддержки в целях повышения эффективности инвестиций;

- привлечение субсидий и льготных кредитов международных и иностранных организаций и банков.

2. Учет условий реализации инвестиционного процесса:

- состояние рынка продукции, производимой предприятием, объем ее реализации, качество и цена этой продукции;

- финансово-экономическое положение предприятия;

- технический уровень производства предприятия, наличие у него незавершенного строительства и неустановленного оборудования;

- сочетание собственных и заемных ресурсов предприятия;

- возможность получения предприятием оборудования по лизингу;

- финансовые условия инвестирования на рынке капиталов;

- льготы, получаемые инвестором от государства;

- коммерческая и бюджетная эффективность инвестиционных мероприятий, осуществляемых с участием предприятия;

- условия страхования и получения гарантий от некоммерческих рисков.

Проведем анализ чувствительности проекта для установления границы изменения основных параметров, при которых проект сохраняет приемлемый уровень эффективности и финансовой состоятельности.

Параметрами наиболее подверженными возможному изменению при реализации данного проекта являются уровень цен на конечную продукцию, объём продаж и уровень инвестиций в постоянные активы.

В таблицах 3, 4 и 5 представлен анализ чувствительности проекта к изменениям указанных показателей. В качестве результирующих показателей рассмотрены варианты простого срока окупаемости и чистой текущей стоимости проекта для различного уровня цен на реализуемую продукцию, объёмов производства и продаж и инвестиционных затрат.

Таблица 3

Анализ чувствительности проекта при различном уровне цен на услуги

|

Уровень цен на услуги, % от базового варианта |

(80%) |

(90%) |

(100%) |

(110%) |

(120%) |

|

Чистая текущая стоимость (NPV), тыс. руб. |

55 281 |

82 995 |

110 123 |

136 866 |

163 609 |

|

Простой срок окупаемости, лет |

6,0 |

5,3 |

4,8 |

4,4 |

4,1 |

Таблица 4

Анализ чувствительности проекта при различных объемах реализации услуг

|

Уровень реализации услуг, % от базового варианта |

(80%) |

(90%) |

(100%) |

(110%) |

(120%) |

|

Чистая текущая стоимость (NPV), тыс. руб. |

61 956 |

86 375 |

110 123 |

133 431 |

156 391 |

|

Простой срок окупаемости, лет |

5,8 |

5,2 |

4,8 |

4,5 |

4,2 |

Таблица 5

Анализ чувствительности проекта при различных объемах первоначальных инвестиций в постоянные активы

|

Уровень инвестиций в постоянные активы, % от базового варианта |

(80%) |

(90%) |

(100%) |

(110%) |

(120%) |

|

Чистая текущая стоимость (NPV), тыс. руб. |

133 906 |

122 014 |

110 123 |

98 147 |

86 071 |

|

Простой срок окупаемости, лет |

4,1 |

4,4 |

4,8 |

5,2 |

5,5 |