Интеграция финансовых институтов. Финансовые супермаркеты

2 Методика исследования деятельности финансовых институтов в современной экономике

2.1 Основные показатели, характеризующие эффективность деятельности финансовых институтов

Конкурентоспособность финансового супермаркета – это его способность обеспечить коммерческий успех в условиях конкуренции. Обладание конкурентными преимуществами позволяет занять прочную позицию на рынке. Основные направления достижения конкурентных преимуществ финансовыми институтами - это дифференциация осуществляемой деятельности, расширение спектра предоставляемых финансовых услуг и снижение величины затрат, а также "пионерная стратегия" - ранний выход на рынок с новой услугой.

Используемые при оценке конкурентоспособности показатели могут быть качественными и количественными.

К количественным критериям конкурентоспособности финансовых институтов можно отнести: размер собственного капитала, объем активов в управлении, валюту баланса, объем торгов, доходы, прибыль на акцию, размер дивидендов. Важно то, чтобы в динамике эти показатели демонстрировали постоянный рост.

К качественным критериям конкурентоспособности финансовых супермаркетов относят обязательное наличие лицензий (генеральной банковской лицензии, лицензии профессионального участника рынка ценных бумаг, лицензии на право осуществления различных видов страхования), деловая репутация и имидж финансовой организации, степень доверия со стороны клиентов, квалификация и профессионализм менеджмента (как топ-менеджмента, так менеджеров среднего звена и тех, кто непосредственно обслуживает клиента), высокие рейтинги надежности, тарифная политика, наличие качественного программного обеспечения и внутрифирменного электронного документооборота, совершенствование и модернизация технологической базы, месторасположение финансового института, диверсифицированная клиентская база, комплекс услуг (полный, специализированный), срок деятельности, высокое качество оказываемых услуг и удобство обслуживания, применение новых технологий (система удаленного обслуживания "Банк-Клиент", Интернет системы для торговли на бирже), наличие и расширение корреспондентской и розничной сети, культура обслуживания, доступ к дешевым финансовым средствам, ведение бухгалтерского учет по международным стандартам, участие в системе страхования вкладов, прозрачность и раскрытие информации о структуре собственников.

Все эти показатели сравниваются с аналогичными показателями других финансовых супермаркетов. Выделяют два базовых подхода к оценке конкурентоспособности финансовых институтов:

1)Метод идентичности (дифференциальный), который основан на сопоставлении единичных идентичных параметров конкурентов (например, пакет услуг, собственный капитал, валюта баланса, активы). Данный метод вполне корректен на ненасыщенных рынках, когда подражание лучшему аналогу на рынке может иметь коммерческий успех.

2)Маркетинговый метод (комплексный), который является более корректным в условиях насыщенного рынка. В отличие от дифференциального, маркетинговый метод оценки конкурентоспособности основывается на применении групповых, интегральных, смешанных показателей.

Необходимо учесть, что улучшение характеристик работы финансового института вовсе не гарантирует появление конкурентных преимуществ — решающую роль следует отдавать потребителю в оценке преимуществ или недостатков.

Сегодня именно качество обслуживания клиентов предопределяет успех в конкуренции. Финансовая услуга как товар - это неосязаемое, нематериальное действие или выполнение работы, не ведущее к владению определенным материальным. Качество финансовой услуги имеет отношение к интерактивному процессу, происходящему между финансовым институтом и клиентом. Восприятие качества финансовой услуги потребителем в момент ее потребления происходит по двум главным аспектам: что потребитель получает от финансовой услуги (технический аспект качества) и как потребитель получает финансовой услугу (функциональный аспект качества)[22]. К критериям качества финансовой услуги относят материальность (оснащенность финансового института: оргтехника, интерьеры помещений, внешний вид персонала, информационные материалы), надежность (выполнение обещанной банком/компанией услуги точно, основательно и в срок), отзывчивость (искреннее желание помочь потребителю и быстрое обслуживание), убежденность (компетентность, ответственность, уверенность и вежливость обслуживающего персонала финансового института), сочувствие (выражение заботы и индивидуальный подход к потребителю финансовой услуги). Ожидания потребителей относительно качества либо подтверждаются, либо нет. В последнем случае происходит отток потребителей к финансовым институтам - конкурентам и, следовательно, к возникновению более высоких затрат на маркетинг для привлечения новых потребителей взамен ушедших. Подтверждение ожиданий ведет к долгосрочной лояльности потребителя к финансовому институту, что обеспечивает долгосрочный успех последнего за счет стабильной прибыльности и за счет сокращения расходов на маркетинг для привлечения новых клиентов.

Оценка собственной ликвидности и ликвидности своих банков-партнеров является одной из актуальнейших задач управления банками и их финансовой безопасности. В неустановившихся, быстроизменяющихся условиях переходных экономик активные и пассивные операции банков носят зачастую нерегулярный, случайный характер, которые создают значительные сложности в управлении банковской ликвидностью.

Ресурсная база по своей финансовой природе является неустойчивой. Эта неустойчивость связана с тем, что в состав ресурсной базы входят клиентские средства до востребования: списание и поступление которых являются случайными событиями. Текущее управление активами и пассивами обычно связано не со всей ресурсной базой, а лишь с ее частью - со свободными ресурсами, которые соответствуют остаткам корсчета. Очевидно, что свободные ресурсы банка являются также неустойчивыми.

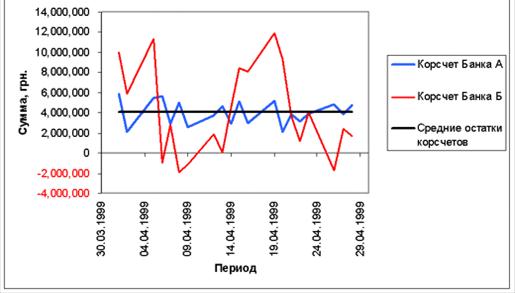

Продемонстрируем важность учета изменчивости при оценке риска ликвидности

Пусть банки А и Б выполняют требования экономических нормативов и формирования обязательных резервов: средние остатки корсчета превышают требования нормативов. Банк А имеет низкую изменчивость остатков на корсчете и поэтому не подвергается риску ликвидности: остатки корсчета - дебетовые. Банк Б имеет высокую изменчивость остатков и поэтому риск ликвидности существует: при выполнении всех платежных требований клиентов произойдет овердрафт корсчета. В эти дни Банк Б сможет своевременно выполнить поступившие платежные требования клиентов только путем привлечения недостающих средств, например, на рынке межбанковских кредитов. Ведь коммерческие банки должны осуществлять активные операции по корреспондентским счетам лишь в пределах наличных средств на этих счетах.

Рис. 2.1 – Влияние волатильности остатков корсчета на ликвидность банков[23]