Лизинг как форма финансирования инвестиционных проектов

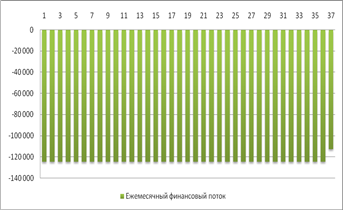

Рисунок 12 Ежемесячные финансовые потоки при покупке с использование схемы финансового лизинга

Здесь всё достаточно просто и понятно. Каждый месяц лизингополучатель производит выплаты лизингодателю, размер этих выплат не меняется от месяца к месяцу. Из этих выплат НДС лизингополучатель ставит себе в зачёт, а оставшуюся часть платежа целиком относит на затраты, снижая тем самым налогооблагаемую базу и экономя на налоге на прибыль. Только по окончании срока сделки лизингополучатель выплачивает остаточную стоимость арендуемого оборудования, а не ежемесячный платеж, и переносит часть этой выплаты на стоимость производимой им продукции по средствам амортизации. Итоговый поток связанный с приобретением оборудования составит -7 155 096,50 рублей.

Теперь можно собрать все полученные результаты и провести сравнительный анализ трёх различных источников финансирования, с точки зрения генерируемых ими финансовых потоков, а также рассмотреть эти потоки с точки зрения теории временной стоимости денег и провести сравнительный анализ дисконтированных финансовых потоков.

Для проведения оценки потоков во времени необходимо выбрать ставку дисконтирования. В качестве такой ставки могут приниматься различные величины, в зависимости от того какие потоки и в каких сферах деятельности мы оцениваем, так в качестве ставки дисконтирования для физических лиц, потребителей товаров и услуг может служить годовая величина инфляции, или средний темп роста их заработной платы. Компании, занимающиеся инвестициями в ценные бумаги могут принять за такую ставку величину безрисковой доходности в сумме с величиной годовой инфляции. Доводов и аргументов в пользу каждой ставки и против ней можно приводить множество, но так и не выбрать правильную, поскольку не понятно что можно понимать под «правильностью» выбранной ставки. Общегосударственной величиной, определяющей стоимость денег на макроэкономическом уровне, в экономике страны вообще является ставка рефинансирования ЦБ, которая регулярно пересматривается и её изменение определяет изменение «цены денег» в стране. На момент написания данной работы ставка рефинансирования ЦБ составляла 11%, такой размер установлен 23 октября 2006 г. (Телеграмма ЦБ РФ от 20.10.2006 № 1734-У) динамика среднегодовой ставки была представлена первой главе.

Исходя из выбранной ставки рефинансирования, были продисконтированы ежемесячные финансовые потоки для всех трёх вариантов финансирования инвестиционного проекта. Стоит отметить, что в связи с предположением о том, что сумма на предоплату (и выплату остатка стоимости в случае приобретения за собственные средства) была накоплена в течение 0-го года, а так же были выплачены соответствующие налоги, то мы не будем дисконтировать эти потоки, а примем их как потоки нулевого периода не подлежащие дисконтированию. Полученные результаты представлены в таблицах, размещённых в приложении, здесь же полученные рассчеты проиллюстрированы на гистограммах. Здесь также ограничены потоки 1-го месяца, для сохранения лучшей наглядности.

Рисунок 13 Дисконтированные финансовые потоки при покупке за счет собственных средств

Суммарный поток в случае приобретения за счёт собственных средств составит -7 465 965,0 рублей. Заметно постепенное снижение положительного эффекта от амортизации, при это основные расходы, понесенные в процессе приобретения фактически не изменились, поскольку пришлись на 0-й период, не попавший под дисконтирование и в первый месяц, когда уменьшение было практически незаметно. Таким образом за счёт снижения положительных потоков в будущем и сохранения размеров основных отрицательных потоков суммарный дисконтированный поток превысил суммарный поток, рассчитанный без учёта гипотез теории временной стоимости денег.

Рисунок 14 Дисконтированные финансовые потоки при покупке за счет средств кредита

Суммарный дисконтированный финансовый поток для кредита составил сумму равную -7 182 487,67 рублей, что оказалось ниже чем суммарный не дисконтированный поток. Это в основном обусловлено тем, что выплаты, образующие отрицательный поток, были распределены во времени, и их дисконтированная стоимость оказалась ниже не дисконтированной, хотя и положительные эффекты от амортизации также сократились.

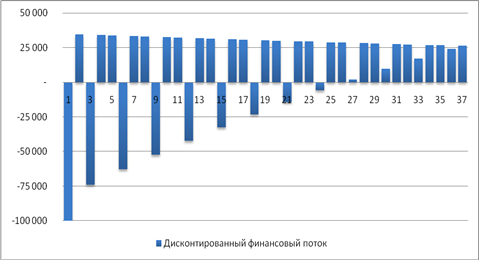

Рисунок 15 Дисконтированные финансовые потоки при покупке с использование схемы финансового лизинга

На гистограмме, отражающей дисконтированные потоки при использовании лизинга наиболее чётко просматривается эффект дисконтирования, равномерные платежи теперь стали убывающими. И как результат этого снижение суммарного дисконтированного потока по сравнению с аналогичным не дисконтированным потоком. В случае дисконтирования он составил -6 526 514,05 рублей.

Соберём теперь все полученные значения суммарных потоков в таблицу:

Таблица 18 Сводная таблица распределения финансовых потоков по годам

|

Собственные средства |

Кредит (убыв. платежи) |

Лизинг | ||

|

Не дисконтированные потоки |

0-й год |

-4 600 657,84 |

-2 555 921,00 |

-2 555 921,00 |

|

1-й год |

-3 362 076,27 |

-1 541 379,83 |

-1 495 487,86 | |

|

2-й год |

194 457,63 |

-2 140 177,06 |

-1 495 487,86 | |

|

3-й год |

351 067,80 |

-1 575 022,19 |

-1 608 199,73 | |

|

Суммарный поток |

-7 417 208,68 |

-7 812 500,08 |

-7 155 096,50 | |

|

В % к лизингу |

103,66 |

109,17 |

100,00 | |

|

Дисконтированные потоки |

0-й год |

-2 555 921,00 |

-2 555 921,00 |

-2 555 921,00 |

|

1-й год |

-3 335 267,81 |

-1 422 412,21 |

-1 420 774,26 | |

|

2-й год |

168 513,46 |

-1 849 079,16 |

-1 291 612,97 | |

|

3-й год |

272 555,89 |

-1 234 707,42 |

-1 258 205,77 | |

|

Суммарный поток |

-7 465 965,0 |

-7 182 487,67 |

-6 526 514,05 | |

|

В % к лизингу |

114,39 |

110,05 |

100 |