Лизинговый кредит

В тех странах, где под лизингом понимают только долгосрочную аренду, принято четко ограничивать от него понятие аренды и проката. В других странах и эти последние понятия относятся к разновидности лизинга [13].

В сравнении с арендой лизинг имеет более сложную, во многом противоречивую природу. Лизинг является способом вложения средств на возвратной основе в основной капитал. Предоставляя на определенный срок элементы основного капитала, арендодатель в установленное время получает их обратно, то есть налицо существование принципов срочности и возвратности. За свою услугу он получает, сверх затрат, вознаграждение в виде комиссионных – тем самым реализуется принцип платности. Таким образом, с финансовой стороны отношений, лизинг рассматривают как одну из форм кредитования для приобретения машин и оборудования, альтернативную традиционной банковской ссуде. Иными словами, с финансовой стороны, лизинг – это товарный кредит в основные фонды.

Однако между кредитом и лизингом тоже есть существенные различия, а именно:

1) По отношениям собственности. При лизинге право пользования имуществом отделяется от права владения им, функции собственности разделяются между лизингодателем и лизингополучателем. После окончания срока лизинга объект остается собственностью лизингодателя, а пользователь может его купить. При коммерческом же кредите передаются не только право пользования, но и право собственности на товар, с одной лишь поправкой о том, что оплата товара отсрочена;

2) По взаимосвязи торговой и кредитной сделок. Кредитная сделка обусловлена актом купли-продажи и существует только потому, что произошла торговая сделка. Лизинг же не всегда начинается с покупки имущества, так как оно уже может быть в наличие у лизинговой компании, и не всегда завершается продажей имущества пользователю, если лизинговая сделка имеет оперативный характер;

3) По форме погашения кредита. Коммерческий кредит предоставляется в товарной, а погашается в денежной форме. При лизинге кредит, хотя и предоставляется в товарной форме, но может погашаться и материально-вещественной форме или компенсироваться встречными услугами, а также продукцией, выпускаемой на арендном оборудовании;

4) По длительности контракта. Коммерческий кредит имеет чаще всего краткосрочный характер, лизинге же – долгосрочный и среднесрочный [11, с. 10-11].

Лизинг представляет собой аренду машин, оборудования, транспортных средств, строительной, сельскохозяйственной техники, средств теле- и радиосвязи, вычислительной техники, различных сооружений производственного назначения, а также прав интеллектуальной собственности – лицензий, компьютерных программ, ноу-хау и т.д.

Так, например, согласно определению Европейской федерации национальных ассоциаций по лизингу оборудования (Leaseurope):

«Лизинг – это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендатором, в то время как товары покупаются арендодателем, и он сохраняет за собой право собственности»

Другими словами, лизинг представляет собой соглашение между собственником имущества (арендодателем) и арендатором о передаче имущества в пользование на оговоренный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно [13].

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской Федерации [4] и Федеральный закон "О финансовой аренде (лизинге)" от 29 октября 1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2001 года [9].

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений:

«По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем» [4, ст. 665].

В соответствии с Федеральным законом "О финансовой аренде (лизинге)» лизинг является одной из форм инвестиций:

«Лизинг – совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга» [9, ст.2].

Лизингодатель остается собственником оборудования, в то время как лизингополучатель приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении определенного срока лизингополучатель может приобрести право собственности по договоренности с лизингодателем.

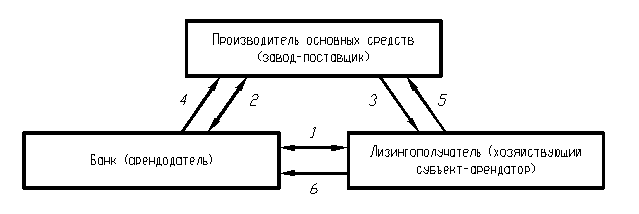

В общем виде схема осуществления лизинга может быть представлена в виде схемы (Рис.1) [10, с. 8]:

|

|

|

Рис. 1. Схема осуществления лизинга |

|

1 – заключение договора лизинга; 2 – заключение договора на поставку оборудования по заказу предприятия-пользователя; 3 – поставка предмета лизинга; 4 – оплата поставки предмета лизинга; 5 – выбор имущества; 6 – перечисление лизинговых (арендных) платежей. |

При оформлении лизинговых отношений заключается не один, а два договора. Один – договор купли-продажи между лизингодателем и продавцом выбранного лизингополучателем имущества; второй – договор финансовой аренды между лизингодателем и лизингополучателем. Эти договоры взаимообусловлены, т.к. лизингополучатель, не находясь в договорных отношениях с продавцом арендованного имущества, связан с последним определенными правами и обязанностями. Таким образом, лизинг базируется на договорных отношениях между тремя сторонами в рамках сложной трехсторонней сделки [7, с. 109].

Если объект лизинга сдается в аренду на заранее определенный фиксированный срок, который короче срока службы объекта, то по окончании договора лизинга арендатор может: а) возвратить основные фонды арендодателю; б) пролонгировать договор на новый период; в) выкупить основные фонды по остаточной стоимости [5, с. 547].

1.2. История развития лизинга Лизинг достаточно давно получил широкое распространение во многих странах мира и, прежде всего, в странах с развитой рыночной экономикой. В России пути и формы лизинговых отношений совершенствуются.

Историки утверждают, что Аристотель коснулся идеи лизинга в трактате "Богатство состоит в пользовании, а не в праве собственности", написанном около 350 г. до н.э.

Введение в экономический лексикон термина "лизинг" (от англ. “to lease” – брать и сдавать имущество во временное пользование) связывают с операциями телефонной компании "Белл", руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией "United States Leasing Corporation", и таким образом, США стали родиной нового бизнеса, и в частности банковского.