Методы снижения налога на прибыль организаций на примере ЗАО Юничел

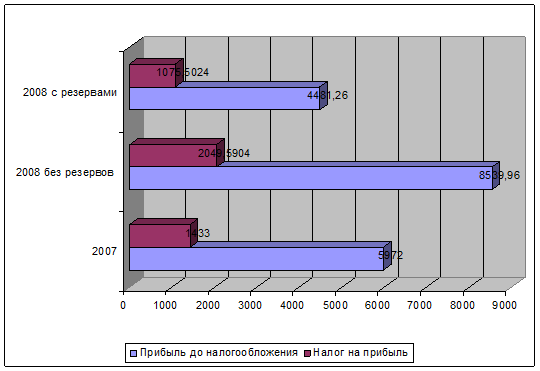

В графе 4 таблицы 11 показан расчет налога на прибыль с учетом резервов, то есть величина себестоимости увеличивается на общую сумму созданных резервов. Таким образом, прибыль до налогообложения составит 4481 тыс. руб. Сумма налога на прибыль равна 1076 тыс. руб. 4481 000* 24% = 1076 000 руб.

Проанализируем полученные результаты в таблице 11.

Таблица 11 – Изменения в связи с формированием резервов

|

2007 г. |

2008 г. |

Абсолютное отклонение |

Относительное отклонение | ||||

|

без резервов |

с резервами |

без резервов к 2007 г |

с резервами к 2007 г |

без резервов к 2007 г |

с резервами к 2007 г. | ||

|

Выручка |

35886 |

51317 |

51317 |

15431 |

15431 |

143 |

143 |

|

Себестоимость |

30187 |

43167 |

47226 |

12980 |

17039 |

143 |

156 |

|

Валовая прибыль |

5699 |

8150 |

4091 |

2451 |

-1608 |

143 |

72 |

|

Прибыль от обычной деятельности |

273 |

390 |

390 |

117 |

117 |

143 |

143 |

|

Прибыль до налогообложения |

5972 |

8540 |

4481 |

2568 |

-1491 |

143 |

75 |

|

Налог на прибыль |

1433 |

2050 |

1076 |

617 |

-357 |

143 |

75 |

Себестоимость с учетом резервов увеличилась на 56%, это способствовало снижению налогооблагаемой прибыли на 25% по сравнению с 2007 г. в результате произошло снижение налога на прибыль на сумму 357 тыс. руб. по сравнению с результатом 2007 года.

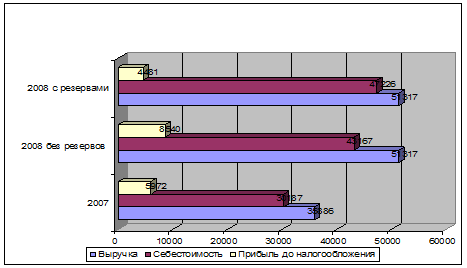

Рисунок 2- Изменение основных показателей

При этом очевидно, что если бы в учетной политике не предусмотрели создание резервов, то сумма налога превысила бы уровень 2007 года на 615 тыс. руб.

Рисунок 3 – Изменение размера чистой прибыли суммы налога на прибыль

Таким образом, мы видим, что создание резервов способствует снижению налога на прибыль, что в свою очередь приводит к уменьшению налоговой нагрузки на «Юничел».

При формировании учетной политики необходимо учесть создание резерва по сомнительным долгам, резерва на оплату предстоящих отпусков, и резерва на ремонт основных средств, в том числе и дорогостоящий ремонт основных средств.

Заключение

В дипломной работе рассмотрен порядок исчисления налога на прибыль на примере ЗАО «Юничел». В ходе работы были рассмотрены возможные варианты минимизации налога на прибыль.

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

В условиях высоких налоговых ставок неправильны или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных законодательством льгот и скидок может обеспечить не только сохранность полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей из казны.

Налог на прибыль относится к группе прямых и пропорциональных налогов. Он занимает среди доходных источников бюджетов всех уровней второе место после косвенных налогов.

Налог на прибыль как прямой налог должен выполнять свое основное функциональное предназначение – обеспечивать стабильность инвестиционных процессов в сфере производства продукции, а также законное наращивание капитала. Фискальная функция налога на прибыль вторична.

Объектом обложения налога на прибыль служит конечный стоимостной результат деятельности хозяйствующего субъекта.

Формирование балансовой прибыли предприятия – сложный процесс. Переход к рыночным отношениям в экономике России ставит по-новому и расширяет возможности деятельности предприятия, как основного ее звена.

Цель работы в ходе исследования была достигнута, а именно разработаны мероприятия по оптимизации налога на прибыль ЗАО «Юничел».

Для достижения данной цели необходимо решены следующие задачи:

– исследована методика начисления и уплаты налога на прибыль;

– дана технику экономическую характеристика предприятия;

– рассмотрен порядок начисления налога на прибыль в ЗАО «Юничел»;

– рассмотрены оптимальные варианты налоговой политики для хозяйствующего субъекта.

Список литературы