Налог на прибыль и анализ производственно-финансовой деятельности организации

- Каков порог рентабельности?

- Каким станет порог рентабельности, если арендная плата повысится на 50%?

- Каким будет порог рентабельности, если удастся увеличить цену реализации на 10%?

- Каким будет порог рентабельности, если закупочная цена увеличится на 13.3%?

- Сколько изделий должно быть продано для получения прибыли в сумме 490 $ в неделю?

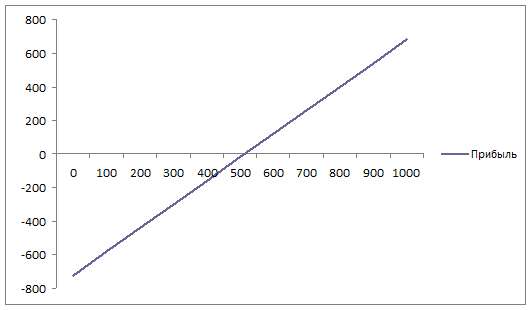

- Графически изобразить прибыль при различных уровнях продаж. Найти точку безубыточности.

- Какой запас финансовой прочности будет иметь бизнес при сумме прибыли 490 $. в неделю?

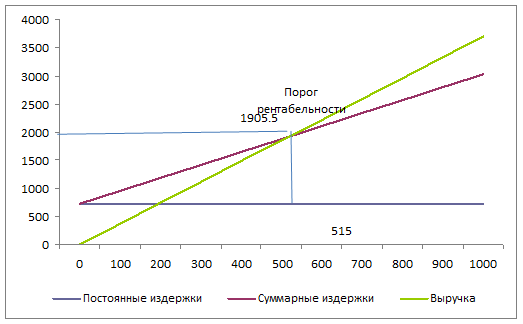

Порог рентабельности:

Qrent = $720: ($3,7 - $2,3) = 515штук, или Srent = $3,7 х 515 = $1905.5.

Каким станет порог рентабельности, если арендная плата повысится на 50%?

Cconst = $720 х 1,5 = $1080

Qrent = $1080: ($3,7 - $2,3) = 772 штуки, или Srent = $3,7 х 772 = $2856.4

Увеличение Cconst поднимает порог рентабельности.

Каким будет порог рентабельности, если удастся увеличить цену реализации на 10%?

$3,7 х 1,1 = $4,07

Qrent = $720: ($4,07 - $2,3) = 407 штук, или Srent = $4,07 х 407 = $1656.49.

Повышение цены снижает порог рентабельности.

Каким будет порог рентабельности, если закупочная цена увеличится на 13.3%?

$2,3 х 1,133 = $2,61

Qrent = $720: ($3,7 - $2,61) =661 штука, или Srent = $3,7 х 661 = $2445.7

Сколько изделий должно быть продано для получения прибыли в сумме 490 $ в неделю?

Qprognos = ($720 + $490): ($3,7 - $2,3) = 865 штук

Sprognos = $3,7 х 865 = $3200.5.

Графически изобразить прибыль при различных уровнях продаж. Найти порог рентабельности.

Какой запас финансовой прочности будет иметь компания при сумме прибыли 490 $. в неделю?

Fа = 865 штук - 515 штук = 350 штук,

или $3,7 х 350 = $1295

F = ($1295: $3200.5) * 100 = 40,46%.

Прогнозирование операционного риска. По нижеприведенным данным определить:

1. Сколько процентов прибыли дает изменение выручки от реализации продукции на 1%?

2. Сколько процентов прибыли удастся сохранить предприятию, если выручка от реализации сократится на 25%?

3. Процент снижения выручки, при котором предприятие полностью лишается прибыли и вновь встает на порог рентабельности?

4. На сколько процентов необходимо снизить постоянные издержки, чтобы при сокращении выручки на 25% и при прежнем значении силы воздействия операционного рычага предприятие сохранило 75% ожидаемой прибыли

1. Сила воздействия операционного рычага: BL2 = ($1600 - $1100): ($1600 - $1100 - $320) = 2,78

При изменении выручки от реализации на 1% прибыль от реализации изменится на 2,78%.

2. Прибыль сократится на 25% х 2,78 = 69,5%, т.е. удастся сохранить только 30,5% ожидаемой прибыли.

3. Рit = 0, т.е. прибыль сократится на 100%. Это может произойти при снижении выручки на 100%: 2,78 = 35,97%.

4. BL2 = Pmar: Рit или BL2 = (Cconst + Рit): Рit, или (Cconst + Рit) = Рit х BL2, отсюда Cconst = Рit х BL2 - Рit, отсюда Cconst = Рit (BL2 - 1)

Рit = $1600 - $1100 - $320 = $180

Ожидаемая операционная прибыль = $180 х 0,75 = $135

Cconst = (2,78 - 1) х $135 = $240,3

Таким образом, нужно снизить Cconst на $320 - $240,3 = $79,7, или на $79,7: $320 = 0,25, или на 25%.

Заключение

Налог на прибыль организаций является тем налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Он влияет на инвестиционные потоки и процесс наращивания капитала. Кроме того, трудно переоценить роль данного налога как источника дохода бюджета. В России налог на прибыль организаций является одним из основных доходообразующих налогов.

Налоговый учет - система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым Кодексом РФ. Если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета. Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля над правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

В последние несколько лет структура налоговых поступлений в консолидированный бюджет РФ изменялась в пользу налога на прибыль. Важнейшим фактором роста поступлений от налога на прибыль, безусловно, являлось улучшение результатов финансово-хозяйственной деятельности организаций, выразившееся в росте сальдированного финансового результата и в снижении количества убыточных предприятий. Предполагается отказаться в налоговом учете от переоценки полученных и выданных авансов и задатков, выраженных в иностранной валюте. В этом случае доходы, расходы, а также стоимость товаров (работ, услуг), имущественных прав, оплаченных в порядке предварительной оплаты в иностранной валюте, при применении метода начисления будут определяться по курсу Центрального Банка Российской Федерации, действующему на дату перечисления суммы аванса (в части, приходящейся на аванс или задаток). Ведь различия предусмотренных налоговым и бухгалтерским учетом порядков переоценки сумм авансов и задатков, выраженных в иностранной валюте, приводят к тому, что организации, осуществляющие операции в иностранной валюте на условиях предварительной оплаты, фактически, обязаны вести два учета, в которых имущество, обязательства и требования имеют различную стоимостную оценку и порядок переоценки. Коэффициент финансовой зависимости является обратным по отношению к коэффициенту концентрации собственного капитала. Рост его в динамике означает увеличение доли заемных средств в финансировании организации. Если его значение снижается до 1 или (100%), это означает, что владельцы полностью финансируют свою организацию, в нашем случае коэффициент финансовой зависимости = 1,14. Уровень финансового левериджа считается одной из основных характеристик финансовой устойчивости предприятия, и в нашем случае он равен 0,05. Этот показатель показывает, сколько рублей заемного капитала приходится на один рубль собственных средств. Чем выше значение данного показателя финансового левериджа, тем выше риск, ассоциируемый с данной компанией, и ниже ее резервный заемный потенциал.