Налогообложение субъектов малого предпринимательства проблемы и пути их решения

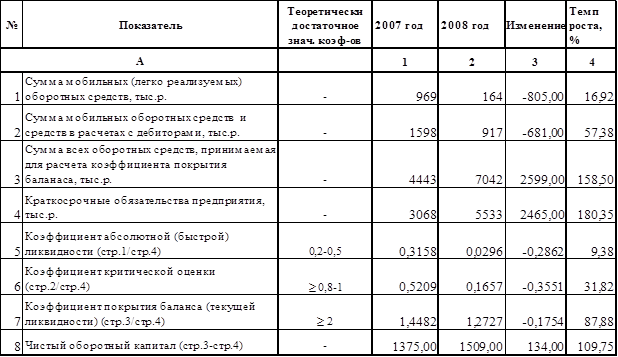

Таблица 8

Анализ платёжеспособности (ликвидности)

Коэффициент покрытия баланса даёт общую оценку платежеспособности предприятия, поскольку показывает общие платёжные возможности организации, т.е. какая часть текущих обязательств организации может быть погашена за счёт мобилизации всех оборотных активов при выполнении следующих условий: своевременные расчёты с дебиторами, благоприятная реализация готовой продукции, продажа в случае необходимости прочих материальных оборотных средств. Значение данного показателя в 2007 году составило 1,45, это означает, что на каждый рубль текущих обязательств приходилось в среднем 1,45 рубля текущих активов. В 2008 году коэффициент текущей ликвидности стал равен 1,27, т.е. на каждый рубль текущих обязательств предприятия приходилось 1,27 рубля текущих активов. Степень возможностей покрытия текущих обязательств организации текущими активами к концу анализируемого периода понизилась на 12,12%, на каждый рубль текущих обязательств приходилось, по сравнению с началом периода, меньше текущих активов на 18 копеек. Таким образом, расчетное значение коэффициента покрытия баланса не удовлетворяет требуемому нормативному значению, а это позволяет определить предприятие, как в целом неплатёжеспособное.

Коэффициент критической ликвидности является промежуточным коэффициентом покрытия и характеризует прогнозируемые платёжные возможности организации при осуществлении своевременного осуществления расчётов с дебиторами, определяет ожидаемую платёжеспособность организации в период, равный средней продолжительности одного оборота дебиторской задолженности. Он наиболее полно отражает текущую финансовую устойчивость организации, а также представляет интерес для банков, кредитующих организацию и используется при оценке кредитоспособности клиента банка с целью определения риска не возврата кредита. Значение данного коэффициента на начало периода составило 0,52, а на конец периода 0,17. Это означает, что организация в 2007 году могла покрывать свои текущие обязательства за счёт наиболее ликвидных активов (денежных средств, краткосрочных финансовых вложений, краткосрочной дебиторской задолженности) на 52,09%, а в 2008 году - на 16,57%. Степень возможностей покрытия текущих обязательств организации за счёт наиболее ликвидных активов к концу года понизилась на 68,18%, на каждый рубль текущих обязательств приходилось, по сравнению с 2007 годом, меньше наиболее ликвидных активов на 36 копеек. Расчётное значение также меньше допустимого значения к концу 2008 года, что отрицательно влияет на уровень платёжеспособности и кредитоспособности организации и указывает на нерациональное управление дебиторской задолженностью.

Наиболее жёстким критерием платёжеспособности является коэффициент абсолютной ликвидности, значение которого характеризует мгновенную ликвидность (платёжеспособность) организации на момент составления баланса и показывает, какая часть краткосрочных обязательств может быть погашена в ближайшее время за счёт денежных средств и краткосрочных финансовых вложений. Значение этого показателя представляет интерес для поставщиков сырья и материалов, комплектующих. На начало анализируемого периода коэффициент абсолютной ликвидности составил 0,3158, к концу 2008 года он снизился до 0,0296. Таким образом, организация на момент составления баланса в 2007 году могла покрывать свои текущие обязательства за счёт денежных средств и краткосрочных финансовых вложений на 31,58%, а в 2008 году всего на 2,96%. Степень возможностей покрытия текущих обязательств организации за счёт денежных средств и краткосрочных финансовых вложений к 2008 году снизилась на 90,62%, на каждый рубль текущих обязательств приходилось, по сравнению с началом отчётного периода, меньше на 28 коп. абсолютно и наиболее ликвидных активов. Расчётное значение коэффициента абсолютной ликвидности как в 2007 году, так и в 2008 году находится ниже нормативного, а его отрицательная динамика указывает на снижение платёжеспособности предприятия.

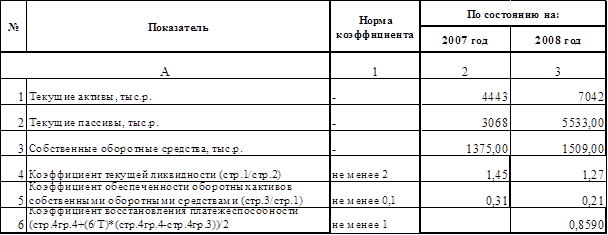

Далее дадим оценку удовлетворительности структуры баланса по системе показателей, принятой для выявления платёжеспособности предприятий (таблица 9).

Коэффициент текущей ликвидности предприятия на начало анализируемого периода составил 1,45, а в 2008 году он составил 1,27, что меньше допустимого уровня. Необходимо отметить, что значение коэффициента текущей ликвидности близко к нормативу.

Превышает норму коэффициент обеспеченности оборотных активов собственными оборотными средствами, который составил 0,31 в 2007 году, а к концу 2008 года понизился до 0,21

Таблица 9

Анализ удовлетворительности структуры баланса

Положительное значение этого коэффициента (выше нормы) говорит об избытке обеспечения собственными оборотными средствами, т.е. собственные оборотные средства могут покрыть часть оборотных активов, однако надо заметить, что в 2007 году замечена тенденция понижения количества оборотных средств (на 0,1), хотя при этом значение показателя все еще остается выше норматива.

Основываясь на этих двух коэффициентах, можно сделать вывод, что структура баланса предприятия средне удовлетворительна, но тем не менее предприятие классифицируется как неплатёжеспособное.

Поскольку предприятие относится к числу неплатёжеспособных, то рассчитывается коэффициент восстановления платёжеспособности. Значение этого коэффициента составило 0,86, что меньше 1. Следовательно, в ближайшие 6 месяцев организация не сможет восстановить свою платёжеспособность.

Анализ деловой активности и эффективности. Для оценки деловой активности и эффективности деятельности предприятия необходимо проанализировать оборачиваемость оборотных активов и кредиторской задолженности организации, эффективности использования финансовых ресурсов, а также рассчитать рентабельность собственного капитала, реализованной продукции и производственных фондов.

Но для начала дадим оценку деловой активности предприятия на основе сопоставления темпов роста общей прибыли до налогообложения, выручки от реализации, основного капитала. Сопоставим фактические темпы с оптимальным соотношением:

![]() ≥

≥![]() ≥

≥![]() >100%,

>100%,

где ![]() - темп роста прибыли;

- темп роста прибыли;

![]() - темп роста реализации;

- темп роста реализации;

1ок - темп роста основного капитала.

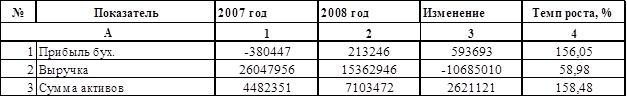

Исходные данные представим в виде таблицы.

Таблица 10

Исходные данные для расчета деловой активности

Из данной таблицы видно, что ![]() (56,05%) <

(56,05%) <![]() (58,98%) >1ок (58,48%)>100% - это не соответствует золотому правилу экономики. Темп рост прибыли в отчетном периоде повысился и опережает темп роста основного капитала, но уступает темпам роста объема продаж. Таким образом, можно заключить, что издержки производства и обращения понизились, однако, ресурсы предприятия использовались неэффективно. Причинами этому могли послужить крупные инвестиции, реорганизация структуры управления, обновление и реконструкция основных средств.

(58,98%) >1ок (58,48%)>100% - это не соответствует золотому правилу экономики. Темп рост прибыли в отчетном периоде повысился и опережает темп роста основного капитала, но уступает темпам роста объема продаж. Таким образом, можно заключить, что издержки производства и обращения понизились, однако, ресурсы предприятия использовались неэффективно. Причинами этому могли послужить крупные инвестиции, реорганизация структуры управления, обновление и реконструкция основных средств.