Общегосударственные налоги

Акцизный сбор был введен в Украине в 1992 г. и вместе с НДС заменил налоги с оборота и продаж. Акцизным сбором облагаются потребительские товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно ВЫСОК.

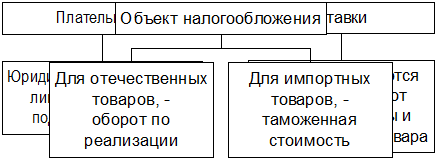

Объектом налогообложения акцизным сбором (схема 3.1) являются полная стоимость товаров, обороты по реализации подакцизных товаров, а также следующие обороты:

• по реализации товаров для промышленной переработки;

• по передаче товаров внутри предприятия для непроизводственных нужд, а также своим работникам, в том числе натуральная оплата труда;

• по реализации товаров без оплаты их стоимости в обмен на другие товары (работы, услуги), в том числе экспортные поставки в порядке товарообменных (бартерных) операций;

• по передаче бесплатно или с частичной оплатой товаров другим предприятиям и физическим лицам;

• по суммам, полученным в порядке частичной оплаты расчетных документов за реализованные товары;

• по суммам, которые поступают на основе решений арбитражного суда, судебных и других органов по рассмотрению споров от организаций железнодорожного, водного, воздушного и автомобильного транспорта;

• по реализации конфискованного, бесхозного имущества, которое по праву собственности перешло к государству.

Схема 1. Акцизный сбор

|

Объектом налогообложения импортных товаров является их таможенная стоимость, если они приобретены за иностранную валюту. По некоторым импортным подакцизным товарам устанавливаются ставки, которые в несколько раз превышают ставки по аналогичным отечественным товарам. Причина такой дифференциации заключается в намерении не только увеличить бюджетные поступления, но и защитить отечественных производителей соответствующей продукции от конкуренции с импортными товарами. Взимание акцизного сбора предполагает решение финансовых проблем государства за счет обеспеченных слоев населения. Оно смягчает регрессивность налогов на потребление в целом. Перечень товаров, по которым взимается этот налог, в основном отвечает этой цели. Исключение составляют алкогольные и табачные изделия. Включение их в объект налогообложения акцизным сбором обусловлено, прежде всего, очень высокой рентабельностью этих товаров. При отсутствии налога их производители получали бы сверхвысокие доходы.

2.3Налог на прибыль предприятий

Этот основной прямой налог, взимаемый с юридических лиц в Украине. Он обеспечивает значительные поступления в бюджетную систему (например, в 1997 г. они составили 21 % доходов сводного бюджета Украины, а в 1998 г. — 19,8 %).

Налогообложение прибыли (дохода) предприятий постоянно находится в центре внимания законодателей, которые неоднократно принимали попытки усовершенствовать его Изменение объекта налогообложения, ставок налога, состава налоговых льгот, базы налогообложения вызывало необходимость принятия новых законодательных актов; в результате за период 1991—1998 гг. взимание налога с прибыли (дохода) предприятий регулировалось нормами четырех законов. Так, в 1991 г, в Украине действовал Закон СССР "О налогах с предприятий и организаций в соответствии с которым объектом налогообложения была балансовая прибыль предприятия, рассчитываемая как сумма прибыли от реализации продукции (работ, услуг), иных материальных ценностей и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Для предприятий устанавливался предельный уровень рентабельности, дифференцированный по отраслям. Максимальная ставка налога на прибыль в пределах установленного уровня рентабельности составляла 35 %. При превышении предельного уровня рентабельности она повышалась до 80 и 90 % (в зависимости от размера превышения). Кроме того, ставки налога на прибыль были дифференцированы в зависимости от сферы деятельности. Например, для предприятий общественного питания, торгово-закупочных, посреднических и зрелищных кооперативов она составляла 65 %, предприятий по переработке сельскохозяйственной продукции — 25, по ее выращиванию — 15 %.

Для правильного расчета прибыли от реализации продукции (работ, услуг) Законом был установлен перечень затрат по производству и реализации продукции (работ, услуг), включаемых в ее себестоимость.

С 1 января 1992 г. был введен в действие Закон Украины "О налогообложении доходов предприятий и организаций в соответствии с которым объектом налогообложения вместо балансовой прибыли стал валовой доход предприятия, уменьшенный на сумму материальных затрат и обязательных платежей. Тем самым в объект налогообложения кроме прибыли были включены расходы на оплату труда. Если предприятие не имело прибыли, но выплачивало заработную плату, оно должно было уплачивать налог на доход. Таким образом, налог на доход взимался независимо от степени доходности предприятия. Это вело к "вымыванию" огромных сумм оборотных средств у предприятий, производивших трудоемкую продукцию (работы, услуги) и не отличавшихся высоким уровнем рентабельности. Ставка налога составляла 18 % облагаемого дохода. Пониженные ставки в размере 15 % устанавливались для совместных предприятий с долей иностранного инвестора в уставном фонде более 30 % и в размере 9 % для опытных заводов. Повышенные ставки устанавливались для посреднической деятельности (65 %) и доходов от казино, видеосалонов, игральных автоматов, проведения концертно-зрелищных мероприятий (70 %).

Оказав немалое влияние на ухудшение финансового состояния многих предприятий и на увеличение теневого сектора экономики, рассматриваемый Закон был заменен с 1 января 1995 г. Законом Украины "О налогообложении прибыли предприятий". Объектом налогообложения стала балансовая прибыль предприятия, рассчитываемая как общая сумма прибыли от всех видов деятельности за отчетный период. Базовая ставка налога составляла 30 %. Производство сельскохозяйственной продукции не облагалось налогом на прибыль. Для предприятий агропромышленного комплекса устанавливалась ставка 15 %, для посреднических операций — 45, для прибыли от проведения лотерей и игорного бизнеса — 60 %.

С 1 июля 1997 г. был введен в действие Закон Украины «О внесении изменений в Закон Украины "О налогообложении прибыли предприятий"», в котором содержатся изменения методических основ налогообложения прибыли, потребовавшие введения специального налогового учета. Суть этих изменений заключается в следующем.

1. Вместо показателей "балансовая прибыль", "прибыль от реализации продукции (работ, услуг)", "выручка от реализации продукции (работ, услуг)", "себестоимость реализованной продукции", которые использовались в расчетах налога на прибыль в соответствии с Законом Украины "О налогообложении прибыли предприятий" от 28 декабря 1994 г. (далее — Закон), введены показатели "валовой доход", "валовые расходы производства и обращения". Валовой доход определяется как общая сумма доходов предприятия от всех видов деятельности, полученных (начисленных) в течение отчетного периода в денежной, материальной и нематериальной формах.