Основы управления денежными потоками на предприятии

В целом следует отметить увеличение величины имущества предприятия на 540 тыс. руб., или на 11,5% в 2009 г. по сравнению с 2008 г. Увеличение произошло за счет увеличения величины оборотных активов на 102 тыс. руб., или на 2,2%, при этом внеобротные активы возросли на 438 тыс. руб. или на 230,5%, что привело к изменению структуры активы баланса.

В структуре актива возросла доля внеоборотных активов с 0,4% в 2008 г. до 8,8% в 2009 г. и сократилась доля оборотных активов с 99,6% до 91,2%.

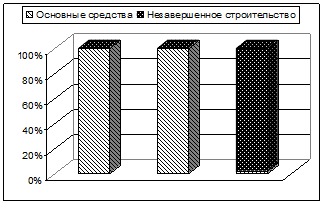

В структуре внеоборотных активов в 2009 г. возросла доля незавершенного строительства до 97,8%, сократилась доля основных средств до 2,2%. (см. рис. 1).

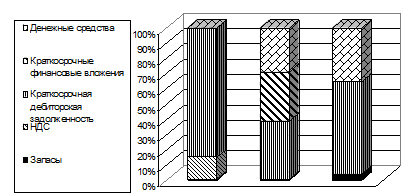

В структуре оборотных активов произошли следующие изменения (см. рис. 2):

– сократилась доля краткосрочной дебиторской задолженности до 60,8%;

– возросла доля денежных средств до 35,2%;

– сократилась доля НДС до 0,08%;

– доля запасов выросла до 4,0%.

2007 2008 2009

Рис. 1. Динамика структуры внеоборотных активов предприятия

2007 2008 2009

Рис. 2. Структура оборотных активов предприятия в 2007–2009 гг.

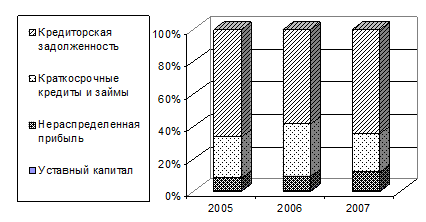

Величина источников формирования средств предприятия выросла на 540 тыс. руб., или на 11,5% в 2009 г. по сравнению с 2008 г. Увеличение произошло за счет роста нераспределенной прибыли предприятия на 178 тыс. руб. или на 29,4%, а также за счет роста краткосрочных обязательств на 362 тыс. руб. или на 8,6%.

Рост краткосрочных обязательств был обусловлен возрастанием кредиторской задолженность на 620 тыс. руб. или на 22,7%, краткосрочные кредиты и займы сократились на 258 тыс. руб. или на 17,2%. В результате данных изменений произошли изменения в структуре пассива и кредиторской задолженности (см. рис. 3 и рис. 4).

Рис. 3. Структура пассива баланса в 2007–2009 гг.

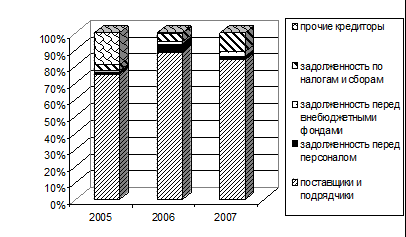

Рис. 4. Структура кредиторской задолженности в 2007–2009 гг.

В структуре кредиторской задолженности в 2009 г. произошли следующие изменения:

– возросла доля задолженности поставщикам и подрядчикам до 83,8%;

– сократилась доля задолженности перед персоналом до 1,9%;

– увеличилась доля задолженности перед внебюджетными фондами до 3,0%;

– увеличилась доля задолженности по налогам и сборам до 11,3%;

– доля прочей кредиторской задолженности сократилась до 0%.

Возрастание доля кредиторской задолженности является отрицательной тенденцией в деятельности предприятия.

3.2 Анализ динамики и факторов изменения объемов денежных потоков

Проведем анализ денежных потоков Гагаринского РАЙПО, используя данные формы №4. Результаты анализа представим в виде табл. 2. Учитывая, что операции с внеоборотными активами отражаются в инвестиционной области деятельности, денежный приток в виде выручки от продажи основных средств отразим в графе 4 табл. 2.

Кредиты и займы полученные относятся к финансовой деятельности, поскольку приводят к росту заемного капитала. Соответсвующие денежные притоки отразим в графе 5.

Отток денежных средств на оплату труда и в виде отчислений в государственные внебюджетные фонды представляет собой текущие выплаты. Поэтому разместим их в графе 3 табл. 2.

Возврат основной суммы кредитов и займов отражается как денежные оттоки от финансовой деятельности. Суммы погашенных кредитов и займов отразим в графе 5 таблицы 3.1.2.

Проведем вертикальный и горизонтальный ретроспективный анализ подготовленного отчета о движении денежных средств.

Показатели горизонтального анализа приводятся в графах 7, 8, 9 (табл. 3.1.2). За отчетный период сумма поступивших денежных средств составила 18791 тыс. руб. (100%). При этом 97,36% общего валового денежного притока приходится на текущую деятельность (18286 тыс. руб.), менее одного процента (9 тыс. руб.) – на инвестиционную и 2,66% (758 тыс. руб.) – на финансовую.

Данные вертикального анализа (графы 10,11,12) позволяют сделать вывод о том, что 99,9% валового притока денежных средств от текущей деятельности обеспечено выручкой от продажи товаров (работ, услуг), 0,04% составляет выручка от продажи иного имущества, 0,1% – прочие поступления. Существенная доля поступления денежных средств в виде выручки от продажи товаров (работ, услуг) свидетельствует о том, что анализируемое предприятие получает доход, как это и должно быть, в первую очередь от своей основной деятельности.

100% притока денежных средств от инвестиционной деятельности обеспечено в виде выручки от продажи внеоборотных активов.

Положительный денежный поток в финансовой области на 100% обусловлен ростом заемного капитала – получением кредитов. Прочие поступления денежных средств составляют в целом незначительную часть (0,1%), поэтому не требуют более детального анализа.

Отток денежных средств по всем видам деятельности составляет за отчетный год 18460 тыс. руб. (100%). Из них на текущие выплаты приходится наибольшая часть – 95,89% (17702 тыс. руб.), на финансовую деятельность – 4,11% (758 тыс. руб.).

Вертикальный анализ показал, что 86,28% всех оттоков денежных средств в ходе текущей деятельности – оплата приобретенных товаров (работ, услуг), 10,12% – оплата труда, включая отчисления в государственные внебюджетные фонды, 3,26% – расчеты с бюджетом, 0,34% – прочие выплаты. Возврат кредитов и займов составляет 100% отрицательного денежного потока в финансовой деятельности. В целом валовой денежный приток превышает отток, что обусловило прирост денежных средств за отчетный период на сумму 331 тыс. руб.

В целях получения детальной информации о денежных потоках составим развернутый аналитический отчет о движении денежных средств таким образом, как это было показано выше. Результаты оформим в виде таблицы 3.

Таблица 3.2.1. Аналитический отчет о движении денежных средств Гагаринского РАЙПО за 2009 г. (прямой метод)

|

№ п/п |

Показатели |

Источники и направления использования средств |

Приток денежных средств |

Отток денежных средств |

|

Денежные потоки по текущей деятельности | ||||

|

1 |

а) основные виды притоков денежных средств (поступление выручки от продажи, авансы полученные, полученные проценты, дивиденды и т.п.) б) Прочие поступления в ходе обычной текущей деятельности |

18266 20 | ||

|

2 |

а) Основные виды оттоков денежных средств (выплаты по счетам поставщиков и подрядчиков, авансы выданные, выплата зарплата, выплаченные проценты и т.д.) б) Прочие выплата в ходе обычной текущей деятельности |

(17065) (60) | ||

|

3 |

Налоговые платежи в бюджет |

(577) | ||

|

4 |

Величина валового денежного потока (ВДП) по обычной текущей деятельности |

18286 |

(17702) | |

|

5 |

Величина чистого денежного потока (ЧДП) по обычной текущей деятельности |

584 | ||

|

6 |

ЧДП по текущей деятельности |

584 |

- | |

|

Денежные потоки по инвестиционной деятельности | ||||

|

7 |

Внутренние источники денежных средств (дезинвестиции), В том числе: |

5 | ||

|

8 |

а) Выручка от реализации активов долгосрочного характера использования б) Прочее |

5 | ||

|

9 |

Внутреннее финансирование организации |

1929 | ||

|

10 |

Величина валового денежного потока по обычной инвестиционной деятельности |

5 | ||

|

11 |

Величина чистого денежного потока по инвестиционной деятельности |

5 | ||

|

12 |

Суммарный чистый денежный поток по текущей и инвестиционной деятельности |

589 |

_ | |

|

Денежные потоки по финансовой деятельности | ||||

|

13 |

Уменьшение величины заемного капитал (возврат кредитов и займов) |

(758) | ||

|

14 |

Внешнее финансирование организации |

500 | ||

|

15 |

Рост заёмного капитала |

500 | ||

|

16 |

Величина валового денежного потока по обычной финансовой деятельности |

(758) | ||

|

17 |

Величина чистого денежного потока по финансовой деятельности |

(258) | ||

|

Денежные потоки в целом по организации | ||||

|

18 |

Величина валового денежного потока по всем видам деятельности |

18791 |

(18460) | |

|

19 |

Величина чистого денежного потока по всем видам деятельности |

331 | ||

|

20 |

Денежные средства на начало периода |

1340 | ||

|

21 |

Денежные средства на конец периода |

1671 | ||