Оценка государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества

Алгоритм получения рейтинговой оценки может быть модифицирован. Например, можно использовать одну из формул:

А) ![]() ;

;

В) ![]() ;

;

С) ![]() ,

,

где k1, k2, ., kn – весовые коэффициенты показателей, назначаемые экспертом.

Формула (А) определяет рейтинговую оценку для j-ого анализируемого предприятия по максимальному удалению от начата координат, а не по минимальному отклонению от предприятия-эталона. Упрощенно это значит, что наивысший рейтинг имеет предприятие, у которого суммарный результат по всем однонаправленным показателям выше, чем у остальных.

Формула (В) является модификацией формулы (А). Она учитывает значимость показателей, определяемую экспертным путем. Необходимость введения весовых коэффициентов для отдельных показателей появляется при дифференциации оценки в соответствии с потребностями пользователей.

Формула (С) является аналогичной модификацией основной формулы расчета рейтинга. Она учитывает значимость отдельных показателей при расчете рейтинговой оценки по отношению к предприятию-эталону.

3. Практическая реализация СИСТЕМНОГО ПОДХОДА к оценке инвестиционной привлекательности предприятий – исполнителей контрактов

3.1. Оценка инвестиционной привлекательности предприятий – исполнителей контрактов

В соответствии с изложенной выше методикой проведем оценку инвестиционной привлекательности нескольких предприятий оборонно-промышленного комплекса и выберем предприятие – исполнителя контракта (ПИК) в системе военно-технического сотрудничества с иностранными государствами. Оценка будет проведена по данным 5-ти оборонно - промышленных предприятий (ОПП), производящих боеприпасы для стрелкового оружия, за прошедшие 6 лет. Пусть имеем:

¨ ОПП №1 (ОАО "Тульский патронный завод");

¨ ОПП №2 (ГУП "ПО "Ульяновский машиностроительный завод");

¨ ОПП №3 (ОАО "Новосибирский завод низковольтной аппаратуры");

¨ ОПП №4 (ОАО "Климовский штамповочный завод");

¨ ОПП №5 (ОАО "Барнаульский станкостроительный завод").

В рассматриваемом случае получены показатели за 30 периодов, что позволяет признать их значимыми и рекомендации по оценке инвестиционной привлекательности ПИК и управлению их финансовыми результатами могут считаться обоснованными. В первую очередь проанализируем показатели ликвидности. Расчеты проводились с использованием таблиц Microsoft Excel 7.0. Данные для анализа показателя общей ликвидности приведены в табл. 3.1.

Рассчитаем средние значения коэффициента общей ликвидности в каждом периоде, а также среднее значение по всем предприятиям за все периоды (генеральный коэффициент общей ликвидности). Результаты расчетов приведены в табл. 3.2.

Таблица 3.1

Значение коэффициента общей ликвидности ОПП за исследуемый период

|

Предприятие |

1996 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

2001 г. |

|

ОПП №1 |

1,472 |

1,544 |

1,601 |

1,647 |

1,147 |

1,395 |

|

ОПП №2 |

2,625 |

2,618 |

2,381 |

2,033 |

1,960 |

2,040 |

|

ОПП №3 |

0,991 |

0,921 |

0,864 |

0,816 |

0,990 |

1,009 |

|

ОПП №4 |

1,302 |

1,258 |

1,226 |

1,203 |

1,130 |

1,112 |

|

ОПП №5 |

1,089 |

0,855 |

0,743 |

0,728 |

1,354 |

1,433 |

Таблица 3.2

Значения средних коэффициентов общей ликвидности ОПП по периодам, а также среднего коэффициента

|

1996 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

2001 г. | |

|

КОЛ |

1,4958 |

1,4392 |

1,363 |

1,2854 |

1,3162 |

1,3978 |

|

|

1,3829 |

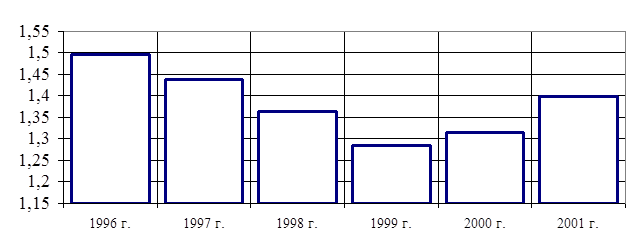

По данным табл. 3.2 можно сделать вывод, что в целом по анализируемым предприятиям КОЛ хоть и выше 1, но, тем не менее, не удовлетворяет требованиям отечественного законодательства, поэтому руководству оцениваемых предприятий необходимо уделить особое внимание управлению структурой активов и пассивов. Динамика среднего значения коэффициента общей ликвидности представлена на рис. 3.1.

Рис. 3.1. Динамика коэффициента общей ликвидности

ОПП по периодам

Для анализа мобильных активов воспользуемся данными табл. 3.3, в которой приведены сводные расчетные значения мобильных активов по периодам для всех предприятий.

Таблица 3.3

Значения мобильных активов ОПП (тыс. руб.)

|

Предприятие |

1996 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

2001 г. |

|

ОПП №1 |

25 057 |

32 784 |

40 511 |

48 238 |

12 253 |

36 423 |

|

ОПП №2 |

202 415 |

274 238 |

296 061 |

267 884 |

292 191 |

363 436 |

|

ОПП №3 |

-697 |

-6 616 |

-12 536 |

-18 455 |

-881 |

751 |

|

ОПП №4 |

53 272 |

54 454 |

55 635 |

56 817 |

41 231 |

40 184 |

|

ОПП №5 |

20 570 |

-49 622 |

-17 345 |

-14 216 |

15 863 |

15 341 |