Оценка эффективности инвестиционного проекта производства полиэтилен ОАО Нижнекамскнефтехим

Особую категорию участников инвестиционного процесса представляют инвесторы. Инвесторы - это субъекты инвестиционной деятельности, которые осуществляют вложение собственных, заемных и привлеченных средств в виде инвестиций и обеспечивают их целевое использование [9, с.14].

1.2 Инвестиции в нефтегазохимическом комплексе

Продукция нефтехимии находит применение практически во всех отраслях промышленности, транспорта, сельского хозяйства, в оборонном и топливно-энергетическом комплексе, в сфере услуг, торговле, науке и образовании. Продукция нефтехимии используется в основном органическом синтезе — 9,6%; при производстве пластмассовых изделий — 12,1%; резинотехнических изделий — 7,7%; химических средств защиты растений и других агрохимических продуктов — 0,2%; производстве синтетических и искусственных волокон — 1,3%; лаков и красок — 2,3%; синтетического каучука — 9,0%; пластмасс и синтетических смол — 8,5% и др. В настоящее время Россия производит около 1% мирового объема нефтехимической продукции и занимает 20-е место в мире (лидирующие позиции здесь твердо занимают США, Китай и Евросоюз).

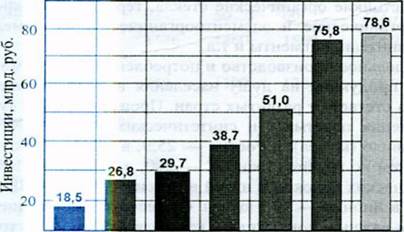

Вклад нефтехимии в ВВП РФ незначителен и составлял в 2006 году 1,7% (в 2005 году — 1,9%). Индекс промышленного производства (в % к предыдущему году) в отрасли в 2006 г. составил 104,2% (в 2005 г. — 103,3%). Степень износа основных фондов в отрасли в период 2000—2006 гг. непрерывно повышалась, что свидетельствует о недостаточных инвестициях в основной капитал (рисунок 1.1) и расходах этих инвестиций, по-видимому, в основном, на природоохранные мероприятий [7, с.4].

|

|

Годы 2000 2001 2002 2003 2004 2005 2006

Рисунок 1.1 – Инвестиции в основной капитал в нефтехимической отрасли в 2000-2006гг.

Доля нефтехимической продукции в общероссийском экспорте в 2006 г. составила около 4%, в импорте — около 7%. В общемировом экспорте нефтехимической промышленности доля российских товаров крайне низка и составляет около 0,6%.

В общем объеме продукции среди обрабатывающих производств удельный вес предприятий нефтехимического комплекса по данным за 2006г. составляет 10,2%.

Основная системная проблема нефтехимии в России заключается в разрыве между производством и рынком нефтехимической продукции, что свидетельствует о кризисе отрасли. Кризис отрасли будет иметь не только экономические, но и негативные социальные последствия, поскольку крупные нефтехимические предприятия нередко являются градообразующими.

Основной причиной проблемы является изменение структуры спроса и предложения нефтехимической продукции. Товарная (ассортиментная) структура большинства российских нефтехимических предприятий сформировалась еще в 1980-х годах и не соответствует международным стандартам.

В частности, в производстве пластмасс преобладают термопластичные пластмассы в первичных формах и недостаточен выпуск передовых эластомеров. При этом даже в секторе базовых крупнотоннажных термопластов в товарной структуре выпуска отсутствуют наиболее востребованные сорта (например, линейный полиэтилен низкой плотности). Общую ситуацию можно проиллюстрировать на примере полистирола. Спрос на высококачественные виды полистирола специального назначения (жаро-, механо-, кислотостойкого и с другими специальными свойствами) удовлетворяется за счет импорта. Качество традиционных отечественных сортов полистирола низкое и российские потребители вынуждены от него отказываться, несмотря на низкие цены. Для продукции массового спроса все большее значение имеют не только функциональные свойства, но и безопасность, и декоративные свойства. В целом, по мере роста платежеспособности растет значение качества продукции, динамика и структура потребления нефтехимической продукции в России приближается к мировой, и разрыв между товарной структурой и спросом будет нарастать.

Для примера географических структурных изменений рынка можно указать на активное развитие нефтехимии в странах Ближнего Востока и переход некоторых крупных потребителей российской продукции, например, КНР, от импорта к собственному производству и экспорту.

Существенные трансформации произошли за последние два десятилетия и в инвестиционных процессах. Промышленно развитые страны сосредоточили в своих руках основную часть производства высокотехнологичных материалов специального назначения. При этом крупнотоннажные производства полупродуктов для нефтехимической промышленности активно переносятся в регионы с дешевым сырьем и рабочей силой. Так, например, если на создание мощности по полиэтилену в Венесуэле на единицу продукции (1 т) требуется 900, то в Швеции почти 1500 долл. США.

Другой важной проблемой является техническая отсталость и высокий износ основных фондов. В нефтехимическом комплексе достигнут практически предельный уровень загрузки мощностей (82—100% по отдельным видам продукции). Степень износа основных производственных фондов в 2006 г. в нефтехимии составила около 46%, а оборудования — около 48%, причем по отдельным видам оборудования до 100%. Сроки эксплуатации значительной части оборудования составляют 20 и более лет. Коэффициент обновления основных фондов в 4 раза ниже минимально необходимого [7, с.8].

Экономический кризис 90-х годов и радикальные изменения характера и структуры собственности разрушили инвестиционный процесс в российской нефтехимии, в 2006 г. инвестиции составляли всего 59,5% от уровня 1991 г.

Для нефтехимического производства характерны высокая капиталоемкость и длительный период окупаемости (более 5 лет), сложность внутренних производственных связей, вследствие чего инвестиции только в одну стадию технологической цепочки недостаточно эффективны. Высоки экологические, инфраструктурные и сырьевые риски, связанные с неопределенностью поведения естественных монополий, дефицитом соответствующих мощностей первого передела и слабым развитием инфраструктуры.

Наиболее инвестиционно привлекательными в таких условиях являются два практически противоположных варианта. Первый — развитие производств с минимальным числом технологических звеньев до выхода товарной продукции, второй — вложение средств в технологии со сравнительно малыми затратами и сроком окупаемости (товары бытовой химии, катализаторы, лакокрасочные материалы и т.п.). На два этих варианта и пришлась наибольшая часть всех инвестиций в нефтехимический комплекс в течение 1992—2004 гг.

Большинство предприятий вынуждено направлять значительную часть прибыли на восполнение недостатка оборотных средств и ремонт оборудования. Лишь немногие крупные компании в состоянии обновлять основные фонды. Привлечение средств затрудняется высоким процентом краткосрочных банковских кредитов, когда сроки выплаты (2—3 года) значительно меньше периода окупаемости крупных инвестиционных проектов. Иные кредиторы требуют в качестве обеспечения кредита предоставить им акции предприятий (в форме залога или доли в СП), на что российские компании идут не слишком охотно.