Оценка эффективности инвестиционного проекта строительства гостиницы в Санкт-Петербурге

3.3 Оценка эффективности проекта

Реализация выбранного инвестиционного проекта требует выработки стратегии финансирования. Схема финансирования предполагает инвестиции в основной и оборотный капитал.

Конечно же, предприятие может профинансировать часть инвестиций за счет собственных источников финансирования. Но в целях корректного сравнения и наглядности расчетов будем считать, что за счет заемных средств намечено финансировать 100% от дополнительных капитальных вложений в основные фонды. Поэтому принято решение прибегнуть к помощи долгосрочного банковского кредита в целях финансирования инвестиционного проекта.

Необходимая величина инвестиций в проект составляет 42 259 тыс. долл., или 1 267 770 тыс. руб.

Анализ информации о кредитовании юридических лиц 3-х крупнейших банков (Альфа-Банк, Внешэкономбанк, Сбербанк) (табл. 3.2) выявил следующее: в настоящее время наиболее предпочтительные условия предоставления кредита юридическим лицам действуют в Альфа-Банке по следующим критериям: сроки погашения, наименьшая процентная ставка за кредит, общедоступность. СБ обладает существенным недостатком - ограничение в 1,5 года срока предоставления кредита. К тому же, ввиду отсутствия полноценной информации о конкретных процентных ставках СБ, трудно сделать однозначный вывод об условиях кредитования им юр. лиц. Ставки Внешэкономбанка плавающие и их средний уровень намного выше, чем в Альфа-Банке. Кроме того, Внешэкономбанк занимается финансированием крупных экспортно-импортных программ и не подходит для большинства мелких и средних фирм.

Итак, кредит на сумму 42 259 тыс. долл. берется в Альфа-Банке на срок 5 лет под 15% годовых в валюте.

Составим план-график погашения кредита.

Таблица 3.2 - Данные об условиях кредитования юридических лиц

|

Показатели |

Банки | ||

|

Сбербанк |

Внешэкономбанк |

Альфа-Банк | |

|

Срок кредита |

до 18 мес. |

от 1 года для инвестиционных кредитов |

до 180 дней с последующей пролонгацией |

|

Минимальная сумма |

Нет ограничения |

$100 000 |

$100 000 |

|

Годовая процентная ставка |

В зависимости от условий кредита, 18-20% |

от 17-20% годовых в валюте и плавающая ставка |

от 15%, постоянная ставка |

Способ погашения кредита разовым платежом в конце срока дает сумму платежей по данному контракту в размере 73 953,25 тыс. долл.:

Цена - 42 259 тыс. долл.

Проценты - 6406,6 *0,15*5 = 31 694,25 тыс. долл.

Всего платежей: 42 259 + 31 694,25 = 73 953,25 тыс. долл.

В практике кредитования часто применяется способ выплаты суммы кредита равными срочными уплатами 1 раз в конце года или по полугодиям.

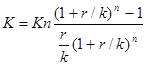

Размер равновеликих платежей по кредиту можно рассчитать, представив сумму кредита в виде обыкновенного аннуитета по следующей формуле:

, (1)

, (1)

где К - общая сумма кредита;

Кn - равный срочный платеж по кредиту, включающий часть основного долга и проценты;

r - годовая ставка процента за кредит;

k - количество платежей по кредиту в течение года;

n - общее количество предстоящих платежей.

Из формулы (1) размер платежа по кредиту 1 раз в конце года составит:

Кn = 42 259 * 0,15 *(1 + 0,15)5/[(1 + 0,15)5 - 1]

Кn = 12 606,52 тыс. долл.

Сумма платежей равными срочными уплатами 1 раз в конце года составит 12 606,52*5 = 63 032,59 тыс. долл.

Из формулы (1) размер платежа по полугодиям составит:

Кn = 42 259 * 0,075 *(1 + 0,075)10/[(1 + 0,075)10 - 1]

Кn = 6156,54 тыс. долл., или 12 313,08 тыс. долл. в год.

Сумма платежей равными срочными уплатами по полугодиям составит 6156,54*10 = 61 565,4 тыс. долл.

Как показывают расчеты, наименьшую текущую стоимость платежей дает способ погашения кредита путем равновеликих выплат в конце каждого полугодия, т.е. 2 раза в год по 6156,54 тыс. долл.

Форма привлечения заемных средств – долгосрочный банковский кредит. Срок предоставления кредита – 5 лет. Форма возврата – равными срочными уплатами 1 раз в конце каждого полугодия в течение всего срока кредита. Все остальные денежные расходы будут осуществляться за счет собственных источников финансирования и арендных платежей.

При осуществлении дальнейших расчетов предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет.

Приток (отток) денежных средств относится к концу очередного года.

Критерием эффективности реализации инвестиционного проекта является чистый дисконтированный доход ЧДД (NPV). Он представляет собой разность между текущей дисконтированной стоимостью поступлений денежных средств и величиной инвестиций.

Дисконтирование – процесс определения сегодняшней (текущей) стоимости денег, если известна их будущая стоимость.

В качестве будущих поступлений денежных средств используются поступления чистой прибыли и амортизационные отчисления.

Для расчета чистого приведенного дохода требуется предварительно определить сумму чистых денежных поступлений по годам реализации проектов, которые в свою очередь состоят из чистой прибыли и суммы амортизационных отчислений.

Чистая прибыль определяется вычитанием из выручки общей суммы издержек и налога на прибыль в размере 24%.

Сумма амортизационных отчислений по годам реализации проекта определяется исходя из объема (стоимости) инвестиций и заданного метода начисления амортизации. Предприятие установило прямолинейный метод начисления амортизации на сумму первоначальной стоимости объекта – 40 млн. долл.

Суммы ежегодных затрат и денежных поступлений основываются на расчетах, приведенных в табл. 3.1.

Чистый денежный поток рассчитывается путем вычитания из чистых денежных поступлений инвестиционных расходов и процентов за кредит (табл. 3.1).

Допустим, что инвестированный капитал (IС) будет генерировать в течение n лет годовые доходы в размере P1, P2, ., Pn . Тогда NPV можно рассчитать по формуле:

n Pk

NPV= å----- - IC, (2)

k=1 (1+r)k

где r – годовая норма дисконта;

k – количество лет реализации проекта.

Чистый денежный поток с учетом инфляции (чистый приведенный доход NPV) определяется путем умножения чистых денежных поступлений по годам на коэффициент дисконтирования в соответствии с уровнем инфляции. В последнее время среднегодовые темпы инфляции в России составляют 12%, т.е. r = 0,12

Коэффициент дисконтирования Кд, отражающий уровень инфляции, на который умножаются денежные поступления по годам, определяется по формуле