Оценка эффективности управления инвестиционным портфелем

После того, как определен модельный портфель и структура оптимального инвестиционного портфеля, компания составляет инвестиционную программу, в которой детально описываются установленные в процессе обсуждения цели и ограничения, структура портфеля, характеристики входящих в него стратегий, итоговые показатели риска и доходности портфеля, основанные на ожиданиях от рынка и эффективности работы портфельных менеджеров.

3. Управление портфелем

В инвестиционный портфель входит несколько стратегий, за каждой из которых закреплен отдельный портфельный менеджер. Тем самым, во-первых, достигается диверсификация по менеджерам и результат по портфелю не зависит от действий только одного человека. Во-вторых, каждый менеджер занимается тем делом, в котором он является лучшим, концентрируется на нем, и эффективность растет вследствие разделения труда. В-третьих, результат работы каждого прозрачен, понятен и поддается анализу, поэтому при появлении признаков ухудшения эффективности одна стратегия может быть оперативно заменена на другую.

Концентрируясь на управлении одной стратегией, портфельный менеджер управляет активами в рамках этой стратегии для группы клиентов. При этом портфельный менеджер видит портфель в целом, а по клиентам распределяет сделки автоматизированная система. Тем самым портфельный менеджер не может отдать предпочтение какому-либо одному клиенту, реализуя для него лучшие сделки. Таким образом, компания избегает конфликта интересов.

Увидев поступившие от клиента средства в системе, портфельный менеджер гибко подбирает время для инвестирования, учитывая краткосрочные тенденции рынка.

4. Оценка и оптимизация портфеля

Для того чтобы сохранять высокую эффективность инвестиций, компания постоянно обновляет линейку инвестиционных продуктов – книгу инвестиционных стратегий. Вследствие этого, а также реагируя на изменения на рынке, постоянно пересматривается структура инвестиционного портфеля доверителя, включаются в портфель лучшие инвестиционные возможности и исключаются менее эффективные стратегии.

Пересмотр структуры портфеля осуществляется по результатам оценки эффективности работы тех или иных стратегий. Эффективность оценивается в системе управления портфелями, разработанной с учетом передового мирового опыта инвестиционного менеджмента.

В качестве примеров в данной главе рассмотрим инвестирование в ценные бумаги – в акции.

Для примера рассмотрим ситуацию: Приобретен пакет акций по цене 100 рублей за акцию, через 180 дней продан весь пакет при цене 110 рублей за акцию, во время владения акциями получены дивиденды в размере 5 рублей за каждую акцию. Рассчитаем доходность акции (доходность пакета) за весь период владения.

Доходность акции - это отношение прибыли, приходящейся на акцию, к ее рыночной стоимости. Доходность акции – это дивиденд за год, рассчитанный в процентах, к рыночной цене.

Доходность акции:

![]()

r - доходность акции из расчета годовых PO - цена покупки акции PR - цена продажи акции D - дивиденды, полученные за период владения акцией Т - период (в днях), в течение которого инвестор владел акцией. r = 30, 42%

Определим реальную стоимость привилегированной акции при след. данных: предусмотренная по акции сумма дивидендов составляет 20 руб. в год; ожидаемая инвестором годовая норма валовой инвестиционной прибыли составляет 10%. Тогда Сан = 20/0,1 = 200 руб.

Модель оценки стоимости обыкновенной акции при ее использовании в течение неопределенного продолжительного периода времени:

Сан = ![]() ,

,

Сан- реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени;

Да – сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

НП – ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n - число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени (неопределенное число лет), представляет собой сумму предполагаемых к получению дивидендов по отдельным предстоящим периодам, приведенную к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Рассмотрим еще одну ситуацию: приобретенная инвестором акция представляется инвестору перспективной и намечена им к использованию в течение продолжительного периода. На ближайшие пять лет им составлен прогноз дивидендов, в соответствии с которым в первый год сумма дивидендов составит 100 рублей, а в последующие годы будет ежегодно возрастать на 20 рублей. Норма текущей доходности акций данного типа составляет 15% в год. Необходимо определить текущую рыночную стоимость акции.

Ответ: Сан = ![]()

Модель оценки стоимости простой акции, используемой в течение заранее определенного срока:

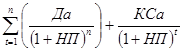

САо =  ,

,

САо – реальная стоимость акции, используемой в течение заранее определенного срока;

Да – сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

КСа – ожидаемая курсовая стоимость акции в конце периода ее реализации;

n – число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение заранее определенного срока., равна сумме предполагаемых к получению дивидендов в используемых периодах и ожидаемой курсовой стоимости акции в момент ее реализации, приведенной к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости простых акций со стабильным уровнем дивидендов:

САп = ![]() ,

,

САп – реальная стоимость акций со стабильным уровнем дивидендов;

Да – годовая сумма постоянного дивиденда;

НП – ожидаемая норма валовой инвестиционной прибыли (доходности) по акции, выраженная десятичной дробью.

Рассмотрим для примера модель Гордона: по акции выплачивается ежегодный постоянный дивиденд в сумме 20 рублей. Ожидаемая норма текущей прибыли акции данного типа составляет 25% в год. Реальная рыночная стоимость акции: САп = 20/0,25=80 руб.

Модель оценки стоимости простых акций с постоянно возрастающим уровнем дивидендов («Модель Гордона»):

САв = ![]() ,

,

САв – реальная стоимость акции с постоянно возрастающим уровнем дивидендов;

Дп – сумма последнего выплаченного дивиденда;

Тд – темп прироста дивидендов, выраженный десятичной дробью;

НП – ожидаемая норма валовой инвестиционной прибыли по акции, выраженная десятичной дробью.

Пример:последний дивиденд, выплаченный по акции, составлял 150 рублей. Компания постоянно увеличивает сумму ежегодно выплаченных дивидендов на 10%. Ожидаемая норма текущей доходности акций данного типа составляет 20% в год. Реальная рыночная стоимость акции будет составлять: