Оценка эффективности финансово-хозяйственной деятельности предприятия

Целая совокупность показателей оценивает рентабельность или доходность предприятия по видам деятельности и направлениям вложения средств за конкретный временной период.

Расчет данных показателей ОАО "ТАИФ-НК" за 2006-2008 гг. представлен в таблице 2.6.

Таблица 2.6 - Расчет показателей рентабельности ОАО "ТАИФ-НК" за 2006-2008 гг., %

|

Показатель |

Формула расчета показателя по данным отчетности |

Расчетные значения показателя | ||

|

2006 год |

2007 год |

2008 год | ||

|

1. Рентабельность активов (коэффициент экономической рентабельности) |

Стр. 190 ф.2/ Стр. 300 ф.1 |

9 |

13 |

15 |

|

2. Рентабельность собственного капитала (коэффициент финансовой рентабельности) |

Стр.190 ф.2/ (стр.490-стр.450) ф.1 |

136 |

84 |

32 |

|

3. Рентабельность реализации (коэффициент коммерческой рентабельности) |

Стр.050 ф.2/ Стр. 010 ф.2 |

7 |

11 |

12 |

|

4. Рентабельность текущих затрат |

Стр.050 / (стр.020+стр.030+стр.040) ф.2 |

8 |

12 |

13 |

|

5. Рентабельность внеоборотных активов |

Стр. 190 ф.2 Стр.190 ф.1 |

18 |

25 |

23 |

Основными показателями рентабельности предприятия являются:

- рентабельности активов;

- рентабельности собственного капитала;

- рентабельности реализации;

- рентабельности текущих затрат;

- рентабельности инвестированного (используемого) капитала.

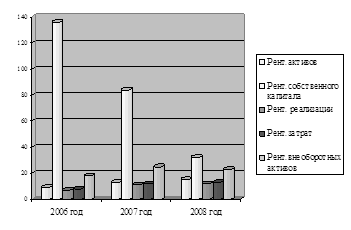

Представим данные показатели в виде диаграммы (рисунке 2.6).

Рисунок 2.6 - Динамика показателей уровня рентабельности ОАО "ТАИФ-НК" за 2006-2008 гг., %

Анализируя данные, представленные в таблице 2.6 и на рисунке 2.6, следует отметить следующее: по данным отчетности предприятие ОАО "ТАИФ-НК" достаточно эффективно использует имеющиеся у него активы и акционерный капитал, поскольку коэффициенты рентабельности его активов и собственного капитала в 2006 году составили соответственно 9 и 136%.

В 2007 году наблюдался рост коэффициента рентабельности активов на 4% и спад коэффициента рентабельности собственного капитала до 84%, в 2008 году коэффициент рентабельности активов увеличивается на 2 %, а коэффициент собственного капитала также сохраняет динамику к спаду.

Проанализируем прибыльность от обычных видов деятельности данного предприятия. Рентабельность реализации продукции в отчетном периоде составила 12%, в предшествующем периоде - 11%. Рентабельность текущих затрат в 2008 году составила 13%, в предыдущем 2007 году - 12%. Это не плохие показатели – средние по отрасли. Рентабельность внеоборотных активов возрастает в 2007 году и снижается в отчетном периоде. Более детальным является анализ коэффициентов платежеспособности, посредством которых определяется степень и качество покрытия краткосрочных долговых обязательств ликвидными активами. Иначе говоря, предприятие считается ликвидным, когда оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Различные показатели платежеспособности не только дают характеристику устойчивости финансового состояния организации при разных методах учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Так коммерческий банк, предоставляя кредит предприятию, пристальное внимание обращает на значение коэффициента быстрой ликвидности, так как сумма дебиторской задолженности может быть использована в качестве залога при выдаче кредита.Исходя из данных баланса в ОАО "ТАИФ-НК" коэффициенты, характеризующие платежеспособность, имеют следующие значения (таблица 2.7).

Таблица 2.7 - Показатели платежеспособности ОАО "ТАИФ-НК" за 2006-2008 гг.

|

Показатели |

Формула расчета |

Норматив |

2006 год |

2007 год |

2008 год |

|

Коэффициент абсолютной ликвидности |

(Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства |

0,2-0,3 |

0,04 |

0,17 |

1,16 |

|

Коэффициент быстрой ликвидности |

(Денежные средства + Дебиторская задолженность до 12 мес.+ Краткосрочные финансовые вложения) / Краткосрочные пассивы |

0,8-1,0 |

0,54 |

0,57 |

2,32 |

|

Коэффициент общей ликвидности |

Отношение суммы оборотных активов и суммы краткосрочных обязательств |

1,5-2,0 |

0,91 |

0,84 |

3,05 |

Данные таблицы 2.7 показывают из года в год увеличение коэффициентов ликвидности ОАО "ТАИФ-НК". За 2007 год коэффициент абсолютной ликвидности увеличился на 0,13 пункта. Он показывает, что к концу 2007 года ОАО "ТАИФ-НК" 17 % краткосрочных обязательств могло погасить за счет использования денежных средств и ценных бумаг. Если сравнить значение показателя с рекомендуемым уровнем (0,2-0,3), можно отметить, что предприятие имеет достаточно наличных денежных средств для покрытия текущих обязательств. Это обстоятельство может вызвать доверие к данному предприятию со стороны поставщиков материально-технических ресурсов. Коэффициент быстрой ликвидности показывает, что на конец 2006 года краткосрочные долговые обязательства на 54% покрывались денежными средствами, ценными бумагами и средствами в расчетах. К концу 2008 года значение коэффициента увеличилось на 1,78 пункта. Это показывает, что текущие обязательства могут быть погашены наиболее ликвидными активами и активами быстрой реализации на 232%. Коэффициент общей ликвидности за 2006-2008 гг. увеличился по сравнению с 2006 годом на 2,14 пункта до 3,05 пункта к концу года. Предприятие покрывает краткосрочные долговые обязательства ликвидными активами. Это обстоятельство свидетельствует о низком финансовом риске, связанном с тем, что предприятие не в состоянии оплатить свои счета. Таким образом, предприятие ОАО "ТАИФ-НК" можно охарактеризовать как рентабельное и платежеспособное. За период с 2006 по 2008 годы ОАО "ТАИФ-НК" имеет тенденцию к повышению уровня рентабельности и платежеспособности.