Пенсионный рынок Республики Казахстан проблемы и перспективы развития на примере АО НПФ Республика

В тоже время негосударственные пенсионные фонды являются субъектами долгосрочных финансовых вложений и, как следствие, подвергаются достаточно существенным рискам, среди которых можно выделить кредитный и рыночный риски.

Правильный анализ этих рисков может способствовать эффективному стабильному развитию системы негосударственного пенсионного обеспечения.

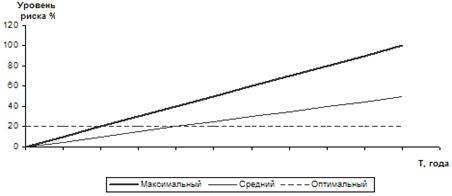

При долгосрочной деятельности, а деятельность негосударственных пенсионных фондов всегда долгосрочна, возможность полностью избежать рисков минимальна. Время работы негосударственного пенсионного фонда зависит от наличия действующих договоров пенсионного обеспечения и может продолжаться до бесконечности.

Риск=R1+R2+R3+Rt…

R – риск.

t – время работы негосударственного пенсионного фонда равное одному году.

Зависимость уровня рисков от продолжительности работы НПФ

Кредитный риск является наиболее распространенным видом финансового риска и представляет собой возможность потерь вследствие невыполнения контрагентом (эмитент, дебитор) своих договорных обязательств, прежде всего потери, связанные с объявлением контрагентом дефолта (неплатежеспособности). Кредитный риск рассчитывается путем умножения стоимости долговых ценных бумаг, находящихся в инвестиционном портфеле более трех лет либо удерживаемых до погашения, а также депозитов, аффинированных драгоценных металлов на соответствующий коэффициент взвешивания от 0 до 250 (чем выше коэффициент взвешивания, тем выше значение кредитного риска).

Специфический процентный риск – это риск, связанный с применением различных методов начисления и корректировки получаемого вознаграждения по ряду финансовых инструментов, которые при прочих равных условиях имеют сходные ценовые характеристики;

Специфический процентный риск рассчитывается путем умножения стоимости финансовых инструментов, находящихся в инвестиционном портфеле НПФ на соответствующий коэффициент специфичного риска от 0 до 8 (чем выше временной интервал до погашения финансовых инструментов, тем выше значение специфического процентного риска).

Общий процентный риск – это риск изменения процентных ставок по финансовым инструментам, находящимся в портфелях НПФ и в связи с этим возможным их непогашением. Общий процентный риск рассчитывается путем умножения стоимости финансовых инструментов, находящихся в инвестиционном портфеле НПФ на соответствующий коэффициент взвешивания от 0 до 6 (чем выше временной интервал до погашения финансовых инструментов, тем выше значение коэффициента взвешивания).

Валютный риск – риск возникновения убытков, связанный с изменением курсов иностранных валют по финансовым инструментам, находящимся в портфелях НПФ, которые номинированы в иностранных валютах. Значение валютного риска зависит от наличия в инвестиционном портфеле НПФ ценных бумаг, номинированных в иностранной валюте (при наличии ценных бумаг, номинированных в иностранной валюте значение коэффициента будет равняться 8, при отсутствии – 0).

Фондовый риск – риск возникновения убытков вследствие изменения стоимости акций, возникающий в случае изменения условий финансовых рынков, влияющих на рыночную стоимость акций. Значение фондового риска зависит от наличия в инвестиционном портфеле НПФ долевых ценных бумаг (акций), (при наличии в инвестиционном портфеле НПФ акций, значение коэффициента будет равняться 8, при отсутствии – 0).

Сумма пенсионных активов, взвешенных по фондовому и валютному рискам пенсионного фонда «Республика» равен 0.

Коэффициент риска – это один из основных факторов надежности фонда. Это один из важных факторов при выборе надежного пенсионного фонда. Агентство по финансовому надзору дало всем инструментам, в которые разрешено инвестировать пенсионные накопления, оценку риска. Она выражается коэффициентом от 0% до 300%.

Расчет средневзвешенных коэффициентов взвешивания рассчитывается как отношение стоимости активов, взвешенных по видам рисков, к стоимости данных активов до взвешивания, умноженное на 100.

Расчет коэффициентов риска по АО НПФ «Республика» по состоянию на 01 марта 2009 года

1) Расчет коэффициента кредитного риска:

(ВПАКр) / (ПАКр) = 0 / 701 863 * 100 = 0,00%

2) Расчет коэффициента специфического процентного риска:

(ВПАСр) / (ПАСр) = 15 135 / 1 838 392 * 100 = 0,82%

3) Расчет коэффициента общего процентного:

(ВПАПр) / (ПАПр) = 23 890 / 1 838 392 * 100 = 1,30%

К финансовым инструментам с 0% риска относятся:

- наличные деньги;

- наличная иностранная валюта стран, имеющих суверенный рейтинг не ниже «АА-» агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств;

- государственные ценные бумаги Республики Казахстан, за исключением облигаций, выпущенных местными исполнительными органами;

- вклады в Национальном банке Республики Казахстан;

- государственные ценные бумаги иностранных государств, имеющих суверенный рейтинг не ниже «АА-» агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств;

- ценные бумаги, выпущенные следующими международными финансовыми организациями: Международным банком реконструкции и развития, Европейским банком реконструкции и развития, Межамериканским банком развития, Банком международных расчетов, Азиатским банком развития, Африканским банком развития, Международной финансовой корпорацией, Исламским банком развития, Европейским инвестиционным банком;

- аффинированные драгоценные металлы и металлические депозиты, в том числе в банках-нерезидентах Республики Казахстан, имеющих рейтинговую оценку не ниже «АА-» по международной шкале агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств;

- фьючерсы, опционы, свопы, форварды, приобретенные у контрагентов, включенных в І группу риска;

- начисленное вознаграждение по активам, включенным в I группу риска.

К инструментам с минимальным процентом риска от 20 до 50% относятся:

- наличная иностранная валюта стран, имеющих суверенный рейтинг не ниже «ВВВ-» агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств, и стран, не имеющих соответствующей рейтинговой оценки;

- государственные ценные бумаги иностранных государств, имеющих суверенный рейтинг от «А+» до «А-» агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств;

- облигации, выпущенные местными исполнительными органами Республики Казахстан, включенные в официальный список фондовой биржи;

- вклады в банках второго уровня Республики Казахстан, имеющих долгосрочный кредитный рейтинг не ниже «А-» по международной шкале агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств, или рейтинговую оценку не ниже «kzA-» по национальной шкале агентства Standard&Poor’s, в дочерних банках-резидентах, родительский банк-нерезидент которых имеет долгосрочный кредитный рейтинг не ниже «АА-» по международной шкале агентства Standard&Poor’s или рейтинговую оценку аналогичного уровня одного из других рейтинговых агентств;