Политика формирования оборотного капитала

Рассматривая структуру оборотных средств в ООО «ЮНИ» за 2006-2008 года, следует отметить, что наибольший удельный вес занимают фонды обращения оборотных средств. Их основную часть занимают средства в расчетах. Незначительную долю в структуре занимают денежные средства, что говорит о невозможности предприятия расплатится со своими кредиторами по первому требованию. Доля краткосрочных финансовых вложений на протяжении трех лет возросла на 20,88%. Общая сумма оборотных средств организации в динамике возрастает, поэтому можно говорить о довольно высокой финансовой устойчивости предприятия.

Рассмотрим также на примере данного предприятия состояние источников оборотного капитала в динамике за три последних года. Определим, какой из двух исследуемых источников формирования оборотного капитала в большей степени используется организацией. Для расчета используемых в таблице показателей будем использовать бухгалтерские баланс 2006г., 2007г., 2008г.

оборотный капитал актив управление

Таблица 3 - Показатели источников оборотного капитала ООО «ЮНИ»

|

Показатели |

Формула расчета |

2006г. |

2007г. |

2008г. |

Отклонение 2008г. к 2006г., % |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Собственные источники формирования оборотных средств (СК), тыс. руб. |

Итог III раздела баланса |

25636 |

27286 |

147126 |

574 |

|

Заемные источники формирования заемного капитала (ЗК) тыс. руб. |

IV + V разделы баланса |

67117 |

157510 |

741087 |

1104,2 |

|

Собственный оборотный капитал (СОК), тыс. руб. |

III + IV – I разделы баланса |

45798 |

53376 |

277091 |

605 |

|

Заемные средства, тыс. руб. в том числе: Долгосрочные кредиты и займы Краткосрочные кредиты и займы | |||||

|

Привлеченные средства, тыс. руб. в том числе: Кредиторская задолженность | |||||

|

Источники формирования оборотного капитала (Иок), тыс. руб. |

III + IV + V разделы или итог баланса |

92753 |

184796 |

888213 |

957,6 |

|

Доля собственных источников в формировании оборотного капитала (ДИок(СК)), тыс. руб. |

СК / Иок |

0,28 |

0,15 |

0,17 |

60,7 |

|

Доля заемных источников в формировании оборотного капитала (ДИок(ЗК)), тыс. руб. |

ЗК / Иок |

0,72 |

0,85 |

0,83 |

115,3 |

Анализируя данные таблицы можно сделать вывод об источниках формирования оборотного капитала и динамики изменения его структуры за 2006 – 2008гг. Так, в 2006 году доля заемных средств (0,72) в 3 раза больше доли собственных (0,28), это говорит о том, что финансовый менеджер предприятия делает ставку на быстрое вовлечение средств в оборот в целях получения прибыли, что говорит об использовании «Агрессивной» модели финансирования капитала, которая способствует повышению рентабельности оборотных средств не снижая ликвидность. В 2008 году доля заемных средств (0,83) в 4,9 раза больше доли собственных (0,17). За исследуемый период времени произошло уменьшение доли собственных средств, что свидетельствует о стремлении использовать как можно в большей степени заемных средств.

Таким образом, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия с учетом этих факторов и строится политика управления финансированием оборотных активов

2.2 Чистый оборотный капитал и текущие финансовые потребности предприятия

В процессе эксплуатации инвестиций, т.е. в текущей хозяйственной деятельности предприятие испытывает краткосрочные потребности в денежных средствах: необходимо закупать сырье, оплачивать топливо, формировать запасы, предоставлять отсрочки платежа покупателям и т. д.

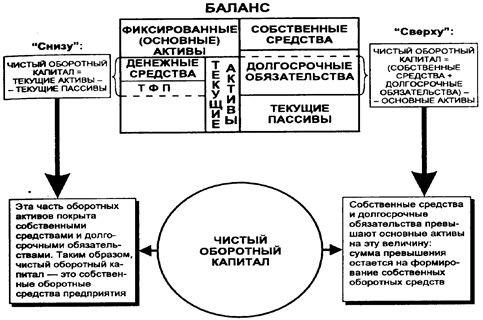

Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии — собственными оборотными средствами (СОС). Заметим, что чистый оборотный капитал можно подсчитывать по балансу двумя способами: «снизу» и «сверху». Мы определяем величину оборотных активов предприятия, формирующихся за счет собственных средств и долгосрочных заимствований (рис.1). Чистый оборотный капитал — это не что иное, как собственные оборотные средства предприятия.

Оставшуюся же часть оборотных активов, если она не покрыта денежными средствами, необходимо финансировать в долг — кредиторской задолженностью. Не хватает кредиторской задолженности — приходится воспользоваться краткосрочным кредитом.

Рис. 1. Расчет чистого оборотного капитала [14,c.125]

Эффективное использование оборотного капитала играет большую роль в обеспечении нормализации работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на эффективность использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

1. снижение объемов производства и потребительского спроса;

2. высокие темпы инфляции;

3. разрыв хозяйственных связей;

4. нарушение договорной и платежно-расчетной дисциплины;

5. высокий уровень налогового бремени;

6. снижение доступа к кредитам вследствие высоких банковских процентов.

Все перечисленные факторы влияют на использование оборотного капитала вне зависимости от интересов предприятия. Рассмотрим на примере исследуемого предприятия.