Понятие, структура финансовой политики и ее роль в экономике

Состав налоговых правонарушений : 1) Объект – то на что посягает налоговое правонарушение ( финансовые интересы гос-ва, доходная часть бюджета) 2)Субъект – лицо, которое совершает ( российское юр. лицо, филиалы и представительства российские не явл. юр. лицами, граждане РФ, иностранные граждане и лица без гражданства, эксперты, специалисты, переводчики) 3)Объективная сторона – внешнее проявление налогового правонарушения. 4)Субъективная сторона – внутренний мир лица совершившего правонарушение, его состояние в момент совершения. Обстоятельства, исключающие привлечения к ответственности: 1) отсутствие события налогового правонарушения, 2) отсутствие вины лица в совершении налогового правонарушения ( потеря документов при стихийных бедствиях) 3) совершение деяния ф.л. не достигшего к моменту совершения преступления 16 лет, 4) истечение срока давности (3 года). Виды нарушений: 1) Неуплата или неполная уплата налогов в результате занижения налоговой базы ( штраф 20% от неуплаченной суммы если умышленно – 40% ст. 122). 2) Нарушение сроков предоставления декларации штраф 5% в месяц от суммы налога по декларации ст. 119. 3) Грубые нарушения правил учета доходов и расходов и др. объектов налогообложения ( отсутствие первичных документов, сч-ф, регистр. б/у.). Штраф 10% от неуплаченной суммы но не менее 15000 ст. 120. 4) Непредставление в установленный срок налогоплатежных документов или иных сведений – 50 руб. за каждый документ. 5) Нарушение правил постановки на учет : более 5 дней – 5000 руб., более 10 – 10000 руб.

Ответственность за налоговое правонарушение на организации. Административная ответственность определена КоАП – посягающ. на государственный и общественный порядок, собственность, права и свободы граждан. Субъекты : физ. лица, юр. лица, должностные лица ( без применения кассовых аппаратов штраф на граждан – 15-20 МРОТ, должностным лицам – 30-40 , юрид. лицам – 300-400, нарушение правил ведения кассовых операций, нарушение срока постановки на учет…). Уголовная ответственность связанная с налоговыми преступлениями определена УК (уклонение от уплаты налогов путем не предоставления декларации, искаженные данные).

Преступлением признаются действия, которые привели к серьезным последствиям. У ф.л неуплата налогов более 100000 за 3 г. если доля неуплаты налога более 10% или сумма неуплаты налога более 300000 ( штраф 500000, лишение свободы до 3 лет). У юр. л. неуплата налога более 500000 за 3 г. если доля неуплаты более 10% или сумме неуплаченного налога более 1500000. Ответс-ть определяется судом – штраф 500000 руб., лишение свободы до 6 лет.

44. НДС: экономическая содержание, плательщик, объект налогообложения, налоговая база

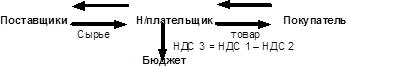

Экономическое содержание НДС – это изъятие в бюджет части добавленной стоимости (разница между выручкой от реализации и материальными затратами). С 2001г. регулируется главой 21 НК РФ. До этого регулировался ФЗ. Плательщики: Юридические лица и ИП кроме, перешедших на УСН, уплачивающих ЕНВД. Объект налогообложения: 1) реализация ТРУ, а также переданных безвозмездно; 2) выполненные хозяйственным способом строительно-монтажные работы, если будут использоваться для собственных производственных нужд п/п; 3) ТРУ для собственных нужд, если эти р-ды не уменьшают налогооблагаемую прибыль; 4) товары, ввезенные на территорию РФ из-за границы.

Налоговая база. 1) стоимость реализованных товаров опред-ся исходя из цен на них. Товары считаются реализованными, если право собствен-ти на них перешло от продавца к покупателю. 2) авансы полученные. 3) безвозмездные ср-ва.

45. Льготы и освобождения по НДС. Ставки налога, порядок исчисления. Расчеты с бюджетом по НДС

Льготы дают возможность п/п и ИП платить НДС в меньшем размере или не платить совсем. 1) Освобождаются от НДС, если выручка от реализации ТРУ за 3 предшествующих м-ца меньше 1 млн.рублей и не было реализации подакцизных товаров и сырья. Чтобы получить освобождение необходимо подать в налоговую инспекцию заявление и подтверждающие документы (если освободят сч/ф все равно пишем и декларации сдаем). 2) Льготы при реализации опред-й видов товаров, работ, услуг (почтовые марки, лотерейные билеты, мед.товары, ц/б, услуги по перевозке пассажиров, содержание детей в гос.учреждениях). 3) Льготы на следующие категории организаций: услуги в сфере образования, реализация продукции с/х производителями, ритуальные услуги, банковские операции, услуги по страхованию, реализация религиозной литературы…). 4) Льготы, предоставляемые при осуществлении операций: займы, вклады в УК, предоставление в пользование жилых помещений, жилищное строительство для военнослужащих. Ставки: 0% - вывоз товаров в режиме экспорта; 10% - продовольственные товары, товары для детей (обувь, трикотажные и швейные изделия, коляски, школьные принадлежности…), периодические печатные издания и книжная продукция (кроме рекламного и эротического содержания), мед.товары (ст.164 НК). Все остальные товары облагаются по ставке - 18%. Порядок исчисления: 1) если цена без НДС, то 500 х 18% = 90; 500 + 90 = 590 (все отражается в сч/ф); 2) если цена с НДС, тогда 500 х 18 / 118 = 76

Ведутся книги покупок и продаж.

Уплата налога и подача декларации производится по итогам налогового периода (месяц или квартал, когда выручка меньше 1 млн.руб.) не позднее 20 числа месяца за нал.периодом. Если к возмещению, то не перечисляется, а зачет в течении 3 м-в, оставшуюся сумму нал.инспекция должна перечислить на р/сч.н/пл.

46. Налог на прибыль: экономическое содержание, плательщики, объект налогообложения

Налог на прибыль введен ФЗ в 1992г, а 2002г. НК РФ введена глава 25, в которой подробно изложены положения по налогу на прибыль организации.

Прибыль в смысле главы 25 НК РФ признается не как показатель финансовой отчетности, а как показатель, сформированный специально для целей налогообложения по данным налогового учета. Экономическое содержание налога на прибыль – это изъятие в бюджет части прибыли полученной налогоплательщиком. Не являются плательщиками: организации, переведенные на УСН и ЕНВД. Бюджетные организации яв-ся плательщиками, если у них имеется прибыль от коммерческой деятельности.

Объектом налогообложения яв-ся прибыль полученная налогоплательщиком.

Прибыль как объект налогообложения определяется по-разному для разных категорий налогоплательщиков, так: 1) прибылью для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства в РФ, является полученный через эти представительства доход, уменьшенный на величину произведенных этими постоянными представительствами расходов;