Приоритеты денежно-кредитной и налоговой политики России

2) косвенные – налоги устанавливаются в виде надбавок к цене товаров или тарифов на услуги. То есть налогоплательщик – потребитель товаров и услуг (акцизы, пошлины и прочая).

По методу пользования:

1) общие – налоги, поступающие в общую доходную часть бюджета и используемые на текущие расходы;

2) специальные – использующиеся строго на определённые цели.

По уровню бюджета:

1) федеральные – налоги, устанавливаемые законодательными актами, которые принимает Федеральное собрание (налог на прибыль, налог на добавленную стоимость, подоходный налог с физических лиц и так далее);

2) региональные;

3) местные (налог на недвижимое имущество граждан, налог на транспортные средства и другие сборы).

Итак, под налогом, сбором, пошлиной и другими платежами понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определённых законодательными актами.

Совокупность взимаемых в государстве налогов, сборов, пошлин и других обязательных платежей, а также форм и методов их построения образует налоговую систему. В общем виде налоговая система состоит из следующих элементов:

1) объект налогообложения. Им является добавленная стоимость, прибыль, имущество, стоимость реализованных товаров и услуг;

2) налоговая база. Она показывает величину, с которой взимается налог – сумма добавленной стоимости, прибыли, имущества, стоимости реализованных товаров и услуг;

3) налоговая ставка. Она представляет тот процент отчислений в налоги от суммы добавленной стоимости, прибыли, имущества, стоимости реализованных товаров и услуг;

4) налоговый период. Это обычно год или другой период применительно к отдельным налогам.

Налоги бывают двух видов: прямые и косвенные. Первый вид – налоги на доходы и имущество. Второй вид – налоги на товары и услуги (акцизы, НДС, на имущество, лицензионные платежи, таможенные пошлины и так далее).

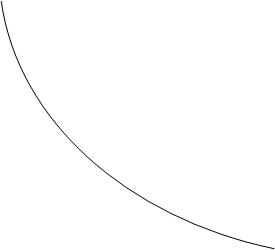

Система налогообложения бывает:

1) прогрессивной, когда рост налоговой ставки возрастает с ростом доходов;

2) пропорциональной, когда налоговая ставка не изменяется с ростом доходов;

3) регрессивной, когда налоговая ставка снижается с ростом доходов.

Регрессивная система связана с использованием акцизов – у малообеспеченных налоговое бремя по ним выше, чем у богатых (рис. 2).

Налоги выполняют следующие функции:

1) фискальную, то есть осуществляют финансирование государственных органов;

2) социальную, то есть поддержание социального равновесия путём сокращения имущественного неравенства (через льготное налогообложение);

3) регулирующую. Она связана с государственным регулированием экономики, прежде всего циклических колебаний и структурных изменений. Для этого вводятся новые и отменяются старые налоги, меняются и дифференцируются их ставки, предоставляются налоговые льготы.

|

Налоговая ставка |

прогрессивный пропорциональный |

|

регрессивный |

![]() Доход

Доход

Рис. 2. Различие между регрессивным, пропорциональным и прогрессивным налогами

Различают дискреционную и автоматическую фискальную политику. Первая – это политика правительства, направленная на регулирование налоговой системы и государственных расходов с целью воздействия на промышленное производство, инфляцию, занятость и так далее. Так, например, во время спада экономики налоги снижаются, а государственные расходы, наоборот, увеличиваются и тем самым создаются стимулы для активизации хозяйственной деятельности.

Недискреционная фискальная политика – это политика «автоматического» регулирования налогов и доходов государства за счёт встроенных стабилизаторов. Причём встроенный стабилизатор – это любая мера, которая может повлиять на дефицит или профицит госбюджета. Это происходит прежде всего за счёт применения прогрессивной системы налогообложения. В период активного роста ВВП налоговые поступления автоматически возрастают (при прогрессивной системе налогообложения), что обеспечивает снижение покупательной способности и сдерживание экономического роста. И наоборот, в период экономического спада налоговые поступления автоматически сокращаются, сумма изъятия доходов уменьшается, то есть происходит постепенное увеличение покупательной способности в экономике, что сдерживает экономический спад.

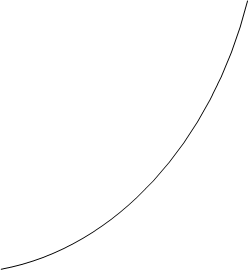

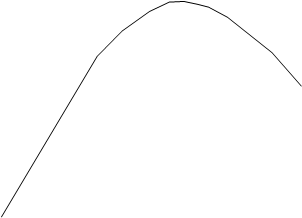

Кривая Лаффера получила название по имени американского экономиста, обосновавшего идею о специфической зависимости между величиной налоговых ставок и размерами налоговых поступлений (рис. 3).

|

Налоговые поступления |

|

в | |

![]()

![]()

![]() Налоговые ставки

Налоговые ставки

Рис. 3. Кривая Лаффера

Это теоретическое положение он доказал следующим образом. При разных налоговых ставках (высоких ![]() и низких

и низких ![]() ) объём налоговых поступлений и доходов бюджета может быть одинаковым. В таком случае целесообразно отказаться от чрезмерно высоких ставок и перейти на более низкие. Это усилит стимулирование и в перспективе расширит налоговую базу. Можно предположить, что через некоторое время потери налогов будут возмещены.

) объём налоговых поступлений и доходов бюджета может быть одинаковым. В таком случае целесообразно отказаться от чрезмерно высоких ставок и перейти на более низкие. Это усилит стимулирование и в перспективе расширит налоговую базу. Можно предположить, что через некоторое время потери налогов будут возмещены.

Что касается налоговой политики, то она представляет комплекс действий органов власти, определяющий формирование налоговой системы. Анализ показывает, что в России преобладает фискальная политика, направленная на покрытие государственных расходов.

ГЛАВА 2. АНАЛИЗ КРЕДИТНО-ДЕНЕЖНОЙ И НАЛОГОВОЙ ПОЛИТИКИ РОССИИ

2.1 Банковская система России и ее особенности

a

a