Пронозирование финансового состояния и диагностика банкротства

В основу большинства методик прогнозирования положены показатели работы в прошлом периоде. В первую очередь это относится к анализу показателей финансового состояния и банкротства по данным бухгалтерской отчетности. В учебниках и учебных пособиях по анализу хозяйственной деятельности при определении возможности банкротства предприятия рекомендуется использовать факторные модели известных западных экономистов Альтмана, Лиса, Таффлера и др., разработанные с помощью многомерного дискриминантного анализа. Наряду с моделями западных экономистов нами также будет рассмотрена модель, разработанная группой белорусских экономистов под руководством Г. Савицкой.

Данные коэффициенты были рассчитаны нами на основе годовых отчетов ОАО "Восход" за пятилетний период (2004 - 2008 гг.). Сами по себе эти показатели являются достаточным критерием для оценки несостоятельности предприятия. Однако, анализ изменения их значений в динамике может сказать о перспективе хозяйства. Для прогнозирования финансового состояния организации использовался метод линейного аналитического выравнивания. Данный метод предоставляет возможность увидеть динамику явления с течением времени и предугадать развитие этого явления в будущем. Диагностика банкротства ОАО представлена в таблице 10.

Таблица 10 - Прогнозирование банкротства

|

Показатель |

1998 г. |

1999 г. |

2000 г. |

2001 г. |

2002 г. |

Норма-тив-ный показатель |

Отклоне-ние (+,-) 2002 г. от норма-тива. |

|

Коэффициент Альтмана |

7,213 |

6,378 |

5,710 |

5,929 |

4,421 |

1,23 |

3, 191 |

|

Коэффициент Лиса |

0,053 |

0,082 |

0,081 |

0,084 |

0,079 |

0,037 |

0,042 |

|

Коэффициент Тефлера |

1,801 |

2,537 |

2,150 |

2,248 |

1,548 |

0,2 - 0,3 |

1,248 |

|

Коэффициент Савицкой |

10,773 |

16,509 |

20,294 |

23,997 |

27,008 |

8 |

19,008 |

|

Коэффициент Кучеренко (Zофс) |

81,503 |

82,825 |

81,12 |

85,151 |

78,158 |

21,2 |

56,958 |

|

Коэффициент Кучеренко (Zпрб) |

19,574 |

15,17 |

16,168 |

15,17 |

13,072 |

10,3 |

2,772 |

Рассмотрим динамику каждого показателя отдельно:

Наиболее широкую известность получила модель Альтмана:

Z = 0,717x1 + 0,847x2 + 3,107x3 + 0,42x4 +0,995x5, где:

х1 - собственный оборотный капитал / сумма активов;

х2 - нераспределенная прибыль / сумма активов;

х3 - прибыль до уплаты процентов / сумма активов;

х4 - балансовая стоимость собственного капитала / заемный капитал;

х5 - выручка / сумма активов.

Нормативное значение данного показателя - 1,23. если значение Z < 1,23, то это признак высокой вероятности банкротства, тогда как значение Z > 1.23 и более свидетельствует о малой его вероятности.

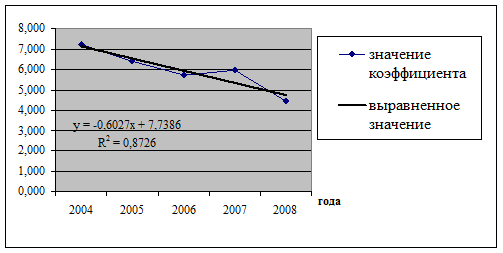

В нашем случае значение коэффициента Альтмана колеблется от 4,421 до 7,213. Рассчитанный показатель больше критического значения, а значит, рассматриваемая нами организация не являлась банкротом в течении исследуемых пяти лет. Используя метод линейного аналитического выравнивания, получим динамику показателя, отраженную на рисунке 2.

Рисунок 2 - Выравненное значение коэффициента Альтмана

Выравненное значение показателя Альтмана из рисунка 9 показывает снижение коэффициента в динамике. Это говорит о том, что хотя предприятие в данный момент не является несостоятельным, однако, в скором времени оно может войти в "зону риска".

В 1997 году Таффлер предложил следующую формулу:

Z = 0,53х1 + 0,13х2 + 0,18х3 + 0,16х4, где:

х1 - прибыль от реализации / краткосрочные обязательства;

х2 - оборотные активы / сумма обязательств;

х3 - краткосрочные обязательства /сумма активов;

х4 - выручка / сумма активов.

Если величина Z больше 0,3, это говорит о том, что у организации неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

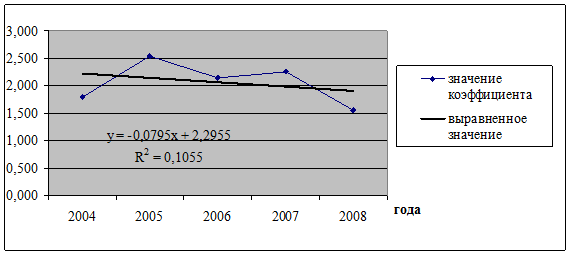

Анализ таблицы 10 показал нам, что, основываясь на методике Таффлера, за рассматриваемый период предприятие не являлось несостоятельным. Прогнозирование на основе данной методики отражено на рисунке 3.

Рисунок 3 - Выравненное значение коэффициента Тэффлера

Из анализа рисунка 3 мы видим, что данная методика также пророчит рассматриваемому нами хозяйству банкротство, хотя на данный момент значения показателей достаточно высоки. Рассмотрим теорию Лиса.

В 1972 г. Лис разработал следующую формулу для Великобритании:

Z = 0,063х1 + 0,092х2 + 0,057х3 + 0,001х4, где:

х1 - оборотный капитал / сумма активов;

х2 - прибыль от реализации / сумма активов;

х3 - нераспределенная прибыль / сумма активов;

х4 - собственный капитал / заемный капитал.

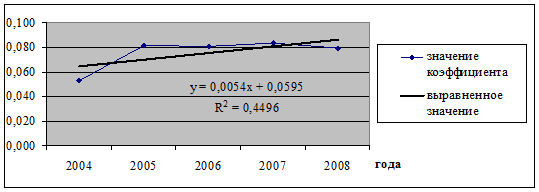

Здесь предельное значение равняется 0,037. Динамика показателя отражена на рисунке 4.

Рисунок 4 - Выравненное значение коэффициента Лиса

Из таблицы 10 мы видим, что значение показателя Лиса значительно выше критического, что говорит об устойчивом финансовом состоянии рассматриваемого нами АО за анализируемый период. Прогнозирование банкротства, отраженное графиком 4 говорит о невозможности несостоятельности предприятия в ближайшем будущем.

При разработке коэффициента банкротства Г. Савицкой для обоснования индикаторов риска банкротства и создания дискриминантной модели для его оценки была собрана информация по 200 сельскохозяйственным предприятиям за 1995 - 1998 гг. и на основании ее рассчитаны 26 финансовых коэффициентов по каждому субъекту хозяйствования за каждый год.

С помощью корреляционного и многомерного факторного анализа установлено, что наибольшую роль в изменении финансового положения сельскохозяйственных предприятий играют следующие показатели: