Разработка программы оптимизации налогообложения как инструмента антикризисного (корпоративного) управления на примере Амвросиевского управления по газоснабжению и газификации

-контролируются государством;

-отчисления в эти фонды производятся от всех сумм оплаты труда;

-по своей сути они являются страховыми.

Размер взносов в эти фонды устанавливается Налоговым кодексом Украины.

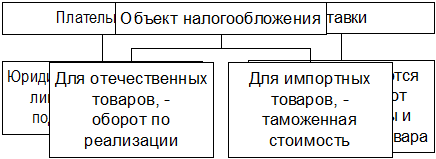

Объектом налогообложения являются операции по продаже товаров (работ, услуг) на таможенной территории Украины, а также ввоз и вывоз товаров (работ, услуг) за ее пределы. Плательщиками НДС являются:

- юридические и физические лица, объем налогооблагаемых операций по продаже товаров которых в течение последних 12 календарных месяцев превышал 1200 НМДГ;

- лица, которые ввозят товары (работы, услуги) на таможенную территорию Украины или получают от нерезидента работы (услуги) для их использования или потребления на таможенной территории Украины;

- лица, торгующие на таможенной территории Украины за наличные средства независимо от объемов продаж (кроме физических лиц, торгующих на условиях уплаты рыночного сбора);

- лица, которые на таможенной территории Украины предоставляют услуги, связанные с транзитом пассажиров или грузов через нее.

Плательщики НДС обязаны зарегистрироваться в налоговых органах. Каждому из них присваивается индивидуальный налоговый номер. Налоговые органы ведут реестр плательщиков.

Отчетным налоговым документом, который одновременно будет и расчетным документом, является налоговая накладная, которую плательщик налога обязан выдавать покупателю по его требованию. Кроме того, в товарных чеках или других расчетных документах, которые обязан выдавать продавец, должна указываться сумма НДС.

Налог на добавленную стоимость составляет 20 % цены товаров (работ, услуг) и добавляется к ней. Отдельные операции облагаются этим налогом по нулевой ставке (например, продажа товаров на экспорт). Кроме того, Законом установлен перечень операций, освобожденных от НДС (например, продажа книг отечественного производства, ученических тетрадей, учебников и учебных пособий, товаров специального назначения для инвалидов и т. д.).

Основой определения конечной цены реализации товаров (работ, услуг) являются отпускные цены предприятий, которые включают в себя себестоимость и прибыль. Цена реализации продукции (работ, услуг), содержащая НДС, определяется по формуле:

Цр=(С+П),

где С — себестоимость продукции; П — прибыль.

Сумма акцизного сбора по подакцизным товарам также включается в оборот, облагаемый НДС. Кроме того, в него включаются ввозная пошлина и таможенный сбор (по импортным подакцизным товарам) и другие надбавки к ценам, предусмотренные законодательством. Для определения суммы НДС, подлежащей перечислению в бюджет, используется метод налогового кредита. Налоговый кредит предоставляется всем плательщикам НДС. Он состоит из сумм НДС, уплаченных в отчетном периоде в связи с приобретением товаров (работ, услуг), стоимость которых включается в валовые расходы производства и обращения, а также в связи с приобретением основных фондов и нематериальных активов.

Если по результатам отчетного периода разность между суммой налога, полученной в связи с продажей товаров (работ, услуг), и суммой налогового кредита окажется отрицательной, эта разница должна быть либо возмещена плательщику из Государственного бюджета Украины, либо, по его желанию, засчитана в счет будущих платежей. Если эта сумма не возмещена в течение следующего месяца, она считается бюджетной задолженностью, на которую начисляются проценты на уровне 120 % учетной ставки Национального банка Украины.

При реализации товаров (работ, услуг), которые освобождены от налогообложения, плательщик не пользуется налоговым кредитом и включает суммы НДС, уплаченные поставщикам, в состав валовых расходов производства (обращения). Для некоторых видов продукции (в частности, для экспортных товаров) применяется нулевая ставка НДС. Продавец продукции (работ, услуг), к которой применяется нулевая ставка, имеет право на налоговый кредит и соответственно на возмещение из бюджета сумм НДС, уплаченных им при приобретении продукции (работ, услуг), необходимой для производства.

Как и НДС, акцизный сбор является косвенным налогом (т. е. включается в цену товаров) и оплачивается, в конечном счете, покупателем, а не производителем продукции. Его относят к категории индивидуальных (специфических) акцизов, которые отличаются от универсального акциза НДС тем, что устанавливаются для отдельных видов товаров по дифференцированным ставкам. Перечень подакцизных товаров и ставки акцизного сбора устанавливаются Кабинетом Министров Украины.

Акцизный сбор был введен в Украине в 1992 г. и вместе с НДС заменил налоги с оборота и продаж. Акцизным сбором облагаются потребительские товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно ВЫСОК.

Объектом налогообложения акцизным сбором являются полная стоимость товаров, обороты по реализации подакцизных товаров, а также следующие обороты:

- по реализации товаров для промышленной переработки;

- по передаче товаров внутри предприятия для непроизводственных нужд, а также своим работникам, в том числе натуральная оплата труда;

- по реализации товаров без оплаты их стоимости в обмен на другие товары (работы, услуги), в том числе экспортные поставки в порядке товарообменных (бартерных) операций;

- по передаче бесплатно или с частичной оплатой товаров другим предприятиям и физическим лицам;

- по суммам, полученным в порядке частичной оплаты расчетных документов за реализованные товары;

- по суммам, которые поступают на основе решений арбитражного суда, судебных и других органов по рассмотрению споров от организаций железнодорожного, водного, воздушного и автомобильного транспорта;

- по реализации конфискованного, бесхозного имущества, которое по праву собственности перешло к государству.

Схема 1. Акцизный сбор

|

Объектом налогообложения импортных товаров является их таможенная стоимость, если они приобретены за иностранную валюту. По некоторым импортным подакцизным товарам устанавливаются ставки, которые в несколько раз превышают ставки по аналогичным отечественным товарам. Причина такой дифференциации заключается в намерении не только увеличить бюджетные поступления, но и защитить отечественных производителей соответствующей продукции от конкуренции с импортными товарами. Взимание акцизного сбора предполагает решение финансовых проблем государства за счет обеспеченных слоев населения. Оно смягчает регрессивность налогов на потребление в целом. Перечень товаров, по которым взимается этот налог, в основном отвечает этой цели. Исключение составляют алкогольные и табачные изделия. Включение их в объект налогообложения акцизным сбором обусловлено, прежде всего, очень высокой рентабельностью этих товаров. При отсутствии налога их производители получали бы сверхвысокие доходы.