Роль денег в условиях кризисной экономики Казахстана

События, произошедшие в последние месяцы, подводят нас к тому, что применение RIA в этой области должно стать приоритетом. Необходимость принятия ответственности в совокупности с возрастающим давлением на государственный бюджет становятся серьёзными проблемами для тех государств, которые были серьёзно задеты кризисом.

Как объект изучения, Казахстан представляет весьма удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, т.е. кризис в её экономике не развился в полной мере. Это говорит об эффективности действий властей, которые смогли принять комплекс мер, позволивший смягчить эффекты мирового кризиса в момент начал его воздействия на экономику. Каким образом можно применить RIA в анализе финансовой стабильности? Это функции государства, которые охватывают монетарную, налоговую и регуляторную политику, и на первый взгляд их сложно рассмотреть вместе. Издержки возрастают в случае системных сбоев в экономике, и история финансовых кризисов демонстрирует, как различные направления политики могут применяться как для разрешения проблемы, так и предотвращения её причин.

Ответ на поставленный вопрос не может быть дан как определение воздействия, оказываемого каждым направлением политики. Особенностью финансовой стабильности является то, что это неотделимый элемент экономической и финансовой систем, а не их отдельных составляющих. И влияние этого элемента должно рассматриваться во всех плоскостях – например, как комплекса макроэкономических политик. Более того, финансовая стабильность может выступать в качестве дополнительного аспекта любой политики, и этот аспект должен играть определённую роль при проведении RIA.

Данное исследование сфокусировано только на роли центрального банка в обеспечении финансовой стабильности. Это оправдано в силу того, что обеспечение финансовой стабильности – это ключевая функция центрального банка. Например, в Европе, где только половина центральных банков осуществляют автономную монетарную политику, финансовая стабильность – это основной приоритет их деятельности. И никогда ещё эта функция не была столь важной, как начиная с весны 2007 года.

Риски финансовой сферы Казахстана

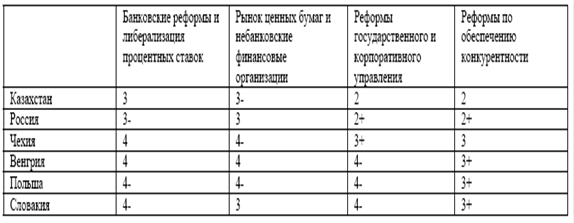

С 2000 по 2007 годы казахстанская экономика переживала интенсивный рост, который составлял порядка 10% в год. Это являлось следствием не только высоких цен на энергоносители, но и благоприятного эффекта макроэкономических и структурных реформ. Казахстан далеко продвинулся в реформах финансового сектора, в особенности реформе банковского сектора и либерализации процентных ставок. В плане развития банковского сектора казахстанская финансовая система больше приближена к развитым финансовым системам восточноевропейских стран, чем стран СНГ, за исключением России (Таблица 5).

Таблица 5. Индикаторы реформ ЕБРР

Будучи удачным примером финансовой либерализации, Казахстан начал быстро интегрироваться в мировые финансовые рынки. Главным двигателем этой интеграции являются банки, находящиеся преимущественно в собственности резидентов. С другой стороны, гораздо меньший прогресс был достигнут в диверсификации финансовой системы и в развитии несырьевых секторов экономики, в которые банки могли бы эффективно вкладывать свой капитал. Иными словами, реформа банковского сектора движется гораздо быстрее, чем в ряде других секторов экономики.

В годы бума доходность банковской системы была крайне высокой. Однако возрастал и уровень финансовых рисков, что явилось причиной последующего шока. Потенциальный источник риска финансовой нестабильности лежит частично в области управления активами, особенно в скорости роста банковского кредитования и стоимости активов. Но он также реализуется и в области обязательств, в росте внешнего заимствования. Казахстан не переживал дефицита текущего счёта платёжного баланса, так как поступления от продажи нефти уравновешивали дефицит ненефтяных секторов экономики. ВВД рос стремительно, так как финансовая интеграция облегчила кредитную экспансию банковского сектора.

Проблема, с которой столкнулись власти, заключалась в необходимости отделить экономический бум, возросшее производство и эффект финансовой либерализации от симптомов финансового пузыря, который мог привести к серьёзному ущербу для реального сектора. Эта проблема становится серьёзней в свете растущей экономики, где эффект реформ должен повлечь серьёзное изменение рыночного равновесия, выражающееся в изменении цен активов и росте реального обменного курса. Экономики же, экспортирующие энергоносители, могут ожидать кроме изменения тренда реального обменного курса в результате возрастающего притока денежных средств от продажи ресурсов, уравновешивания доходов и расходов.

В середине десятилетия банки и бизнес-сообщество считали тенденции развития экономики в высшей степени положительными, хотя и была обеспокоенность симптомами которого стало удвоение ВВП менее чем за десятилетие, но оно также пыталось снизить эффект бума, направляя налоговые поступления в Национальный Фонд, осознавая риск давления сырьевых цен на экономику.

Внешняя оценка разнилась в зависимости от вопросов, которые задавали внешние эксперты касательно тенденций в финансовом секторе. В исследовании банковских системных рисков агентства FitchRatings Казахстану была присвоена достаточно высокая степень риска (D по шкале от A до E) по силе позиций банковской системы, однако в плане качества кредитного портфеля, стоимости активов и реального обменного курса риск был определён как низкий (1 по шкале от 1 до 3).

Многие институты в своей оценке призывали к мониторингу тенденций развития финансового сектора, однако они не прогнозировали, что серьёзный шок мог наступить уже через пару лет. Внешняя оценка обычно не учитывала макрофинансовых связей, через которые шоки экономической системы могут повлечь за собой увеличение внутреннего финансового риска. Не учитывалось, что эти связи могут стать причиной появления замкнутого круга, в котором будут взаимосвязаны понижение объёмов кредитования и цен активов, а также процентные ставки.

В какой-то степени, исключением явилось проведённое в декабре 2005 года экономическое исследование Oxford/FIRS, которое освещало финансовую стабильность как ключевой параметр политики в большей степени, чем «голландскую болезнь». Основанием служило то, что комбинация позитивных шоков финансового сектора могла послужить причиной перегрева финансовых рынков по причине наличия макрофинансовых связей (таких как подверженность риску нефинансового сектора), которые были способны серьёзно снизить экономический рост и ввести экономику в фазу спада Начиная с 2005 года, Руководство НБРК обеспокоилось прогрессирующим ростом рисков финансовой системы и возможностью будущих угроз финансовой стабильности и акцентировало своё внимание на этих проблемах при взаимодействии с другими государственными органами. Основной проблемой считалась возможность того, что внешние заимствования банков могут стать причиной финансового шока, который может распространиться через макрофинансовые взаимосвязи, описанные выше. Последовательность событий в Казахстане с середины 2007 года подтвердила эти опасения. Как только возросла премия за риск на мировых рынках и начался кризис sub-prime, местные банки продемонстрировали уязвимость к внешним шокам. С середины 2007 был резко сокращён их доступ на международные рынки капитала. Стоимость кредитно-дефолтных СВОПов поднялась и долговые рейтинги международных агентств снизились. Эти внешние шоки преобразовались в снижение объёмов внутреннего кредитования и цен на активы, падении роста и давление на номинальный обменный курс.