Роль денег в условиях кризисной экономики Казахстана

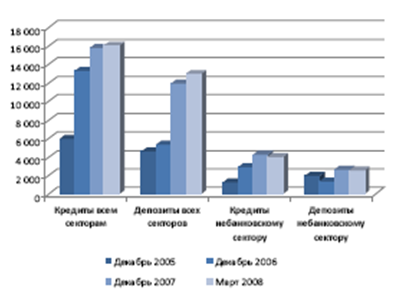

Начальная фаза дестабилизации рынков оказала на Казахстан более серьёзное воздействие, чем на другие переходные экономики. Одним из факторов, который может дать объяснение этому феномену является то, что позитивные шоки финансовой системы и реальной экономики, которые в большей степени затронули Казахстан в сравнении с другими развивающимися странами на одной и той же стадии углубления финансовых взаимоотношений, сочетались с быстрым ростом трансграничных заимствований банков (рисунок 29).

Рисунок 29. Трансграничные займы и депозиты Казахстана

Другим фактором, объясняющим раннее проявление шоков ликвидности, является то, что значительная доля банковского сектора развивающихся экономик Восточной Европы находилась в иностранной собственности. На ранних этапах кризиса sub-prime это смягчило влияние шоков ликвидности на мировых рынках. Это частично отразилось на динамике портфеля специализированных банков, которые не зависели от кризиса sub-prime. Действительно, недавние кредитные потоки в Балтийском регионе демонстрируют, что присутствие зарубежного капитала в банковском секторе не снижает уязвимостей к внешним шокам.

Можно оспорить то, что Казахстан должен был избежать настолько сурового шока ликвидности в 2007 году, если бы в нём было более выраженное присутствие зарубежных банков, предоставляющих фондирование. Возможно, это правильно, если допустить, что такие банки не стали бы первыми жертвами кризиса sub-prime. Однако, можно сделать более уместное утверждение, что диверсификация финансового сектора может снизить риски за счёт увеличения количества источников кредитования экономики.

Изменение политики НБРК.

Официальная политика других ведомств в середине этого десятилетия была направлена на снижение уровня рисков для национальной экономики. Важно то, что Правительство создало Национальный Фонд с целью смягчения воздействия изменений доходов от продажи ресурсов, смягчив таким образом влияние на спрос и откладывая таким образом часть прибыли для будущих поколений. Кроме того, регуляторная система, выстроенная Национальным Банком в период, когда он нёс ответственность за регулирование финансовой системы, с созданием АФН как независимой структуры в 2004 году только укрепилась.

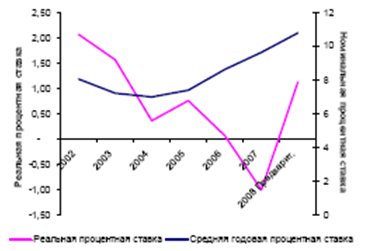

Когда НБРК стал более обеспокоен вопросами рисков финансовой стабильности, была создана стратегия, одним из направлений которой стало ужесточение монетарной политики, и, в этой связи, политика укрепления номинального обменного курса. Вторым направлением стал призыв к более широкому спектру действий в ответ на развивающийся бум, который был обоснован осознанием того, что достижение собственных целей НБРК по монетарной и финансовой стабильности зависит от эффективных мер в сфере фискальной политики и финансового регулирования. Что касается инструментов, то НБРК учитывал, что монетарная политика играла су-щественную роль в снижении рисков для стабильности. НБРК поднял ставки вознагражде-ния с целью обуздать необеспеченные заимствования домашних хозяйств и фирм в иностранной валюте (Рисунки 30-31). Только некоторые из центральных банков других стран работали в трёх указанных направлениях в этом периоде.

Рисунок 30. Эволюция номинальной и реальной процентных ставок

Однако, учитывая интенсивность финансового бума, НБРК посчитал, что макроэкономическая политика не может быть эффективной в рамках только монетарной политики. НБРК сосредоточился на жёсткой финансовой политике, чтобы снизить давление на уровень потребительских цен, цен на активы и реальный обменный курс. В 2006 году НБРК инициировал налоговые меры, направленные на снижение темпов роста внешних заимствований корпоративного сектора.

Рисунок 31. Обменный курс, тенге за доллар

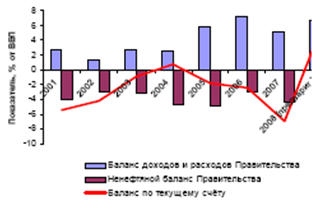

НБРК также предупреждал АФН о необходимости усиления контроля над внешними заимствованиями и кредитованием. В Казахстане, как и во многих других успешных развивающихся экономиках, эта макропруденциальная инициатива была эффективно реализована как самим НБРК, так и АФН. Комплекс дополнительных регуляторных мер был принят АФН в июле 2005 года. Консервативная фискальная политика велась в эти годы с учётом роста нефтяных доходов (Рисунок 32).

Рисунок 32. Баланс расходов и доходов Правительства и баланс текущего счёта

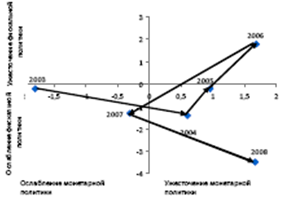

Комплексная политика, в пользу которой высказывался НБРК в последние месяцы 2007 года (и которая широко применялась Правительством Казахстана и его ведомствами), сочетала 3 элемента.

Рисунок 33. Внутреннее кредитование в 2006-2008 годах, млрд. тг.

Во-первых, имели место обширные инъекции ликвидности и безусловная поддержка де-позитов в банках, при этом проблема возможности злоупотреблений в сфере принятия на себя банками чрезмерных рисков ушла на второй план (Рисунок 33).

Во-вторых, эта политика была направлена на поддержание финансового состояния корпоративного сектора с целью избежать потерь внутренней стабильности снизить риски корпоративного сектора и домашних хозяйств: в действительности номинальные процентные ставки были подняты только на 2% в течение критического периода. И, в-третьих, власти пошли на увеличение ненефтяного дефицита и специфические меры по поддержке частного сектора (Рисунок 34).

Рисунок 34. Изменение политики, 2003-2008 годы

Эта мера в период финансового кризиса выигрывает по сравнению с начальным рекомендациям МВФ по преодолению финансового кризиса в странах Юго-Восточной Азии, которые повлекли за собой сокращение налогообложения для восстановления доверия к финансовой системе и недооценили значение снижения обменного курса, влияющего на незащищённые активы. Эти уроки недавнего прошлого были хорошо усвоены. Более того, некоторые меры НБРК могут в 2008 году могут быть узнаны в ряде развитых экономик, поражённых кризисом sub-prime: после некоторой паузы, власти в этих странах также решили предоставлять ликвидность на беззалоговой основе и оказывать целевую финансовую поддержку уровня спроса частного сектора.

Оценка затрат Национального Банка в сравнении с достижением поставленных им целей однозначно может стать более детальной в будущем при тесном сотрудничестве с властями.

Альтернативы и компромиссные решения.

При применении RIA важно смотреть дальше, чем при прямом анализе издержек осуществлённых мер. Даже там, где есть свидетельства явных преимуществ, необходимо задать несколько дополнительных вопросов:

– Могли ли более жёсткие превентивные или корректирующие меры более эффективно снизить влияние финансового кризиса?

– Была ли необходимость прибегнуть к регуляторной мере и, следовательно, расходам на неё или же достаточно было просто дать рынку возможность саморегулирования?