Российский рынок лизинговых услуг

Темпы прироста объемов профинансированных средств в 2006 году впервые превысили темпы прироста объемов полученных лизинговых платежей. Более того, по абсолютному значению превышение составило в 1,6 раза: 3,9 млрд долл. в 2006 году по сравнению с 2,4 млрд в 2005 г. В 2006 году темпы прироста лизинговых платежей и профинансированных средств увеличились уже почти вдвое по сравнению с 2005 годом (прирост — 78% и 90% соответственно, см. график 2). Что это означает? На 2006 год пришелся максимум новых сделок за всю историю российского рынка лизинга. Первый этап наращивания портфеля, начавшийся после дефолта на фоне роста экономики и увеличения инвестиций в основной капитал, закончился. Сделки, заключенные в 1999-2001 годах, за редким исключением завершены, и началась новая волна, отдача от которой будет еще расти. Так что темпы прироста в ближайшие годы могут поставить новые рекорды. У банковского рынка есть Центробанк. У фондового — ФСФР. У страхового — ФССН. А у лизинговых компаний нет регулятора, который был бы заинтересован в развитии рынка. Единственным органом, проявляющим повышенное внимание к лизинговым компаниям, является Федеральная налоговая служба, цель которой — собрать максимум доходов в казну. Повышенное внимание со стороны налоговиков и их подход к лизингу как к виду деятельности, ориентированному на уклонение от налогов, серьезно осложняет развитие рынка. Невозмещенный НДС остается главной проблемой лизинговых компаний и составил на 01.01.2007 г. около 25 млрд руб По мнению самих лизингодателей, при сохранении существующей придирчивости налоговиков к НДС, лизинговые компании могут терять 10-15% бизнеса ежегодно. В целом же потери рынка из-за недоработок в законодательстве составили в 2006 году около 9 млрд долл.

Существенная доля в потерях рынка приходится на сегмент лизинга недвижимости, который только пытается встать на ноги. В общем объеме нового бизнеса лизинг недвижимости в 2006 г. составил всего 2,29%, то есть примерно в 10 раз меньше, чем в странах с развитым рынком лизинга. Тем временем спрос на услуги в этом сегменте существенно растет, все больше компаний начинают заниматься лизингом коммерческой недвижимости. Случается даже, что по некоторым сделкам вознаграждение лизинговых компаний равно той ставке, по которой они привлекают финансирование в банке. Лизингодатели идут на это с целью опробовать новый инструмент. Но удовлетворить растущий спрос лизингодатели пока не могут из-за административных и законодательных преград, а также частого нежелания продавцов указывать в договорах рыночную стоимость офисов и зданий. Решение указанных проблем, а также устранение прочих пробелов в сфере законодательного и налогового регулирования лизинговой деятельности, могло бы дать существенный толчок быстро растущему рынку.

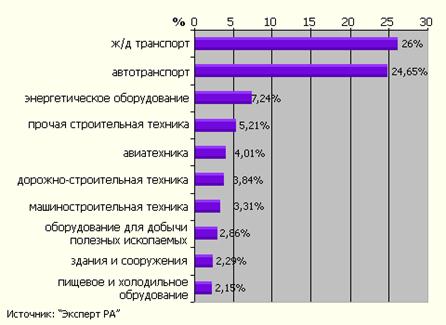

Среди значимых изменений в законодательстве для лизинговых компаний можно отметить следующие два, которые были внесены в 2006 году: включение статьи «Доходные вложения в материальные ценности» в состав основных средств для бухгалтерского учета, что привело к обложению объектов лизинга налогом на имущество и, как следствие, отразилось на общей стоимости договоров лизинга; и изменения в Налоговом кодексе РФ, касающиеся определения налоговой базы по НДС: с 1 января 2006 года — только по отгрузке.[26] Основная доля нового бизнеса в 2006 году пришлась на лизинг железнодорожного тягового и подвижного состава, лизинг грузового и легкового автотранспорта. Указанные сегменты почти удвоили свою долю на рынке по сравнению с 2005 годом и в совокупности составили более 50% рынка (см. график 3). Данное соотношение характерно для многих стран с развитым рынком лизинга. Лизинг железнодорожного транспорта остается лидирующим сегментом рынка. На фоне роста позитивных ожиданий и определенности на рынке у предприятий-собственников железнодорожного подвижного состава в прошедшем году многие компании стали работать в направлении финансовой аренды подвижного состава. От лизингодателя при этом требовалась только готовность к крупным сделкам с минимальным авансом и возможность контролировать перемещение предмета лизинга в общероссийском масштабе. И в соответствии с планами ОАО «РЖД» сегмент лизинга железнодорожного транспорта имеет потенциал двукратного роста в абсолютном выражении к 2010 году.

График 3. Виды оборудования, составившие более 2% в объеме нового бизнеса в 2006 г.

Так например, развитие операций по лизингу автотранспорта для ОАО «ВТБ-Лизинг» было связано с активным участием в крупных совместных проектах с органами исполнительной власти регионов Российской Федерации. В рамках данных проектов осуществлялась замена и расширение парка автотранспорта, обслуживающего пассажирские транспортные перевозки. Ситуация в данном сегменте рынка остается благоприятной для лизинговых компаний, так как парк пассажирского автотранспорта во многих регионах сильно изношен, и региональные власти готовы активно содействовать процессу его обновления, поскольку заинтересованы в более высоком качестве предоставляемых населению транспортных услуг. Объем нового бизнеса на сегменте лизинга автотранспортных средств составил в 2006 году около 95 млрд руб. или 3,5 млрд долл., прирост показателя за год в абсолютном выражении — примерно 1,7 млрд долл. (более 50%).

Существенный рост в 2006 году показал также сегмент энергетического оборудования. Это связано с ростом потребности предприятий в самостоятельной электрогенерации, а также с развитием программ частно-государственного партнерства. В рамках такого партнерства, например, при участии ХМЛК «Открытие» в 2006 году началось осуществление крупной сделки по поставке гидроагрегатов и другого оборудования для Бурейской ГЭС.

Кроме лидирующих сегментов — автолизинга, энергетического оборудования и железнодорожного транспорта — хорошие перспективы для развития, по нашим оценкам, имеют сегменты недвижимости и сельскохозяйственной техники и продукции. Дополнительным стимулом для развития последнего должно стать освобождение от обложения НДС некоторых видов ввозимой в страну сельскохозяйственной продукции; для сегмента недвижимости — устранение некоторых трудностей с регистрацией сделок (в частности, появившаяся возможность одновременной регистрации лизинговой сделки и договора).

В условиях взросления рынка изменяются характеристики лизинговых сделок, проекты становятся более сложными по структуре, удлиняются сроки сделок. 2006 год, по словам представителей многих компаний, стал годом снижения маржи по лизинговым сделкам. Усиление конкуренции вынуждает лизинговые компании предлагать клиентам новые программы и оптимизировать бизнес-процессы. Скорость принятия кредитного решения, сокращение издержек на обслуживание сделки, региональное присутствие являются важными конкурентными преимуществами лизинговой компании, которые напрямую зависят от использования IT-технологий и системы комплексной автоматизации управления.