Системный анализ налоговой нагрузки на субъекты хозяйствования

Рассмотрим основные характеристики налога на прибыль. Налог на прибыль является федеральным налогом. Как и все федеральные налоги, он относится к общеобязательным налогам, то есть подлежит взиманию на всей территории Российской Федерации (далее – РФ). Налог на прибыль был введен государством для формирования бюджета в целом, без определенного целевого применения. Следовательно, его можно определить как абстрактный или общий. Данный налог также является прямым, то есть взимается непосредственно с дохода налогоплательщика. Заглянув глубже, необходимо отметить, что налог на прибыль уплачивается с реально полученного дохода и отражает фактическую платежеспособность налогоплательщика, а значит, рассматриваемый налог считается личным прямым. Поскольку при взимании налога на прибыль его объект, предмет, база и источник выплаты формируются в результате текущей хозяйственной деятельности субъекта, данный налог можно отнести к активным налогам. Платежи по налогу на прибыль осуществляются с определенной регулярностью, следовательно, его можно считать периодическим. Все перечисленные данные о налоге на прибыль можно свести в классификационную таблицу (см. таблицу 2).

Таблица 2 – Классификация налога на прибыль

|

Классификационный признак |

Тип налога на прибыль |

|

1. По плательщикам 2. По компетенции властей в сфере установления и введения налогов и сборов 3. По порядку введения 4. По целевой направленности 5. По способу взимания 6. В зависимости от оснований возникновения налоговой базы и источника выплаты 7. По периодичности |

Налог, уплачиваемый юридическими лицами Федеральный Общеобязательный Абстрактный Личный прямой Активный Периодический |

По характеру, содержанию и разнообразию выполняемых функций, по своим возможностям воздействовать на деятельность предприятий и предпринимателей, по степени влияния на ход результатов коммерческой деятельности налог на прибыль выступает основным предпринимательским налогом [9]. В качестве основных функций данного налога выделяют регулирующую и фискальную функции.

1. Регулирующая функция

Как уже было сказано выше, налог на прибыль является прямым, то есть его сумма зависит от конечного финансового результата деятельности предприятия. Поэтому он обладает значительными возможностями по оказанию воздействия на интересы организаций через их финансовое положение. При помощи данного налога государство также имеет возможность воздействовать на развитие экономики, используя механизма предоставления или отмены льгот, регулирования ставки налога, что позволяет стимулировать или ограничивать экономическую активность в различных отраслях экономики.

Велика роль этого налога в развитии малого предпринимательства, а также в привлечении в экономику страны иностранных инвестиций, поскольку в законодательстве многих стран предусматривается полное или частичное освобождение от уплаты именно этого налога в первые годы создания и функционирования малых и совместных с иностранным участием предприятий и организаций [11].

2. Фискальная функция

В последнее время значение фискальной функции налога на прибыль вызывает разногласия между экономистами. Согласно статистическим данным налог на прибыль в развитых странах не является фискально-доминирующим. Несмотря на значительные ресурсы, затрачиваемые налоговыми органами и самими налогоплательщиками на его производство, то есть на процесс исчисления, уплаты и соответствующего контроля, налог на прибыль обеспечивает лишь малую долю совокупных налоговых поступлений. Так, в странах «большой семерки» корпорационный налог (налог на прибыль) традиционно обеспечивает менее 8 процентов налоговых поступлений, в то время как подоходный налог – почти 24 процента. Исключение составляет только Япония, где корпорационный налог уверенно обеспечивает около 15 процентов налоговых поступлений. Столь невыгодное соотношение между невысокими поступлениями и значительными издержками по администрированию заставляют многих западных специалистов усомниться в полезности данного налога [7].

В России же дебаты по поводу отмены налога на прибыль не приобрели сколько-нибудь заметного проявления. Главной причиной этому является существенно большая фискальная значимость данного налога (см. таблицу 3)

Таблица 3 – Место налога на прибыль в доходах бюджета РФ

|

Доходы бюджета |

2007 год |

2008 год |

2009 год |

|

Всего поступило (млрд. руб.) Из них: 1) в федеральный бюджет 2) в консолидированные бюджеты субъектов РФ |

5748,2 3000,7 2747,5 |

7360,2 3747,6 3612,6 |

8455,7 4078,7 4377 |

|

Налог на прибыль всего (млрд. руб.), в том числе: 1) в федеральный бюджет 2) в консолидированные бюджеты субъектов РФ |

1670,5 509,9 1160,6 |

2172,2 641,3 1530,9 |

2513 761,1 1751,9 |

|

Удельный вес налога на прибыль в доходах бюджета всего (%), в том числе: 1) в федеральный бюджет 2) в консолидированные бюджеты субъектов РФ |

29,1 17 42 |

29,5 17 42,4 |

29,7 19 40 |

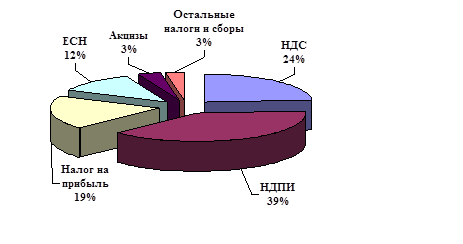

В России роль налога на прибыль в формировании доходной части бюджета достаточно существенна. В налоговых доходах федерального бюджета поступления налога на прибыль занимают третье место после налога на добавленную стоимость (далее – НДС) и налога на добычу полезных ископаемых (далее – НДПИ) (см. рисунок 1.2.). Также высока его роль в формировании доходной базы консолидированных бюджетов субъектов РФ, где он занимает второе место в их доходных источниках, уступая лишь налогу на доходы физических лиц (НДФЛ).

Рисунок 1.2. Структура поступлений администрируемых ФНС России доходов в федеральный бюджет по видам налогов в 2008 году

4. Действующий порядок исчисления и уплаты налога на прибыль организаций

Налог на прибыль организаций – один из самых сложных налогов, действующих сегодня в нашей стране. Поэтому его исчисление вызывает немало вопросов у налогоплательщиков. Большинство из них вызваны периодическими изменениями, которые вносятся в главу 25 «Налог на прибыль организаций» НК РФ по мере развития налогового законодательства.