Совершенствование финансового менеджмента на предприятии

Переменные затраты увеличиваются или уменьшаются пропорционально объему производства продукции. Это расходы сырья, материалов, энергии, топлива, зарплата работников на сдельной форме оплаты труда, отчисления и налоги от зарплаты и выручки и т.д.

Постоянные затраты не зависят от объема производства и реализации продукции. К ним относятся амортизация основных средств и нематериальных активов, суммы выплаченных процентов за кредиты банка, арендная плата, расходы на управление и организацию производства, зарплата персонала предприятия на повременной оплате и др.

Постоянные затраты вместе с прибылью составляют маржинальный доход предприятия.

Деление затрат на постоянные и переменные и использование показателя маржинального дохода позволяет рассчитать порог рентабельности, то есть. ту сумму выручки, которая необходима для того, чтобы покрыть все постоянные расходы предприятия. Прибыли при этом не будет, но не будет и убытка. Рентабельность при такой выручке будет равна нулю.

Рассчитывается порог рентабельности отношением суммы постоянных затрат в составе себестоимости реализованной продукции к доле маржинального дохода в выручке:

, (28)

, (28)

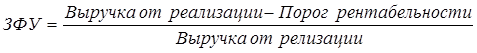

Если известен порог, то нетрудно подсчитать запас финансовой устойчивости (ЗФУ):

*100% (29)

*100% (29)

В таблице 12 рассчитаем порог рентабельности и запас финансовой устойчивости ТОО "Жулдыз".

Таблица 12 - Расчет порога рентабельности и запаса финансовой устойчивости

|

Показатели |

2009г. |

|

Выручка от реализации продукции, тыс.тенге |

321494,8 |

|

Доход от основной деятельности, тыс.тенге |

14806,2 |

|

Полная себестоимость реализованной продукции, тыс.тенге |

286663 |

|

Сумма переменных затрат, тыс.тенге |

6674,7 |

|

Сумма постоянных затрат, тыс.тенге |

13350,8 |

|

Сумма маржинального дохода, тыс.тенге |

118953,07 |

|

Доля маржинального дохода в выручке, % |

0,37 |

|

Порог рентабельности, тыс.тенге |

36083 |

|

Запас финансовой устойчивости, тыс.тенге |

88,77 |

*источник: составлено автором на основе собственных расчетов

Как показывает расчет (таблица 12), выручка составила 321494,8 тыс.тенге., что выше порога на 285411,8 тыс.тенге. Это говорит о том, что в данный период предприятие имеет стабильное финансовое положение.

В заключение необходимо обобщить все результаты анализа, поставить более точный диагноз ФСП и сделать его прогноз на перспективу. Следует запланировать также конкретные мероприятия, которые позволят еще более улучшить финансовое состояние предприятия.

Прежде всего, это мероприятия, направленные на увеличение производства и реализации продукции, повышение ее качества и конкурентоспособности, снижение себестоимости, рост прибыли и рентабельности, ускорении оборачиваемости капитала и более полное и эффективное использование производственного потенциала предприятия.

3.2 Совершенствование финансового планирования на предприятии

Рассмотренная в разделе 3.1 модель определения возможности банкротства применима, прежде всего, для крупных компаний, которых не так уж много в Республике Казахстан. Поэтому отечественными нормативно-распорядительными документами предлагается другой подход к прогнозированию возможного банкротства, с помощью планирования показателей платежеспособности.

В современных условиях при неустойчивой экономической ситуации особую значимость приобретают вопросы анализа финансово-хозяйственной деятельности, а некоторые из разделов современных методик финансового анализа, базирующихся на системах относительных показателей, до недавнего времени носившие для большинства бухгалтеров и аналитиков достаточно умозрительный и искусственный характер, приобретают чисто практическую направленность.

Принятие решений на основании системы критериев финансовой неустойчивости сводится к следующему:

-о принятии структуры баланса неудовлетворительной, а предприятия – неплатежеспособным;

-о наличии реальной возможности предприятия-должника восстановить свою платежеспособность;

-о наличии реальной возможности утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Указанные решения принимаются по результатам анализа и вне зависимости от наличия установленных законодательством внешних признаков несостоятельности.

Принятые решения являются основанием для подготовки предложений по оказанию финансовой поддержки неплатежеспособности, приватизации этих предприятий, ликвидационных мероприятий, а также применение иных установленных действующим законодательством полномочий управления. Для этого запрашивается дополнительная информация и проводится углубленный анализ финансово-хозяйственной деятельности предприятия.

Согласно законодательству и мировой практике показатели для оценки удовлетворительности структуры баланса являются:

-коэффициент текущей ликвидности (общего покрытия), определяемого отношением текущих активов (II раздел актива баланса) к текущим обязательствам (III раздел пассива баланса за вычетом доходов будущих периодов). Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения текущих обязательств предприятия;

-коэффициент обеспеченности собственными средствами, определяемого отношением собственных оборотных средств (собственный капитал минус долгосрочные активы = I раздел пассива баланса минус I раздел актива баланса) к стоимости текущих активов (II раздел актива баланса). Он характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Данные коэффициенты были рассчитаны в разделе 2.2 и соответственно равны 0,72 и 5.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным является выполнение одного из следующих условий:

-коэффициент текущей ликвидности на конец отчетного периода имеет значение 0,72;

-коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение 5.

Для анализируемого предприятия значение первого коэффициента не достигает нормативной величины, а второго – превышает.

При неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на шесть месяцев следующим образом: