Содержание и характеристика налогов НДС, акциз, ЕСН, налог на имущество и транспортный налог

341 274 бут.х7,07 =2 412 807 руб

Произведем расчет выпущенной продукции в литрах

341 274 бут х 0,7= 238891 литров

Вторую сумму возмещения из бюджета в части акциза израсходованного в производстве продукции.

С= (АхК/100%)ХО

25,15 – 100%

х – 96%

х = 24,144

А= 24,144

С=(24,144 х 45%/100%)х238 891 = 2 595 503

Сумма платежа в бюджет акциза

173,5 – 100%

х – 45%

х=78,075

78,075 х 238891=18 651 414

Найдем сумму расчета с бюджетом

18 651 414 – 2 595 503 – 2 412 807 = 16 498160

|

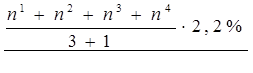

((1 800 000 руб. + 2 998 000 руб. + 3 956 000 руб. + 4 570 000 руб) : (3 + 1)) х 2,2% = 73 282 руб.

VI. Рассчитаем сумму платежа в бюджет по налогу на прибыль. Для этого рассчитаем все доходы предприятия за минусом вычитаемых налогов:

— выручка от основного вида деятельности:

64 540 000. – 9 845 084 руб. = 54 694 915,3 руб.

— предоплата:

600 000 руб. – 91 525,4 руб. = 508 474,6 руб.

Всего дохода:

54 694 915,3 руб. + 508 474,6 руб. = 55 203 389 руб.

Находим балансовую прибыль. Для этого сгруппируем расходы:

— трудозатраты — 8 626 840руб.

— ЕСН — 2 242 978,3руб.

— расходы на ТМЦ — 2 952 000 руб.

— сумма акциза по маркам, которая приходится на себестоимость продукции — 2 412 807 руб.

— акциз по произведенной продукции — 2 595 503 руб.

Всего расхода:

8 626 840руб + 2 242 978,3руб. + 2 952 000 руб. + 2 412 807 руб. +

+ 2 595 503 руб. = 18 830 128,3 руб.

Балансовая прибыль:

55 203 389 руб. – 18830128,3 руб. = 36373260,7 руб.

Находим сумму по резервному фонду по сомнительным долгам и по его не использованию.

Налог на имущество корректирует налогооблагаемую базу, поэтому ее мы уменьшаем:

36373260,7 руб. – 76 282 руб. = 36296978,7 руб.

Так как у нас есть отгруженная, но неоплаченная готовая продукция, создаем резервный фонд по сомнительным долгам. Согласно принятой учетной политики на предприятии резервный фонд формируется в размере 1,5% от чистой выручки: 55 203 389 руб. х 0,015 = 828 050,8 руб.

Предприятие отгрузило продукции по которой оплата не поступала:

19080 руб. + 63040 руб. + 82900 руб. + 93200 руб. + 99900 руб. =

= 357 220 руб.

Рассчитаем налогооблагаемую базу прибыли с учетом сформированного резервного фонда по сомнительным долгам с суммой его использования:

36373260,7 руб. – 828 050,8 руб. – 357220 руб. = 35187989,9 руб.

Сумма по неиспользованному фонду равна:

828 050,8 руб. – 357 220 руб. = 470 830,8 руб.

Восстановим неиспользованный резервный фонд:

35187989,9 руб. + 470 830,8 = 35658820,7руб.

Рассчитаем сумму косвенных и прямых затрат. Сначала распределим все расходы на прямые и косвенные.

К косвенным расходам относятся:

— зарплата директора — 314640 руб.

— зарплата зам. директора — 215280 руб.

— зарплата главного бухгалтера — 182160 руб.

— зарплата бухгалтера (3 чел.) — 347760 руб.

— зарплата инспектора отдела кадров — 80500 руб.

— итого трудозатрат 1 140 340 руб.

ЕСН на трудозатраты — 291 927 руб.

всего косвенных затрат: 1 432 267 руб.

К прямым расходам относятся произведенные расходы предприятия за минусом косвенных расход, которые составят:

18 830 128,3 руб. – 1 432 267 руб. = 17 397 261.3 руб.

В связи с тем, что предприятие «Трион» имеет товарооборот более 3 000 000 руб., то согласно налоговому законодательству учетная политика должна быть по начислению, т.е. все затраты принимаются к вычету за минусом прямых затрат, относящихся к остаткам готовой продукции на складе и на незавершенном производстве.

Рассчитаем прямые затраты на 1 рубль произведенной продукции:

1 462 267 руб. : 64 540 000 руб. = 2,3 коп.

Рассчитаем сумму прямых затрат на готовую продукцию:

40 950 руб. х 2,0 коп. = 81 900 руб.

Рассчитаем сумму прямых затрат на незавершенное производство:

400 000 руб. х 2,0 коп. = 800 000 руб.

Рассчитаем сумму налога на прибыль.

Для этого сформируем балансовую прибыль для целей налогообложения

35 187 989,9 руб. + 81 900 руб. + 800 000 руб. = 36 069 889.9 руб.

Рассчитаем сумму налога на прибыль, причитающуюся к платежу в бюджет при ставке налога на прибыль 24%.

36 069 889.9 руб. х 24% : 100% = 8 656 773.5 руб.

Поделим налоги на бремя и на нагрузку

Бремя: НДС, платеж в бюджет, НДФЛ, ЕСН, Налог на имущество, налог на прибыль

9 845 084,7 + 9 936 610,1 + 1 017 044+ 2 242 978,3+ 73 282 + 8 656 773.5 =31 771 772,6 руб.

Нагрузка: акцизы, сумма расчета с бюджетом, ЕСН, налог на прибыль

9 617 794,1 + 2 242 978,3+ 8 954 201,9 + 8 656 773.5 = 29 471 747,8 руб.

Бремя > нагрузки

31 771 772,6 / 64 540 000= 49,3 коп.![]() 50 коп

50 коп

29 471 747,8 / 64 694 915,3 =0,455 ![]() 46 коп

46 коп

С каждого заработанного рубля 46 коп. в бюджет ![]() 54 коп. остается у предприятия для дальнейшего развития производства.

54 коп. остается у предприятия для дальнейшего развития производства.

Вывод: При повышении заработной платы работников предприятия увеличится сумма исчисления НДФЛ, ЕСН и уменьшается сумма исчисления налога на прибыль. На одну копейку увеличивается исчисление в бюджет с каждого заработанного рубля.

Заключение

Изучение опыта налогов и налоговой политики России еще раз свидетельствует о необходимости сочетания уровня развития экономики и размера налогообложения.

При спаде экономического развития сумма налоговых изъятий должна быть минимальной – тогда образуется инвестиционные возможности: при экономическом подъеме размер налогов должен возрастать. При реформировании налоговой системы в настоящее время весьма полезно, как нам представляется, возвращаться к истории налогообложения в России, с тем чтобы избежать возможных ошибок и максимально учесть все позитивные моменты.