Социальные и экономические эффекты от реализации проекта

1.3 Основные показатели анализа эффективности инвестиционного проекта

В организационном и технологическом аспектах реальные инвестиции существенно отличаются от финансовых. Здесь возникает особая форма ответственности, смысл которой в следующем. Финансовая инвестиция – это, по сути, вложение в ценные бумаги, т.е. операция, осуществляемая на бирже и в техническом плане не требующая значимых затрат времени и физического труда. В принципе, обратной продажей ценных бумаг можно хотя и с потерями, но достаточно быстро отказаться от данной инвестиции. Иное дело реальные инвестиции. Здесь возникают дополнительные и весьма серьезные сложности, в числе которых необходимость определенного понимания технологии выстраиваемого бизнеса, материально-вещественная разнородность отдельных элементов и частей объекта инвестирования, длительность собственно процесса инвестирования, наличие множества разнородных факторов, которые впоследствии могут оказывать негативное влияние на ход инвестиционного процесса и эксплуатацию проекта и др. Вероятно, одной из самых существенных особенностей является определенная необратимость процесса – если инвестор по каким-либо причинам вознамерился отказаться от инвестиционного проекта и вернуть вложенные в ходе инвестирования денежные средства, то сделать это одновременно невозможно, кроме того, существенные потери здесь практически неизбежны. Отсюда следует очевидный вывод: принятие решения о том, что данный инвестиционный проект целесообразен к разработке и внедрению, возможно лишь в результате тщательной проработки всех обстоятельств, сопутствующих проекту, оно не может базироваться лишь на интуитивных ожиданиях – нужны количественные подтверждения этой целесообразности. Одновременно нельзя впадать в другую крайность и безоглядно полагаться на некий формализованный алгоритм оценки – следует отдавать себе отчет в том, что никакой количественный критерий не может быть единственным и бесспорным аргументом; иными словами, по возможности необходимо комплексное обоснование, базирующееся на некой комбинации формализованных количественных критериев и неформальных суждений и оценок. В данной главе будут рассмотрены количественные критерии.

Под критериями оценки инвестиционных проектов будут пониматься показатели, используемые для отбора и ранжирования проектов; оптимизации эксплуатации проекта; формирования оптимальной инвестиционной программы. Критерии, обосновывающие целесообразность реальных инвестиций, можно разделить на две группы: основанные на дисконтированных оценках (принимается во внимание фактор времени) и основанные на учетных оценках (фактор времени во внимание не принимается). В первую группу входят чистая текущая стоимость, индекс рентабельности инвестиции, внутренняя норма прибыли. Во вторую группу входит срок окупаемости инвестиции.

1) Чистая текущая стоимость.

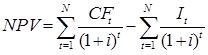

Под чистой текущей стоимостью (Net Present Value, NPV) понимается разность суммы элементов возрастного потока и исходной инвестиции, дисконтированных к началу действия оцениваемого проекта. [2]

Критерий принимает во внимание временную ценность денежных средств. В основу данного метода оценки заложено следование основной целевой установке, определяемой собственниками компании, – повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Соответственно целесообразность принятия проекта зависит от того, будет ли иметь месть приращение ценности фирмы в результате реализации проекта. Поскольку принятие решений по инвестиционным проектам чаще всего инициируется и всегда осуществляется не собственниками компании, а ее управленческим персоналом, молчаливо предполагается, что цели собственников и высшего управленческого персонала конгруэнтны, т.е. негативные последствия возможного агентского конфликта не учитываются. Метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных элементов возвратного потока {![]() }, i=1,2,…, N, генерируемых ею в течение прогнозируемого срока действия проекта, состоящего из N равных базисных периодов:

}, i=1,2,…, N, генерируемых ею в течение прогнозируемого срока действия проекта, состоящего из N равных базисных периодов:

(1.1)

(1.1)

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то возможны два варианта расчета. Согласно первому варианту инвестиция рассматривается как элемент совокупного денежного потока, т.е. чистый денежный поток i-го года ![]() находится как сумма притока и инвестиции, соответствующих этому году (это может иметь место в случае, когда проект вводится очередями); если притоков нет, то поток i-го года будет равен инвестиции этого года со знаком минус. Согласно второму варианту инвестиции обсчитываются отдельно с использованием в качестве ставки дисконтирования прогнозируемого годового темпа инфляции. Базовой формулой первого варианта является модель (1.1); для второго варианта эта модель модифицируется следующим образом:

находится как сумма притока и инвестиции, соответствующих этому году (это может иметь место в случае, когда проект вводится очередями); если притоков нет, то поток i-го года будет равен инвестиции этого года со знаком минус. Согласно второму варианту инвестиции обсчитываются отдельно с использованием в качестве ставки дисконтирования прогнозируемого годового темпа инфляции. Базовой формулой первого варианта является модель (1.1); для второго варианта эта модель модифицируется следующим образом:

(1.2)

(1.2)

Варьирование ставкой дисконтирования не является принципиально важным – гораздо большее значение имеет варьирование элементами денежного потока.

Имея в виду упомянутую выше основную целевую установку, на достижение которой направлена деятельность любой компании, можно дать экономическую интерпретацию трактовки критерия NPV с позиции ее собственников, которая определяет и логику критерия NPV:

· Если NPV<0, то в случае принятия проекта ценность компании уменьшится, т.е. собственники компании понесут убыток, а потому проект следует отвергнуть;

· Если NPV=0, то в случае принятия проекта ценность компании не изменится, т.е. благосостояние ее собственников останется на прежнем уровне, проект в случае его реализации не приносит ни прибыли, ни убытка, а потому решение о целесообразности его реализации должно приниматься на основании дополнительных аргументов;

· Если NPV>0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее собственников увеличатся, поэтому проект следует принять.

Показатель NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта, причем оценка делается на момент окончания проекта, но с позиции текущего момента времени, т.е. начала проекта.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах (например, ожидается изменение учетных ставок) могут использоваться индивидуализированные по годам значения ставки. Если в ходе имитационных расчетов приходится применять различные ставки дисконтирования, то, во-первых, приведенные выше формулы не применимы (нужно пользоваться так называемым прямым счетом) и, во-вторых, проект, приемлемый при постоянной ставке, может стать неприемлемым.

2) Внутренняя норма доходности инвестиции.