Сущность и структура денежного оборота в РФ

Решения правительства и Центрального банка России от 17 августа 1998 г. ознаменовали начало нового периода. Денежный курс быстро вышел из намеченных ими границ: в начале сентября он достиг уже 1,7 руб. за 1 долл., и ЦРБ официально отменил валютный “коридор”.

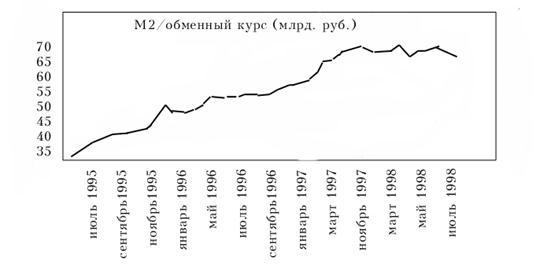

Принудительная реструктуризация ГКО негативно сказалась на основной массе российских банков (крупнейшие из них к тому моменту, по существу, уже обанкротились). Дело в том, что в банковских активах по-прежнему преобладали государственные ценные бумаги, а доля предоставленных кредитов была невелика. В 1998 году доля частных кредитов в ВВП составляла всего 10% (лишь 3% из них имели срок погашения более 6 месяцев) по сравнению, например, с 120% в Японии. Источником прибыли большинства банков являлся спрэд между ставками по депозитам и доходностью государственных облигаций. В 1997 году приток капиталов в страну частично осуществлялся через банковский сектор. На рис. 3 показано, что период с 1995 по 1997 год величина денежной массы М2, деленная на показатель обменного курса, почти удвоилась, тогда как реальный ВВП сократился (за исключением 1997 года). По мере увеличения показателя М2 ЦРБ брал на себя обязательства по краткосрочной задолженности.

Рис.3 . М2/обменный курс. Источник – ЦРБ, ММВБ.

С этого момента Россия вступила в период глубокого экономического спада. Возросла инфляция, вновь были обесценены вклады населения, сократился объем импорта, рухнула банковская система. В результате резко упали реальные доходы населения, снизился уровень жизни. Все это способно поставить под сомнение главные завоевания экономических реформ, проводившихся в последние годы, разрушить базу едва наметившегося экономического роста.

Заключение

Во всех странах мира государственный долг и дефицит бюджета являются ключевыми вопросами дискуссий об экономической политике правительства. В странах с так называемыми развивающимися финансовыми рынками долги всегда порождали серьезные финансовые кризисы. Мексиканский кризис, а вслед за ним и “обвал” валют на азиатских рынках привели к тому, что участники рынков капиталов начали тщательно отслеживать сроки погашения долгов. После спекулятивных атак на рубль, последовавших летом 1998 г., российское правительство стало понимать, что в мире, где существует высокая мобильность капиталов, их рынок окажет на Россию сильное воздействие.

Замена “плавающего” обменного курса скользящим валютным “коридором”, произошедшая в середине 1995 г., обусловила зависимость процентных ставок от настроений, преобладавших в кругу международных инвесторов. Если российское правительство ставило перед собой задачу удержания обменного курса в рамках “коридора”, то в период, когда инвесторы были склонны избегать риска работы на развивающихся финансовых рынках, приходилось мириться с повышением процентных ставок до того уровня, который диктовал рынок. В то время непомерно высокие процентные ставки настолько увеличивали бремя обслуживания долга, особенно краткосрочных рублевых обязательств, что рынок воспринимал его как непосильное. Столь высокие процентные ставки отражали противоречия между бюджетно-налоговой ситуацией и режимом обменного курса, ставшей основной причиной неудачи плана финансовой стабилизации. В конечном счете политику обменного курса следовало привести в соответствие с фискальной политикой.

Для нормализации ситуации следовало бы предпринять следующие шаги. Во-первых, обратить вспять утечку капиталов за рубеж, особенно тенденцию к долларизации экономики, и тем самым обеспечить высокий спрос на рублевые долговые обязательства, а значит защититься от непредсказуемого перетока капитала на мировых рынках. Во-вторых, сбалансировать бюджет, устранив необходимость в новых заимствованиях и снизить расходы на обслуживание существующего госдолга. И в–третьих, вернуться к “плавающему” курсу рубля.

Список литературы:

1. Долан, Эдвин Дж. и др.

Деньги, банковское дело и денежно-кредитная политика

2. Г.И. Кравцова, Б.С. Войтешенко

Деньги кредит банки : справочное пособие, 1994

3. Под.ред. Л.А. Дробозиной

Финансы Денежное обращение Кредит. –М.: ЮНИТИ, 2000.

4. “Проблемы стабилизации денежного обращения в России”

// Вопросы экономики, 1999- №1

5. “О состоянии налично-денежного обращения в Р.Ф.”

// Деньги и кредит, 1998-№9

6. “Проблемы денежного оборота и банковской системы”

// Финанс. Рынки, 1997-№2

7. О.И. Лаврушина

Деньги Кредит Банки, 1999

8. Под.ред. Е.Ф. Жукова

Общая теория денег и кредита, 1998.

9. Под ред. Г.А. Клебче. Финансы. –М.: ЮНИТИ, 2000.

10. Финансы предприятий: Учеб.пособие / Н.Е. Заяц, М.К.Фисенко, Т.Н.Василевская и др. - Мн.: Высш.шк., 1995. - 256 с.

[1] Словарь-справочник по экономике // Л. П. Кураков, В. П. Кураков, 1999г.- с.102

[2] Общая теория денег и кредита // под.ред. Е.Ф. Жукова, 1998г.- с.101