Упрощенная система налогообложения, учета и отчетности для малых предприятий

Таблица 3.10 – Оборотно–сальдовая ведомость по страховым взносам за 2009 год, в руб.

|

Счет |

Сальдо на начало периода |

Оборот за период |

Сальдо на конец периода | |||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит | |

|

69.02.1 Страховая часть трудовой пенсии |

6426,37 |

239616,19 |

235084,96 |

1895,14 | ||

|

69.02.2 Накопительная часть трудовой пенсии |

3474,46 |

137619,53 |

135062,75 |

917,68 | ||

|

69.11 Фонд социального страхования |

495,04 |

19037,74 |

18542,7 | |||

|

Итого |

10395,87 |

396273,46 |

388690,41 |

2812,82 | ||

На основе данных оборотно-сальдовой ведомости за 2008 и 2009 годы, начисленных и уплаченных страховых взносов, составим таблицу, начислений страховых взносов.

Начисленные суммы страховых взносов отражены кредитовым оборотом ведомости (таблица 3.10), сведем суммы исчисленных авансовых платежей за 2008 – 2009 годы в единую таблицу (таблица 3.11).

Таблица 3.11 – Суммы начисленных страховых взносов за 2008-2009 годы, в руб.

|

ФСС |

ПФ страховая |

ПФ накопительная | |

|

2008 |

4480,94 |

58185,34 |

31432,75 |

|

2009 |

18542,7 |

235084,96 |

135062,75 |

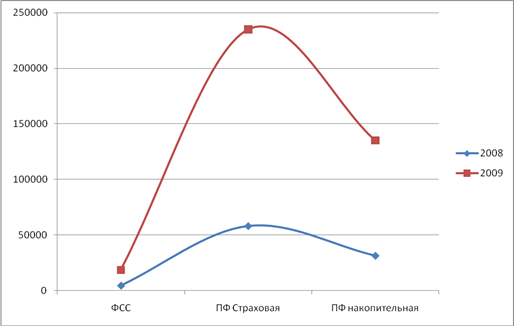

Рисунок 3.2 – Динамика начисления страховых взносов.

На рисунке 3.2 очень хорошо видно, как с изменением количества работающих в организации возросли начисления страховых взносов, суммы исчисленных платежей за 2009 год больше чем в 4 раза возросли, с начислениями 2008 года.

Проанализировав показатели динамики, можно отметить, что налоговая нагрузка возросла в 2009 году, по сравнению с 2008 годом. Суммы начисленных авансовых по единому налогу уплачиваемому в связи с применением упрощенной системы налогообложения, выросли на порядок, но это и закономерно, так как доходы организации возросли практически в двое за 2009 год.

Увеличение суммы начисленных страховых взносов, обусловлено ростом численности работающих в ООО «ПротивоПожарная Защита 001», но и в этом есть положительный момент, так как организация уменьшает сумму единого налога подлежащего к уплате в бюджет по итогам налогового периода. В общем объеме выручки, доля единого налога составляет всего 3,45%.

Организации необходимо проанализировать статьи материальных затрат, что позволит сократить необоснованные расходы предприятия, и получить дополнительную прибыль.

С 2010 года, будет возможным, учитывать сумму страховых взносов при уменьшении единого налога, взносы уплачиваемые в Фонд Социального Страхования РФ от несчастных случаев и профессиональных заболеваний на производстве, что дополнительно позволит уменьшить налоговую нагрузку.

При увеличении ставки страховых взносов уплачиваемых в Пенсионный Фонд РФ с 2011 года, до 20%, организации будет выгоднее остаться на ставке 6%, даже если не сохранится текущий прирост доходности.

Для ООО «ПротивоПожарная Защита 001» выбрана самая оптимальная система налогообложения, проанализировав доходы и расходы организации можно отметить, что 6% ставка выбрана не зря, если бы у организации была ставка 15%, то налоговая нагрузка была значительно больше.

ЗАКЛЮЧЕНИЕ

Основным принципом государственной политики в области налогообложения является создание в России стабильной налоговой системы. Основополагающее значение для достижения экономического роста Российской Федерации представляет создание условий и обеспечение развития и поддержки малого бизнеса. Упрощенная система налогообложения, учета и отчетности – это реальная поддержка субъектов малого предпринимательства.

В данной работе, было проведено исследование правовой базы применения упрощенной системы налогообложения, был изучен закон о развитии малого и среднего предпринимательства, суть которого, заключается в совершенствовании государственной политики поддержки, направленной на обеспечение благоприятных условий для развития субъектов малого и среднего предпринимательства.

Изучено и проанализировано налогообложение малого бизнеса, ставки налогов, налоговая нагрузка на малое предпринимательство в Российской Федерации.

Изучена характеристика налогообложения, выявлено, что является объектом налогообложения при применении упрощенной системы налогообложения, порядок применения УСН, порядок исчисления и уплаты налога.

На примере предприятия ООО «ПротивоПожарная Защита 001», были проанализированы данные бухгалтерского учета предприятия, представлена организация ведения бухгалтерского и налогового учета.

По данным бухгалтерского учета, был произведен расчет единого налога уплачиваемого в связи с применением упрощенной системы налогообложения. Так же была проанализирована динамика налогообложения за 2008-2009гг.

Было выявлено, что для исследуемого предприятия, была выбрана оптимальная ставка налога в 6%, что наиболее выгодно для рассматриваемого предприятия.

Если у предприятия в будущем возрастет доля материальных затрат до 85%, при сохранении базовой доходности, то предприятию рекомендуется произвести расчет по ставке 15% и 6% и провести сравнительный анализ налоговой нагрузки.