Упрощенная система налогообложения

14) организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек;

15) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей;

16) бюджетные учреждения;

17) иностранные организации.

Организации и индивидуальные предприниматели, перешедшие на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, также вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом определение ограничений по численности работников и стоимости основных средств и нематериальных активов определяется в соответствии с Налоговым кодексом Российской Федерации [9, с. 154].

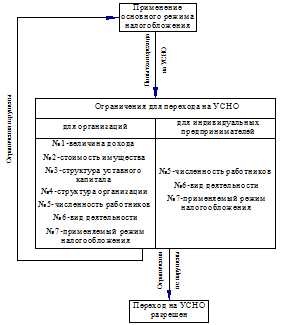

Данные об ограничениях для реализации права перехода на упрощенную систему налогообложения организациями и индивидуальными предпринимателями изображены на Рис.1.

|

Налоги, заменяемые на единый налог, исчисляемый по результатам хозяйственной деятельности, рассмотрены в Таблице 1.

Таблица 1

Перечень налогов, не уплачиваемых при применении упрощенной системы налогообложения

|

Субъекты предпринимательской деятельности |

Наименование налога, не уплачиваемого при применении упрощенной системы налогообложения |

|

Организации |

1. Налог на прибыль; 2. Налог на имущество организаций; 3. Налог на добавленную стоимость[1]. |

|

Индивидуальные предприниматели |

1. Налог на доходы физических лиц; 2. Налог на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности); 3. Налог на добавленную стоимость[2]. |

Иные налоги уплачиваются организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах. Кроме того, для субъектов предпринимательства, применяющих упрощенную систему налогообложения, установлена обязанность уплаты страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации. Также они не освобождаются от обязанностей налоговых агентов, установленных положениями Налогового кодекса Российской Федерации [1. с. 683].

Объектом налогообложения являются:

- доходы;

- доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самими налогоплательщиками, за исключением налогоплательщиков, являющихся участниками договора простого товарищества или договора доверительного управления имуществом, для которых объектом налогообложения могут выступать только доходы, уменьшенные на величину расходов. В общем случае при выборе объекта налогообложения при применении упрощенной системы налогообложения нужно составить финансовый прогноз и сравнить предполагаемые доходы и расходы. Практический опыт подсказывает, что если расходы составят более 40% дохода, то выгоднее уплачивать налог с налоговой базы доходы минус расходы [4. с. 201].

С 1 января 2009 г. налогоплательщик вправе ежегодно менять объект налогообложения независимо от продолжительности применения упрощенной системы налогообложения. Он может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения. В течение налогового периода налогоплательщик не может менять объект налогообложения. До внесения таких изменений налогоплательщик не мог изменить объект налогообложения в течение трех лет с начала применения упрощенной системы налогообложения.

Налогоплательщики при определении объекта налогообложения учитывают следующие доходы:

· доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со статьей 249 Налогового кодекса Российской Федерации;

· внереализационные доходы, определяемые в соответствии со статьей 250 Налогового кодекса Российской Федерации.

Расходами, уменьшающими полученные доходы, признаются затраты, перечисленные в статье 346.16 Налогового кодекса Российской Федерации.

Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод). Расходами налогоплательщика признаются затраты после их фактической оплаты.

Налоговая база определяется в зависимости от объекта налогообложения. Если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя. Если же объектом налогообложения являются доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов [10. с. 386].

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, независимо от финансового результата деятельности за налоговый период обязаны уплатить налог. Он называется минимальным налогом, который уплачивается, если по итогам налогового периода сумма единого налога, исчисленная в общеустановленном порядке, окажется меньше суммы минимального налога. Чтобы посчитать сумму минимального налога, необходимо умножить величину налогооблагаемых доходов налогоплательщика, полученных им за налоговый период, на налоговую ставку для минимального налога. Налогоплательщику придется уплатить минимальный налог, даже если по итогам налогового периода он получил убыток или сумма единого налога равна нулю.

Однако, после уплаты минимального налога у налогоплательщика появляется право воспользоваться льготой, в соответствии с которой налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее [17, с. 125].