Финансово-экономический кризис и его вызовы для денежно-кредитной политики

- меры ФРС, нацеленные на возобновление работы конкретных сегментов финансового рынка:

1) механизм финансирования покупки обеспеченных активами коммерческих ценных бумаг у взаимных фондов денежного рынка (Asset-Backed Commercial Paper Money Market Mutual Fund Liquidity Facility - ABCP MMMF) (сентябрь 2008 - январь 2010 г.);

2) механизм кредитования инвесторов денежного рынка (Money Market Investor Funding Facility - MMIFF) (с октября 2008 г.);

3) механизм финансирования коммерческих ценных бумаг (Commercial Paper Funding Facility - CPFF), в рамках которого ФРС финансировала покупку высоклассных, не обеспеченных и обеспеченных активами коммерческих бумаг первичными дилерами (октябрь 2008 - январь 2010 г.);

4) механизм кредитования под залог обеспеченных активами ценных бумаг (Term Asset-Backed Securities Loan Facility - TALF), по которому ФРС предоставляет кредиты держателям ценных бумаг класса AAA, обеспеченных новыми автокредитами, студенческими кредитами, кредитами через кредитные карточки и кредитами под гарантии Управления малого бизнеса. Под эту программу Казначейство США частично выделило государственные гарантии;

- выкуп самой ФРС отдельных проблемных активов, спрос на которые не удается простимулировать путем предоставления кредитов, - прямых обязательств федеральных ипотечных агентств "Fannie Мае" и "Freddie Mac", а также обеспеченных ипотечными кредитами ценных бумаг, выпущенных под гарантии "Fannie Мае", "Freddie Mac" и "Ginne Мае";

- покупка долгосрочных государственных облигаций (с марта 2009 г.);

- кредитование специально созданных компаний "Maiden Lane LLC", "Maiden Lane II LLC" и "Maiden Lane III LLC" для выкупа активов, соответственно, "Bear Stearns", поглощенного финансовой компанией "J. P. Morgan", ценных бумаг, обеспеченных жилищными кредитами из портфеля страховой компании AIG и обеспеченных залогами долговых обязательств, по которым AIG предоставила кредитно-дефолтные свопы.

В результате описанных выше нетрадиционных операций баланс ФРС вырос больше чем в 2 раза - с примерно 870 млрд. дол. перед началом кризиса до 2,2 трлн. дол. в январе 2010 г., среди которых наибольшую часть - 1,9 трлн. дол. составляют ценные бумаги по операциям аутрайт (в частности, 971,3 млрд. дол. -ценные бумаги, обеспеченные ипотекой, и 708,9 млрд. дол. - облигации Казначейства США).

Европейский центральный банк (ЕЦБ) в силу его наднационального статуса имеет меньший институциональный простор для применения нетрадиционных инструментов денежно-кредитной политики, в частности, не может осуществлять операции выкупа проблемных активов, и вообще операции аутрайт с ценными бумагами. Однако определенная гибкость его ДКП заложена в механизмах рефинансирования, которые еще до кризиса предусматривали намного более широкий перечень залогов, чем в других центральных банках. Как следствие, баланс ЕЦБ с 2007 по 2009 г. вырос на 18%, что намного меньше, чем балансы Банка Англии и ФРС, каждый из которых за это время расширился более чем вдвое.

Третья причина неэффективности стимулирующих процентных мер центральных банков на нынешнем этапе может быть скрыта уже в реальном секторе. Гипертрофированное кредитование, по всей видимости, маскировало перепроизводство в ряде базовых отраслей, создавая возможности перепотребления. Так, исследователь указывает, что производственные мощности мировой автомобильной промышленности являются избыточными примерно на 20-25%, но до последнего времени этот избыток покрывался тем, что многие меняли машину раз в 3-5 лет, а это, в свою очередь, обеспечивалось доступными кредитами. Глубинной причиной перепроизводства называют рост глобальной конкуренции, - когда инвестиции в расширение производства осуществлялись не для удовлетворения растущего спроса, а для сохранения доли рынка.

Итак, можно сказать, что на данном этапе развитые страны нашли ситуативные ответы на вызовы в отношении целей и механизмов денежно-кредитной политики: она тесно взаимодействует с фискальной политикой в стимулировании экономики; наряду с варьированием процентной ставки центрального банка принимаются меры по регулированию количества кредитов и т. п. Но покамест все это еще не приводит к возобновлению кредитования, и в данном отношении современный кризис отнюдь не уникален по сравнению с предыдущими.

Результаты исследования роли кредита в посткризисном восстановлении 21 развитой страны после рецессии, происходивших на протяжении 1970— 2004 гг., приведенные в апрельском выпуске отчета МВФ "Перспективы мирового экономического развития" за 2009 г., свидетельствуют о том, что "одной из самых поразительных особенностей восстановлений после рецессии, связанных с финансовыми кризисами, является "бескредитная" природа этих восстановлений. Кредитование начинает расти только через 7 кварталов после возобновления роста производства".

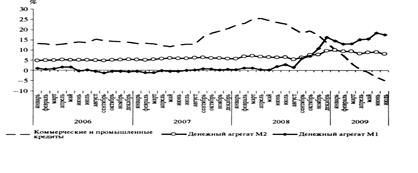

В настоящее время в США на фоне стремительного роста денежных агрегатов М1 и М2 (показатель МЗ не публикуется) с мая 2008 г. наблюдается стремительное снижение ежемесячных темпов прироста коммерческих и инвестиционных кредитов в годовом измерении, а с мая 2009 г. - абсолютное сокращение этого вида кредитов в годовом измерении (рис. 1).

|

Рис. 1.США: динамика денежных агрегатов, коммерческих и промышленных кредитов, темпы прироста в годовом измерении, сезонно скорректированные

Источник построено по данным Federal Reserve Bank of St. Louis (http://research.stlouisfed.org/fred2/).

Проблема возобновления кредитования связана не только с рационированием кредита: препятствия для расширения кредита могут возникать на разных стадиях депозитной мультипликации.

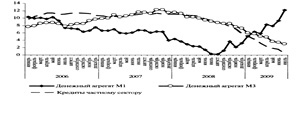

Так, в зоне евро внутренние институциональные ограничения (о которых речь шла выше) не позволяют проводить стимулирование на уровне денежного агрегата МЗ, несмотря на стремительное увеличение агрегата МІ (рис. 2).

Что касается Украины, то здесь институциональные препятствия существуют даже на уровне увеличения МІ (рис. 3), в частности, вследствие несогласованности денежно-кредитной и фискально-бюджетной политики и проведения Национальным банком мобилизационных операций с целью нивелировать влияние фискальных факторов, связанных с расходованием правительством бюджетных средств, а также неразвитости других, кроме валютного, каналов монетарной трансмиссии.

|

Рис. 2. Зона евро: динамика денежных агрегатов и кредитов частному сектору, темпы прироста в годовом измерении, сезонно скорректированные