Финансовый и инвестиционный анализ предприятия ЗАО КЦ РТС

1.3 Финансовые показатели

Расчетная таблица финансовых показателей наглядно представлена в таблице В.1, приложении В.

Анализируя каждую группу показателей можно сделать следующие выводы:

1. Оценка имущественного положения

Сумма хозяйственных средств, находящихся в распоряжении предприятий показывает обобщенную стоимость оценки активов, числящихся на балансе предприятия. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия. Рассматривая данную ситуацию видно, что сумма хозяйственных средств организации с 2007 года по 2008год сократились, однако в период с 2008 года по 2009 резко увеличились, более чем в 1,7 раза, в большей степени из-за увеличения долгосрочных финансовых вложений.

2. Оценка ликвидности

Величина собственных оборотных средств характеризирует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. Представленная организация, в течение рассматриваемых трех лет, постоянно увеличивала данную величину. Манёвренность функционирующего капитала говоря о том что, часть денежных средств сокращаются в доле собственных оборотных средств.

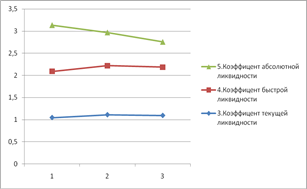

Коэффициент текущей ликвидности. Даёт общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Так как, в данном примере, текущие активы превышают по величине текущие обязательства, то предприятие может рассматривать как успешно функционирующее.

Коэффициент абсолютной ликвидности (платёжеспособности) – показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно. Если в 2007 году данный коэффициент характеризовался высокой платёжеспособностью, то по стечению трех лет показатель начал снижаться, говоря о том, что с каждым годом меньшая часть краткосрочных заемных обязательств может быть погашена единовременно.

Рисунок 3 – Динамика коэффициентов ликвидности

По графику прослеживается негативная тенденция снижения ликвидности. Следовательно, повышение показателей ликвидности должно стать одним из ключевых направлений в дальнейшей финансовой политике предприятия.

3. Оценка финансовой устойчивости

Коэффициент покрытия запасов – рассчитывается соотношением величин «нормальных» источников покрытия запасов, и суммы запасов. Если значение показателя < 1, то текущее финансовое состояние неустойчивое.

Рассчитанные коэффициенты показали положительную динамику коэффициента финансовой зависимости, показывающего, сколько единиц общей суммы финансовых ресурсов приходится на единицу источников собственных средств. Собственный капитал занимает значительно большую часть, что свидетельствует о финансовой устойчивости предприятия, стабильности и независимости от внешних кредиторов.

Коэффициента соотношения заемных и собственных средств - признак определенного усиления зависимости предприятия от кредиторов.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства.

Финансовая устойчивость предприятия в целом, оценивается как достаточно высокая, в основном за счет преобладания собственного капитала в источниках финансирования. Однако, оценивая финансовую устойчивость в динамике, наблюдается тенденция к увеличению доли краткосрочных заемных средств в капитале предприятия, что может несколько ослабить эту устойчивость.

Так же хотелось бы отметить, что ухудшение некоторых показателей произошло вследствие влияния экономических факторов, таких как экономический кризис, что существенно подорвало финансовое состояние многих фирм в стране.

4. Оценка деловой активности

Данная группа показателей говорит о том, насколько эффективно предприятие использует свои средства.

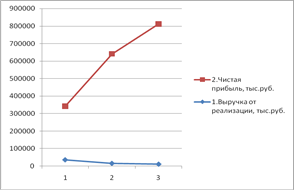

Показатели выручки и прибыли являются самые существенные показатели при оценке результатов работы компании.

Рисунок 4 – Динамика выручки и чистой прибыли за 2007, 2008 и 2009 года

Из графика видно, что существенно приобладает чистая прибыль над вы выручкой от реализации, это происходит за счет выских процентов к получению предприятия.

Увеличение операционного цикла приводит к ситуации, когда высвобождение средств и их вовлечение в финансово-хозяйственный оборот замедляется, что является фактором снижения эффективности текущей работы. Рост данного показателя в 2008 г. происходил за счет существенного увеличения оборачиваемости средств в дебиторах, что само по себе уже негативно сказывается на деловой активности, но при этом наблюдается позитивная тенденция сокращения периода оборачиваемости запасов, что говорит о том, что запасы, денежные средства и прочие оборотные активы успевают большее количество раз поучаствовать в работе предприятия, а значит принести больше дохода.

Показатели оборачиваемости как собственного, так и совокупного капитала снижаются, что свидетельствует о не продуктивной деятельности предприятия.

5. Оценка рентабельности

Наблюдается снижение срока оборачиваемости кредиторской задолженности. Данная тенденция говорит о том, что средства, взятые в заем, меньше времени находятся в обороте, что снижает эффективность их использования, что негативно сказывается на деловой активности предприятия.

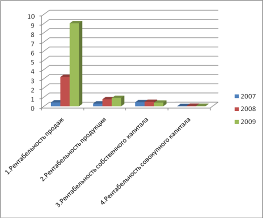

Рисунок 5 - Сводный график показателей рентабельности

Наименее рентабельным был 2007 год, самым же рентабельным является 2009 год, это произошло за счет увеличение чистой прибыли по предприятию в целом, при этом получая убыток от продаж в течении всех трех лет.

Финансовое состояние данного предприятия в целом стоит оценить как удовлетворительное. Имеются моменты, которым необходимо уделить пристальное внимание, так например, происходит изменение структуры источников финансирования (т.е. пассива баланса), параллельно с которым наблюдается значительное увеличение как дебиторской так и кредиторской задолженностей.

2. Разработка управленческих рекомендаций

В данном разделе, основываясь на результатах и выводах предыдущей части курсовой работы, представлены варианты управленческих решений, способствующих улучшению финансового состояния компании. Для структуризации имеющейся информации, разработанные управленческие рекомендации представлены в сводной таблице.

Таблица 1 – Разработка управленческих рекомендаций

|

Группа показателей |

Темп роста (абсолютное изменение) 2007-2008 года, % |

Темп роста (абсолютное изменение) 2008-2009 года, % |

Причина динамики |

К чему может привести сохранение динамики |

Управленческие рекомендации по улучшению ситуации |

Потребности в инвестициях | ||||||||

|

Выручка |

0,438 |

0,726 |

Недостаточно эффективная маркетинговая политика; снижение уровня финансовой состоятельности предприятий. |

Снижение уровня инвестиционной привлекательности; Снижение прибыли за счет выручки. |

Разработка программ: 1) для увеличения рынка сбыта; 2)для увеличения объемов торгов; 3)для увеличения числа контрагентов. |

Инвестиционные вливания требуются на разработку программ. | ||||||||

|

Чистая прибыль |

2,045 |

1,28 |

Увеличение процентов к получению, увеличение дебиторской задолженности, увеличение краткосрочных финансовых вложений, спад же произошел за счет снижения активности рынка. |

Инвестиционная привлекательность, разработка новых проектов, предоставление дополнительных услуг. С учетом в будущем нормализации экономического состояния предприятий, возможно дальнейшее развитие и расширение центра. |

Увеличение краткосрочных финансовых вложений; вклады в ценные бумаги, уставные капиталы организаций, предоставление займов, депозитные вклады в кредитные организации. |

Размещение облигационных займов. | ||||||||

|

Показатели ликвидности |

В основном рост показателя |

Значительное снижение |

Рост оборотных средств более активен, чем ростом краткосрочных пассивов; увеличение кредиторской задолженности; неустойчивое состояние рынка в 2008 году. |

Возможно снижение кредито- платежности, снижение инвестиционной привлекательности. |

Разработка программ по погашению краткосроч-ных обязательств. |

Размещение облигационных займов. | ||||||||

|

Показатели рентабельности |

Рост показателя |

Снижение |

Увеличение убытка от реализации, недостаточно эффективная маркетинговая политика. |

Снижение инвестиционной привлекательности. |

Разработка программ эффективного маркетинга. |

Инвестиционные вливания требуются на разработку программ эффективного маркетинга. | ||||||||