Анализ и оценка банковского обслуживания предприятийРефераты >> Банковское дело >> Анализ и оценка банковского обслуживания предприятий

Факторинг является достаточно распространенной формой кредитования в зарубежной банковской практике.

Операция факторинга представляет собой покупку банком или специализированной факторинговой компанией денежных требований поставщика к покупателю и их инкассацию за определенное вознаграждение. Это способ кредитования поставщика с условием возврата кредита в форме правопреемства или уступки права требования к покупателю.

В мировой практике существуют следующие виды факторинговых операций:

- покупка счетов со скидкой и с уплатой фактору;

- принятие фирмой-фактором на себя всех операций по учету продаж компании с ведением всех счетов ее дебиторов и инкассацией долга;

- предоставление гарантии полной оплаты товара даже в том случае, если покупатель просрочит или вообще не выплатит долг.

Факторинг дает поставщику следующие преимущества:

- досрочную реализацию долговых требований;

- освобождение от риска неплатежа;

- упрощение структуры баланса;

- экономию на административных и бухгалтерских расходах.

Все это способствует ускорению оборота капитала поставщика, снижению издержек обращения и росту прибыли.

Процентная ставка по факторинговому кредиту обычно на несколько процентных пунктов превышает текущую банковскую ставку по обычным кредитам.

Форфейтинг – это кредитование экспортера посредством покупки векселей или других долговых требований, форма трансформации коммерческого кредита в банковский.

Продавцом выступает экспортер, покупателем (форфейтором) - банк или специализированная компания. Покупатель (банк) берет на себя коммерческие риски, связанные с неплатежеспособностью импортеров, без права регресса этих документов на экспортера.

Усиливающаяся конкуренция между коммерческими банками и другими кредитно-финансовыми институтами за привлечение клиентов привела к развитию трастовых, или доверительных операций.

Под трастом в банковской практике понимаются доверительные отношения между сторонами, одна из которых принимает на себя ответственность за распоряжение собственностью доверителя в пользу доверителя.

Цели различных видов трастов могут быть разными, но в основном это получение доходов не только для байка, но и для доверителя.

В трастовых операциях действуют три субъекта:

- доверитель - юридическое или физическое лицо, доверяющее имущество в управление;

- доверительное лицо - банк иди специальная трастовая компания, которой доверяется управление имуществом;

- выгодоприобретатель лицо, в пользу которого создан траст и начисляются доходы на него.

Трастовые услуги оказываются как юридическим, так и физическим лицам.

Российские коммерческие банки осуществляют такие виды трастовых услуг, как управление ценными бумагами клиента и первичное их размещение.

Глава 2 Анализ и оценка банковского обслуживания предприятий

2.1 Организационно-экономическая характеристика банка

Сбербанк России является юридическим лицом и со своими филиалами (территориальные банки и отделения) и их внутренними структурными подразделениями составляет единую систему Сбербанка России.

Филиальная сеть Сбербанка России расположена на всей территории страны. По состоянию на 01 января 2008г. сеть Сбербанка России состояла из 71 территориальных банков, 2511 отделений, 32250 внутренних структурных подразделений.

Филиалы Сбербанка России не наделены правами юридических лиц и действуют на основании Положений, утверждаемых Правлением Сбербанка России, имеют баланс, который входит в баланс Сбербанка России, имеют символику Сбербанка России.

Структура Сбербанка России представлена на рисунке №2.

|

|

|

Управление Сбербанка России |

|

|

|

|

|

|

|

Валютный отдел |

|

Отдел ценных бумаг |

|

Экономический отдел |

|

Юридический отдел |

|

Бухгалтерия |

|

Отдел кадров |

|

Отдел пластиковых карточек |

|

Отдел службы безопасности |

|

Коммунальный отдел |

|

Отдел вкладов |

|

Отдел валютного контроля |

|

Отдел расчетов и переводов |

|

Филиалы Сбербанка России |

Рисунок №2. Структура Сбербанка России.

Положительные тенденции в экономике страны создали основу для расширения операций Сбербанка России.

Рост числа корпоративных клиентов существенно изменил структуру пассивов Банка. Средства на рублёвых счетах юридических лиц составили четверть от суммарных остатков средств корпоративных клиентов в российских коммерческих банках. По состоянию на 1 января 2008 года каждое четвёртое российское предприятие находилось на обслуживание в Банке.

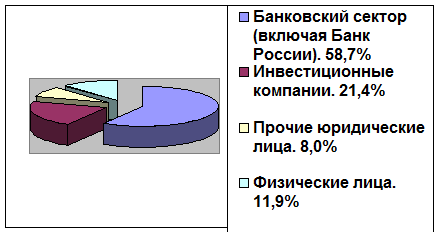

Таблица 1 Структура акционеров на 01.01.2008 года (%)

|