Анализ основных характеристик и функций облигаций на российском рынкеРефераты >> Банковское дело >> Анализ основных характеристик и функций облигаций на российском рынке

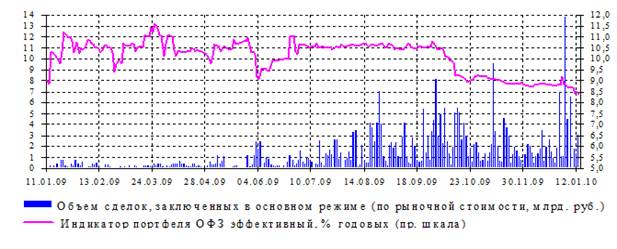

Эффективный индикатор рыночного портфеля ОФЗ, рассчитываемый Банком России, по итогам 2009 года снизился на 47 базисных пунктов (б.п.) до 8,64% годовых.

Рис.1 - Объем торгов и валовая доходность рублевых государственных облигаций России

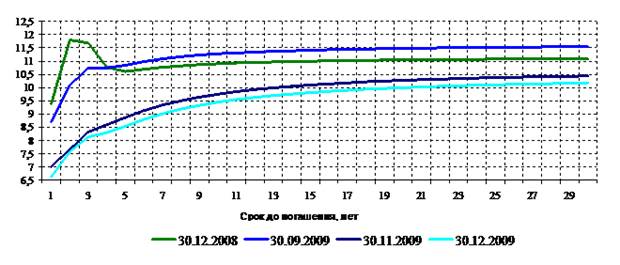

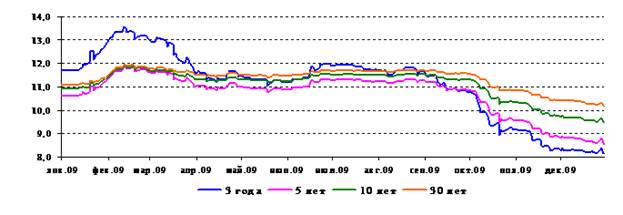

В 2009 году кривая бескупонной доходности сместилась вниз (в среднем на 150 б.п.) по всем временным сегментам. Наиболее существенно она сместилась по выпускам ОФЗ со сроками до погашения от 2 до 3 лет (на 422 и 354 б.п. соответственно).

Рис. 2 - Кривая бескупонной доходности рынка ОФЗ, % годовых

облигация корпоративный федеральный заем

Рис. 3 - Бескупонная доходность на различные сроки, % годовых

В 2009 году состоялось 42 аукциона по размещению ОФЗ на первичном и вторичном рынках, в ходе которых эмитент привлек 305,3 млрд. руб., при этом 11 аукционов (на общую сумму 113,2 млрд. руб.) были проведены в IV квартале. В течение 2009 года были размещены 9 новых выпусков.

Кроме того, в 2009 году Банк России осуществлял доразмещения на рынке государственных ценных бумаг по принципу прямых продаж. Совокупный объем привлечения средств посредством таких операций в 2009 году составил 121,6 млрд. рублей.

Объем купонных выплат по ОФЗ в 2009 году составил 81 млрд. рублей. В 2009 году было осуществлено погашение пяти выпусков ОФЗ на общую сумму 74,8 млрд. рублей: в марте – выпуска ОФЗ-ФД 27026 объемом 16 млрд. руб., в апреле – выпуска ОФЗ-ПД 25060 объемом 41 млрд. руб., в мае – выпуска ОФЗ-ПД 28004 объемом 8,8 млрд. руб., в июне – выпуска ОФЗ-ПД 28005 объемом 9 млрд. руб., в ноябре – выпуска ОФЗ-ПД 26178 объемом 5,0 млн. рублей. Кроме того, в июле был частично погашен выпуск ОФЗ-АД 46003 объемом 18,6 млрд. рублей.

2.2 Рынок корпоративных облигаций

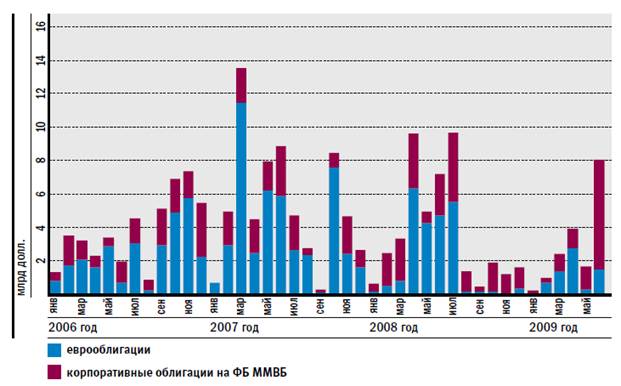

В конце 2008 - начале 2009 годов на фоне оттока капитала и стремительной девальвации рубля ликвидность банковской системы значительно сократилась. В такой ситуации многие институциональные инвесторы были вынуждены продавать бумаги со значительным дисконтом, в результате чего котировки под давлением низкой ликвидности падали и доходность облигаций первого эшелона доходила до 16-17% годовых. Активность торгов долговыми инструментами в начале года была невысокой. Однако, начиная со II квартала 2009 г., выпуски облигаций первого эшелона на вторичном рынке стали торговаться более активно, на рублевые облигации появился значительный спрос, и он поддерживался до конца 2009 года. Среди основных факторов, позволивших стабилизировать положение, необходимо отметить оперативные действия монетарных властей, которые смогли вернуть веру участников рынка в рубль и стали активно пополнять банковскую систему ликвидностью.

В апреле возобновилась активность на рынке первичных размещений, хотя их было немного. Самым значительным размещением стал выпуск облигаций "Газпром нефти", которые пользовались существенным спросом.

В июне количество и объем новых размещений были рекордными. Свои выпуски разместили РЖД, "ВТБ-Лизинг", ЛУКОЙЛ и "Газпром". При этом спрос на бумаги, как правило, превышал предложение в два раза. Это обеспечило позитивную ценовую динамику выпусков указанных эмитентов на вторичном рынке. Среди эмитентов второго эшелона на первичный рынок вышла торговая сеть Х5 RetailGroup.

Рис. 4–Объем размещений корпоративных облигаций на внутреннем и внешнем рынке

Ударным по объему новых размещений вышел и декабрь. Среди общего объема размещений в 185 млрд. руб. в качестве наиболее крупных выпусков нужно отметить Башнефть (3 выпуска объемом 50 млрд. руб.), Атомэнергопром (20 млрд. руб.), АФК Система (19 млрд. руб.), РЖД и ВТБ-24 (по 15 млрд. руб.). Указанные эмитенты вошли и в десятку крупнейших по объему выпусков облигаций за весь 2009 год.

Табл.1 - Топ-5 эмитентов по объему выпусков облигаций в 2009 году, млдр. руб.

|

Эмитент |

Объем эмиссий, |

|

млрд. руб. | |

|

РЖД |

145 |

|

Транснефть |

135 |

|

Башнефть |

50 |

|

Лукойл |

50 |

|

АФК Система |

39 |

Вместе с тем, наряду с восстановлением рынка облигаций продолжались и дефолты.

Табл. 2 - Дефолты в 2008-2009 годах

|

2008 г. |

2009 г. | |

|

Дефолтов |

29 |

218 |

|

Технических дефолтов |

29 |

31 |

|

Неисполнений оферт |

27 |

61 |

|

Просрочек по офертам |

9 |

8 |

Характерным явлением стало появление большого числа предприятий, которые использовали кризис для того, чтобы не возвращать заемные средства. Согласно рэнкингу дефолтных эмитетов, составленному агентством Cbonds совместно с Национальной фондовой ассоциацией по результатам опроса 60 участников рынка - крупных держателей облигаций (банков, страховых компаний, фондов, аналитиков, экономистов) первое место по степени «недружественности» заняла факторинговая компания «Еврокоммерц», набравшая наибольшее количество баллов (57) в оценках экспертов. На втором месте оказалась компания «Инком-лада» (43), на третьем - АПК «Аркада» (35). В десятку также вошли «Инпром», «Амурметалл», «Алпи-инвест», МАИР, «Русский текстиль», Московское областное ипотечное агентство.

К концу 2009 года объем корпоративных и банковских облигаций достиг 2526,4 млрд. руб. (прирост за год на 39,4%). На внутреннем рынке обращалось 630 выпусков 405 корпоративных эмитентов. При этом по итогам 2008 года объем указанного рынка составлял 1812,3 млрд. руб., торговались 650 выпусков 463 эмитентов. Таким образом, число эмитентов уменьшилось на 12,5 процентов.