Анализ ресурсной базы на примере филиала АСБ БеларусбанкРефераты >> Банковское дело >> Анализ ресурсной базы на примере филиала АСБ Беларусбанк

Этот показатель означает, что на каждые 100 единиц вероятных потерь банка должен иметь не менее 10 единиц собственного капитала.

Норматив достаточности основного капитала – 7 процентов. Этот показатель выступает как общий потенциальный фонд покрытия возможных финансовых потерь банка. Данный коэффициент определяет степень обеспеченности рискованных вложений собственным капиталом в случае невозврата или возврата в обесцененном виде того или иного работающего актива. Поэтому чем ниже числовое значение, данного показателя, тем больше потенциальный риск для вкладчиков и кредиторов банка. Расчет показателей достаточности капитала приведен в табл. 2.

Размер коэффициента собственного капитала филиала АСБ «Беларусбанк» за 2005 г. был равен 0,5%; за 2006 г. – 23,5%; за 2007 г. – 22,9%. Коэффициент достаточности основного капитала был равен соответственно 9,4%; 27,3%; 0,0%. Согласно расчетам видно, что филиал не всегда отвечал требованиям нормативов, это и есть свидетельство убыточной работы филиала.

Таблица 2

Расчет показателей достаточности капитала филиала банка

|

Показатели |

За 2006 г. тыс. р. |

За 2007 г. тыс. р. |

За 2008 г. тыс. р. | |

|

1. Основной собственный капитал |

156 596,3 |

741 623,8 |

- | |

|

2. Собственный капитал- нетто |

8 134,6 |

637 739,6 |

1018 696,9 | |

|

3. Активы и внебалансовые обязательства: |

1673 917,4 |

2718 592,2 |

4456 517,1 | |

|

3.1. А 20 |

76 575,2 |

158 323,4 |

224 014,5 | |

|

3.2. А50 |

- |

- |

94 691,3 | |

|

3.3. А70 |

- |

- |

- | |

|

3.4. А100 |

963 876,2 |

1717 223,8 |

4137 811,3 | |

|

3.5. Внебалансовые обязательства |

633 466,0 |

843 045,0 |

- | |

|

Коэффициент достаточности капитала для основного собственного капитала |

9,4 |

27,3 |

- | |

|

Коэффициент достаточности капитала для собственного капитала-нетто |

0,5 |

23,5 |

22,9 |

Что касается АСБ «Беларусбанк» в целом, то этот банк является достаточно мощным. Собственный капитал банка на 01.01.2009 г. составил 385,4 млрд. р. увеличился по сравнению с 2006 г. на 246,5 млрд. р. или в 2,7 раза. Уставный фонд пополнился на 204 млрд. р. и на 01.01.2009 г. составил 304,7 млрд. р. Величина коэффициента достаточности капитала за 2008 г. составила 17,9%.

Анализ привлеченных ресурсов филиала банка

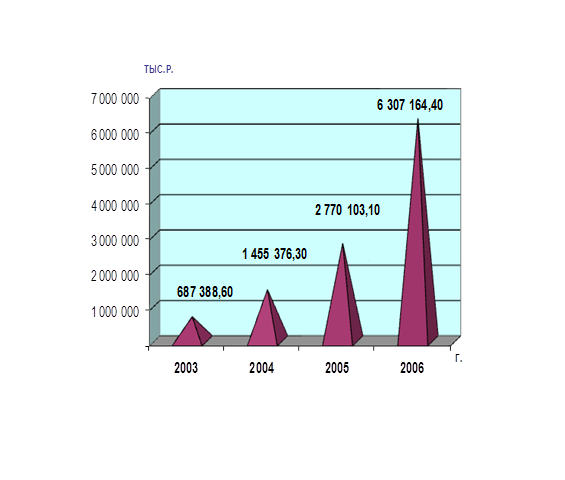

Привлеченные средства имеют важное значение и занимают большой объем в сфере ресурсов банка. При анализе структуры пассивов за 2005-2008 гг., филиала АСБ «Беларусбанк» видно, что привлеченные средства в общем объеме ресурсов занимали: на 2005 г. – 102,90%; на 2006 г. – 90,30% ; на 2007 г. – 78,90%; на 2008 г. – 85% см. рис. 1-4.

Если рассматривать динамику привлеченных ресурсов за последние три года (2006г., 2007г., 2008г.), то наблюдается рост размера привлеченных ресурсов на 5619 775,8 тыс. р. или в 9,2 раза.

Структура привлеченных средств филиала АСБ «Беларусбанк» состоит из средств клиентов физических лиц, остатков по счетам юридических лиц, ресурсов привлеченных из других банков, и прочие пассивы. С годами в зависимости от направлений денежно-кредитной политики, а также экономической обстановке в стране удельный вес каждого вида привлеченных ресурсов изменялся см. табл. 3.

Следует отметить, что в настоящий момент наибольший удельный вес в объеме привлеченных ресурсов занимают средства физических лиц. Начиная с 2005 г. их удельный вес в объеме привлеченных ресурсов вырос с 26,1% до 58,2% (а по состоянию на 01.01.2007 г. – 67,6%). Это обусловлено тем, что в 2005 г. в связи с началом реализации денежно-кредитной политики на IV квартал 2002 г. и на 2005 г. был обеспечен выход на положительный уровень рублевых процентных ставок в реальном выражении.

Качество экономической среды существенно повлияло на деятельность коммерческих банков, в том числе и на их подходы к формированию ресурсной базы. Банки стали предлагать различные виды вкладов с выгодными процентными ставками. Также немаловажной причиной стала и специфика макроэкономической ситуации, одной из основных отличительных черт которой является увеличение доходов населения: в 2006 г. объем реальных денежных доходов населения увеличился на 25%; в январе-мае 2006 г. – на 18%.

Все это привело к заметному перераспределению денежных потоков населения и к приливу средств во вклады в банки. Так с 2005 г. до 2008 г. в абсолютной величине привлеченные средства физических лиц увеличились на 3488 378,3 тыс. р. или 20,4 раза.

При анализе привлеченных средств физических лиц их стоит поделить на вклады в национальной и иностранной валюте. Следует отметить, что соотношение вкладов в национальной и иностранной валютах не всегда одинаково.

Таблица 3

Структура привлеченных средств

|

Наименование показателей |

На 01.01.2005 г. тыс. р. |

Уд. вес % |

На 01.01.2006 г. тыс. р. |

Уд. вес % |

На 01.01.2007 г. тыс. р. |

Уд. вес % |

На 01.01.2008 г. тыс. р. |

Уд. вес % |

|

1. Средства юридических лиц |

106 929,5 |

15,6 |

272 875,8 |

18,7 |

207 745,5 |

7,5 |

470 740,7 |

7,5 |

|

2. Средства физических лиц |

179 676,8 |

26,1 |

701 769,4 |

48,2 |

1871 396,0 |

67,6 |

3668 055,1 |

58,2 |

|

3. Ресурсы привлеченные из других филиалов |

371 522,0 |

54,0 |

393 043,3 |

27,0 |

493 453,4 |

17,8 |

1959 567,4 |

31,1 |

|

4. Прочие пассивы |

29 260,3 |

4,3 |

87 687,8 |

6,0 |

197 508,1 |

7,1 |

208 801,2 |

3,3 |

|

Итого |

687 388,6 |

100,0 |

1455 376,3 |

100,0 |

2770 103,0 |

100,0 |

6307 164,4 |

100,0 |