Анализ структуры и пути улучшения портфеля ипотечных кредитовРефераты >> Банковское дело >> Анализ структуры и пути улучшения портфеля ипотечных кредитов

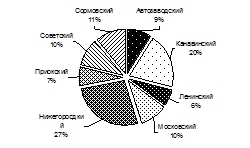

Среди всех районов города Нижнего Новгорода доминирует Нижегородский район, где объем ввода жилья на порядок выше, чем в остальных районах. Так в период с 2002 года по июнь 2007 года в районах города, за исключением Нижегородского, было введено от 84 792 до 328 712 кв.м, тогда как лишь в одном Нижегородском районе за этот же период объем построенного жилья составил 603 716 кв.м (рис. 1.1).

Рис.1.1 «Структура предложения на первичном рынке жилья по районам города Нижнего Новгорода».

Вторичный рынок жилья

На вторичном рынке жилья в апреле наблюдается повышение цен. Средняя цена предложения по городу в марте составила 54 561 рубль за квадратный метр. По сравнению с мартом цена повысилась на 4 718 рублей за квадратный метр, или на 9,47 процента.

Самая дорогая недвижимость традиционно предлагалась в верхней части города с явным лидерством Советского и Нижегородского районов, где средняя цена по состоянию на 15 мая 2008 года составила 66 423 и 62 011 руб./ кв.м, соответственно. В заречной части города средние цены на жилье примерно одинаковы и колеблются от 47 568 руб./кв.м в Московском районе до 49 829 руб./кв.м в Сормовском районе[3] (таблица 1.2).

Таблица 1.2 По районам города ситуация выглядит следующим образом

|

Районы |

Средняя цена предложения в апреле, руб./кв.м. |

Средняя цена предложения в марте, руб./кв.м. |

Абсолютное изменение, руб./кв.м. |

Относительное изменение, % |

|

Автозаводский |

49 375 |

45 690 |

3 685 |

8,07 |

|

Канавинский |

47 568 |

43 073 |

4 495 |

10,44 |

|

Ленинский |

49 294 |

47 342 |

1 952 |

4,12 |

|

Московский |

47 792 |

42 121 |

5 671 |

13,46 |

|

Нижегородский |

62 011 |

63 831 |

-1 820 |

-2,85 |

|

Приокский |

56 162 |

49 025 |

7 137 |

14,56 |

|

Советский |

66 423 |

60 752 |

5 671 |

9,33 |

|

Сормовский |

49 829 |

47 247 |

2 582 |

5,46 |

Рис. 1.2 «Структура предложения на вторичном рынке жилья по районам города Нижнего Новгорода».

По Нижнему Новгороду можно сделать следующие выводы и определить источники «тормоза» ипотеки:

- Недостаточный объем возводимого жилья при достаточно высоких темпах строительства;

- Высокий ценовой рост стоимости объектов недвижимости. Рост следует за общероссийской тенденцией стоимости жилья и объектов строительства ;

- Ценовая дифференциация по районам города. Является наиболее контрастной на фоне районов города, что приводит к недоступности жилья центральных районов города.

Так же можно отметить положительные моменты, необходимые для развития направления ипотечного кредитования:

- Рост объемов строительства увеличился по сравнению с предыдущим годом на 31,3%;

- Субсидирование правительством ипотечных кредитов;

- снижение процентных ставок банками, увеличение сроков кредитования, сумм, что послужило следствием конкуренции между банками в сфере ипотечного кредитования.

Основные тенденции рынка жилой недвижимости Нижнего Новгорода:

1. Покупателей жилой недвижимости, располагающих достаточной суммой наличных денег, стало меньше, а количество ипотечных сделок увеличилось. Сегодня они составляют примерно 50 процентов от общего количества проводимых сделок.

2. Сделки спекулятивного характера на жилом рынке уходят в прошлое, и рынок становится более понятным, прозрачным и цивилизованным.

3. Дифференциации товара: по сегментам рынка, по районам, по видам и качеству квартир, по типам жилья.

4. Появилась еще одна явная тенденция: тратя на покупку жилья заемные средства и платя проценты по кредитам, люди непременно хотят приобрести более качественное и ликвидное жилье, оправдав затраты. Сегодня наибольшим спросом пользуется жилье улучшенных планировок, повышенной комфортности и жилье бизнес-класса.

Все это положительно сказывается на экономическом и социальном развитии страны. Таким образом, ипотечное кредитование, бесспорно, является перспективным направлением банковской деятельности.

1.3 Нормативно-правовое регулирование ипотечного жилищного кредитования в Российской Федерации

Деятельность кредитных организаций на российском ипотечном рынке регламентируется действующими законодательными актами, регулирующими систему ипотеки. Формирование законодательной базы ипотечного кредитования в России началось с середины 90-х гг. прошлого столетия. Права гражданина на жилье и на охрану частной собственности закреплены в Конституции РФ (1993 г.). Важным шагом развития российского ипотечного законодательства стало принятие первой (1995 г.) и второй (1996 г.) частей Гражданского кодекса РФ. Кодекс устанавливает общие правила обеспечения кредитов под залог недвижимости; положения о праве собственности и других вещных правах на другие помещения; основания обращения взыскания на заложенное жилое помещение и др. ГК РФ предусматривает ряд правил в отношении обязательной государственной регистрации права собственности и иных вещных прав на недвижимое имущество, а также возникновения, ограничения и перехода таких прав. Кроме того, были введены дополнительные требования к договору купли-продажи жилой недвижимости. В частности, государственной регистрации подлежит не только переход права собственности на жилую недвижимость по такому договору от продавца к покупателю, но и сам этот договор. Во исполнение требования ГК РФ 24.07.1997 г. был принят Федеральный закон № 122–ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» ( ред. от 18.12.2006 ).

Для содействия развитию вторичного рынка ипотечных кредитов в 1997 г. было создано Федеральное агентство жилищного ипотечного кредитования (ФАИЖК), призванное способствовать становлению частного кредитования жилищной сферы, в том числе на основе долгосрочного ипотечного кредитования.