Банковская система Республики Казахстан проблемы и перспективы её развитияРефераты >> Банковское дело >> Банковская система Республики Казахстан проблемы и перспективы её развития

Размер совокупного расчетного собственного капитала банков второго уровня с начала 2007 года увеличился на 613,2 млрд. тенге (52,5%) и составил по состоянию на 1 января 2008 года 1 781,8 млрд. тенге. При этом, капитал первого уровня увеличился на 57,2% до 1 283,7 млрд. тенге, капитал второго уровня увеличился на 45,5% или до 560,9 млрд. тенге (таблица 2).

Таблица 3 – Изменение показателей адекватности собственного капитала

|

Показатели адекватности собственного капитала |

01.01.07 |

01.01.08 |

|

к совокупным активам (k1) |

0,09 |

0,11 |

|

Отношение собственного капитала к активам и внебалансовым обязательствам, взвешенным по степени риска (k2) |

0,15 |

0,14 |

|

Отношение собственного капитала к ссудному портфелю |

0,20 |

0,20 |

|

Отношение собственного капитала к сформированным провизиям |

3,91 |

3,43 |

|

Отношение собственного капитала к сомнительным кредитам |

0,43 |

0,34 |

|

Отношение собственного капитала к безнадежным кредитам |

12,43 |

13,54 |

Как видно из таблицы 3, показатели адекватности собственного капитала банковского сектора по состоянию на 01 января 2008 года не изменились и составили k1 – 0,11 (при нормативе – 0,06) (для банка, участником которого является банковский холдинг норматив – 0,05), k2 – 0,14 (при нормативе -0,12) (для банка, участником которого является банковский холдинг норматив – 0,10).

Вместе с тем, с начала года собственный капитал по балансу банков второго уровня увеличился с 1 января 2007 года на 556,3 млрд. тенге (63,9%) и составил на отчетную дату 426,7 млрд. тенге.

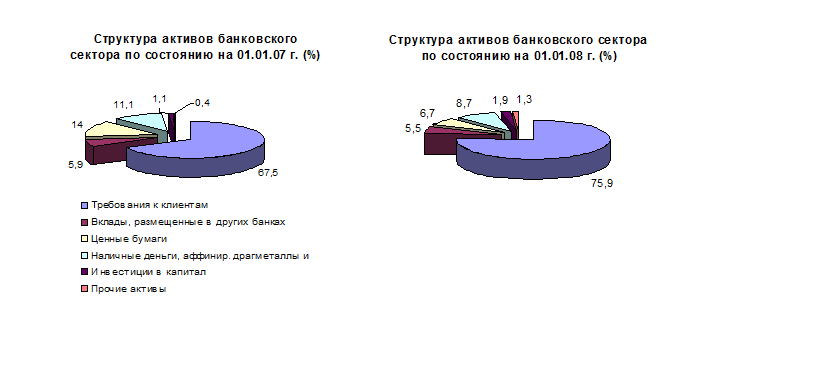

Согласно таблицы 4 за прошедший 2007 год размер совокупных активов банков увеличился на 2 811,4 млрд. тенге (31,7%) и составил на отчетную дату 11 683,4 млрд. тенге. Прирост совокупных активов банковского сектора сектора по ценным бумагам уменьшился на 36,5%.

Таблица 4 – Динамика совокупных активов банковского сектора

|

Структура совокупных активов банковского сектора |

01.01.07 |

01.01.08 |

Прирост (в %) | ||

|

млрд. тенге |

в % к итогу |

млрд. тенге |

в % к итогу | ||

|

Наличные деньги, аффинированные драгметаллы |

986,9 |

11,1 |

1 013,9 |

8,7 |

2,7 |

|

Вклады, размещенные в других банках |

520,6 |

5,9 |

639,6 |

5,5 |

22,9 |

|

Ценные бумаги |

1 240,4 |

14,0 |

787,8 |

6,7 |

-36,5 |

|

Банковские займы и операции «обратное РЕПО» |

5 991,8 |

67,5 |

8 868,3 |

75,9 |

48,0 |

|

Инвестиции в капитал |

97,1 |

1,1 |

222,5 |

1,9 |

в 2,3 раза |

|

Прочие активы |

35,2 |

0,4 |

151,30 |

1,3 |

в 4,3 раза |

|

Всего активы |

8872,00 |

100 |

11683,4 |

100 |

31,7 |

Согласно рисунку 2 в структуре активов банков большую долю занимают займы (требования к клиентам), предоставленные клиентам (75,9%), наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах (8,7%), портфель ценных бумаг (6,7%), вклады, размещенные в других банках (5,5%). Займы, предоставленные клиентам – увеличились на 2 876,5 млрд. тенге или 48,0%, наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах увеличились на 27,0 млрд. тенге или 2,7%, ценные бумаги – уменьшились на 452,6 млрд. тенге или 36,5%, вклады, размещенные в других банках – увеличились на 119,0 млрд. тенге или 22,9%, инвестиции в капитал – увеличились на 125,4 млрд. тенге или в 2,3 раза.

Согласно рисунку 2 в структуре активов банков большую долю занимают займы (требования к клиентам), предоставленные клиентам (75,9%), наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах (8,7%), портфель ценных бумаг (6,7%), вклады, размещенные в других банках (5,5%). Займы, предоставленные клиентам – увеличились на 2 876,5 млрд. тенге или 48,0%, наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах увеличились на 27,0 млрд. тенге или 2,7%, ценные бумаги – уменьшились на 452,6 млрд. тенге или 36,5%, вклады, размещенные в других банках – увеличились на 119,0 млрд. тенге или 22,9%, инвестиции в капитал – увеличились на 125,4 млрд. тенге или в 2,3 раза.

С начала года просроченная задолженность по балансу увеличилась с 75,5 млрд. тенге на 25,0 млрд. тенге (в 1,3 раза) и составила на отчетную дату 100,5 млрд. тенге. Остатки на счетах по отражению просроченного вознаграждения увеличились с прошлого года в 3,6 раза и составили на 1 января 2008 года 17,0 млрд. тенге.

Таблица 5 – Динамика качества активов и условных обязательств (млрд. тенге)

|

Динамика качества активов и условных обязательств |

01.01.07 |

01.01.08 | ||

|

сумма осн. долга, млрд. тенге |

в % к итогу |

сумма осн. долга, млрд. тенге |

в % к итогу | |

|

Всего активов и условных обязательств |

11 242,5 |

100 |

13 377,7 |

100 |

|

Стандартные |

8 117,7 |

72,2 |

7 695,0 |

57,5 |

|

Сомнительные |

3 026,9 |

26,9 |

5 542,5 |

41,5 |

|

Сомнительные 1 категории – при полной и своевременной оплате платежей |

2 587,9 |

23,0 |

4 253,7 |

31,8 |

|

Сомнительные 2 категории – при задержке или неполной оплате платежей |

112,7 |

1,0 |

581,3 |

4,5 |

|

Сомнительные 3 категории – при своевременной и полной оплате платежей |

236,1 |

2,1 |

539,5 |

4,0 |

|

Сомнительные 4 категории – при задержке или неполной оплате платежей |

39,0 |

0,3 |

59,2 |

0,4 |

|

Сомнительные 5 категории |

51,2 |

0,5 |

108,8 |

0,8 |

|

Безнадежные |

97,9 |

0,9 |

140,2 |

1,0 |